Berkshire Hathaway entledigt sich im großen Stil von Bank-of-America-Aktien. Was hat der Altmeister mit den 300 Mrd. USD vor?

Der überraschende Apple-Verkauf: Was Buffett noch in petto haben könnte

Als bekannt wurde, dass Berkshire für 75,5 Mrd. USD Aktien von Apple verkauft und seine Beteiligung dadurch halbiert hat, hat das für Schlagzeilen gesorgt und alles andere überschattet.

Zum Beispiel den Umstand, dass Buffet bei Occidental und Chubb weiterhin kräftig aufstockt. Es wäre sogar möglich, dass Berkshire eine Übernahme von einem der beiden Unternehmen plant.

Die Kriegskasse ist mit 277 Mrd. USD prall gefüllt. Theoretisch könnte man sich damit sogar beide Unternehmen einverleiben.

Da Berkshire aber bereits eine der größten Versicherungsgesellschaften der Welt ist, würde eine Übernahme von Chubb wohl auf wenig Gegenliebe der Kartellbehörden stoßen.

Ein Kauf von Occidental dürfte hingegen wenig Probleme bereiten. Ob es zu einer Übernahme kommen wird, ist aber alles andere als sicher.

Es steht aber fest, dass Berkshire im letzten Quartal weitere Anteile beider Unternehmen erworben und abgesehen davon keine anderen nennenswerte Käufe durchgeführt hat.

Das sind die wahrscheinlichsten Übernahmekandidaten

Die anderen Käufe bei Heico, Ulta Beauty und Liberty Sirius sind in einer Größenordnung, dass sie mit an Sicherheit grenzender Wahrscheinlichkeit nicht von Buffett selbst durchgeführt wurden, sondern von Ted Weschler oder Todd Combs.

Darüber hinaus sind Occidental und Chubb im Portfolio von Berkshire über 8 % (5,8 % Occidental und 2,5 % Chubb) auch um das Vielfache höher gewichtet als die anderen Titel.

Eine aktuelle Analyse zu Occidental finden Sie hier:

Auf diese Aktie setzt nicht nur Warren Buffett. Vielleicht sollten Sie auch?

Hunderte Millionen Dollar pro Tag

Seit Ende des letzten Quartals hat Berkshire noch bei einer weiteren Aktie in großem Umfang umgeschichtet, und das ist Bank of America.

Berkshire ist Ende 2011 bei der Großbank eingestiegen und seitdem war es eine der größten Beteiligungen. In den letzten Jahren hat man sogar immer wieder zugekauft, zuletzt noch Anfang vergangenen Jahres und im großen Stil Ende 2020.

Zuletzt war Bank of America mit einer Gewichtung von fast 15 % die zweitgrößte Position von Berkshire, doch das könnte sich bald ändern.

Denn seit dem 18. Juli stößt Berkshire nahezu täglich Aktienpakete mit einem Wert von hunderten Millionen Dollar ab.

Die letzte Transaktion, die bereits per Filing mitgeteilt wurde, fand gestern am 24. September statt, als man an einem Tag 6,37 Millionen Aktien mit einem Gesamtwert von 251,6 Mio. USD verkauft hat.

Am Montag hat man 4,94 Mio. Aktien für 197,4 Mio. USD abgestoßen, nachdem in der vergangenen Woche bereits 33,5 Millionen Aktien für insgesamt 1,31 Mrd. USD verkauft wurden.

Seitdem Berkshire Mitte Juli damit begonnen hat, hat man etwa ein Fünftel aller im Besitz befindlichen Aktien von Bank of America abgestoßen.

Der Gesamtwert der Verkäufe beläuft sich auf etwa 8 Mrd. USD.

Berkshire mit prall gefüllter Kriegskasse: Wohin fließt das Kapital?

Setzt sich das in diesem Tempo fort, wird Berkshire bis Ende des Jahres seine Beteiligung an der Bank of America halbiert haben, ebenso wie zuvor bei Apple.

Die Barmittel könnten dadurch auf über 300 Mrd. USD steigen.

Buffett hatte noch nie ein Problem damit, viel Cash in der Hinterhand zu haben. Aber inzwischen bewegen wir uns in anderen Dimensionen als früher, das gilt auch im Verhältnis zum Börsenwert von Berkshire selbst und allen anderen Maßstäben.

Von 2017 bis Ende 2023 lagen die Barmittelbestände von Berkshire durchweg zwischen 100 und 150 Mrd. USD.

Wenn demnächst die 300-Milliarden-Grenze überschritten wird, hat das eine andere Qualität.

Für Berkshire ist es sicherlich kein schlechtes Geschäft, die knapp 300 Mrd. USD in kurzlaufende Anleihen zu stecken, so wie man es auch bisher getan hat.

Zuletzt hat man damit über 1 Mrd. USD an Zinsen kassiert – pro Monat.

Doch je weiter die Zinsen sinken, umso unattraktiver wird die Sache – und das ist Warren Buffett selbstverständlich auch bewusst.

Die Wahrscheinlichkeit, dass zeitnah eine Übernahme ansteht, ist daher recht groß.

Prognosen vs. Realität: Buffett gegen die optimistischen Schätzungen

Doch kommen wir zurück zu Bank of America. Warum verkauft Buffett gerade jetzt, obwohl die Zinsen sinken?

Wir können nur mutmaßen, aber Berkshire verkauft also definitiv nicht, weil man zu wenig Cash hat, sondern obwohl man schon zu viel hat.

Das ergibt nur Sinn, wenn Buffett der BAC-Aktie mittelfristig weniger Potenzial einräumt, als er mit Anleihen verdienen kann. Aktuell liegt die Rendite kurzlaufender US-Anleihen bei 4,6 %.

Dazu dürfte es nur kommen, wenn der Gewinn der Bank of America in den kommenden Jahren stagnieren oder sinken würde – oder natürlich im Fall eines Crashs.

Buffett kommt ganz offensichtlich zu vollkommen anderen Annahmen als die Prognostiker, denn die Konsensschätzungen sehen für das laufende Geschäftsjahr einen Gewinnsprung um 6 % und für die kommenden beiden Jahre sogar Gewinnsteigerungen im zweistelligen Prozentbereich vor.

Eine Seite liegt grandios daneben, und da die Prognostiker bei Bank of America in den letzten anderthalb Jahren zu optimistisch waren, spricht viel dafür, dass Buffet am Ende recht behalten wird.

Interessanterweise steht er mit dieser Einschätzung nicht allein da. Im letzten Quartal haben mehrere namhafte US-Großinvestoren ebenfalls Anteile verkauft, darunter Ariel Focus Fund, Hancock Classic Value und Giverny Capital.

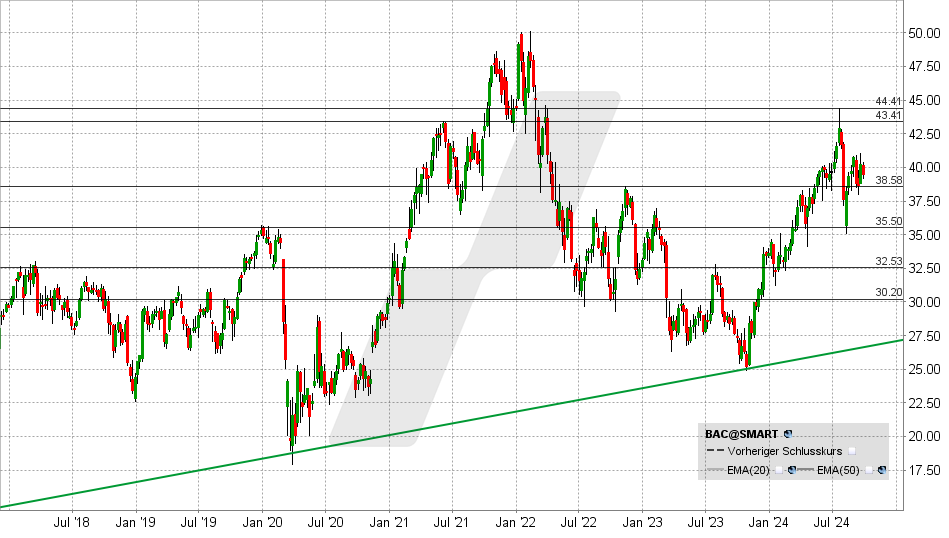

Aus technischer Sicht liegt die nächste relevante Chartmarke bei 38,50 USD. Wird sie unterschritten, könnte das einen erneuten Rückfall in Richtung 35,50 USD einleiten. Darunter wäre der Weg in Richtung 32,50 oder 30,00 USD frei.

Gelingt hingegen ein Anstieg über 41 USD, könnte das eine Rallye in Richtung 42,50 – 44,50 USD auslösen. Darüber käme es zu einem prozyklischen Kaufsignal.

Mehr als 13.000 Investoren & Trader folgen mir und meinen täglichen Ausführungen auf Guidants.

Ihre Ordergebühren sind zu hoch? Mein Broker ist LYNX.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen