Deckers Outdoor gehört zu den größten Erfolgsgeschichten, die die Börse zu bieten hat. Innerhalb von 25 Jahren ist der Kurs um mehr als 50.000 % gestiegen. Es gibt nur wenige Aktien, die da mithalten können, falls es überhaupt eine gibt. Doch wie hat man das geschafft?

Mit Sandalen

Deckers begann mit einer simplen Idee: haltbare Flip-Flops. Was als kleines Projekt begann, ist über die Jahrzehnte zu einem milliardenschweren Unternehmen herangewachsen, das heute Marken wie UGG, Koolaburra, Hoka, Teva und Ahnu unter einem Dach vereint.

Im Laufe der Jahre hat Deckers Outdoor sein Portfolio stetig erweitert, um eine größere Zielgruppe zu erreichen. Ein zentraler Bestandteil der Wachstumsstrategie war die Akquisition von Marken, die gut in das bestehende Produktportfolio passen und neue Märkte erschließen.

Unter der Führung von Angel Martinez, der 2005 das Amt des CEO übernahm, erlebte Deckers eine Phase enormen Wachstums. Zu diesem Zeitpunkt war das Unternehmen 200 Millionen US-Dollar wert, doch Martinez steigerte den Wert bis 2010 auf über eine Milliarde.

Weitere Marken wie Sanuk (2011), Hoka (2013) und Koolaburra (2015) wurden integriert, wodurch Deckers sein Portfolio diversifizierte und sowohl den Freizeit- als auch den Performance-Bereich abdeckte. Besonders Hoka, bekannt für seine „maximalistischen“ Laufschuhe mit übergroßen Zwischensohlen, entwickelte sich in den letzten Jahren zu einem Wachstumstreiber.

Es ist niemals zu spät

Heute ist Deckers ein global operierendes Unternehmen, das seine Produkte über ein Netzwerk aus Großhandel, eigenen Einzelhandelsgeschäften und E-Commerce-Plattformen vertreibt.

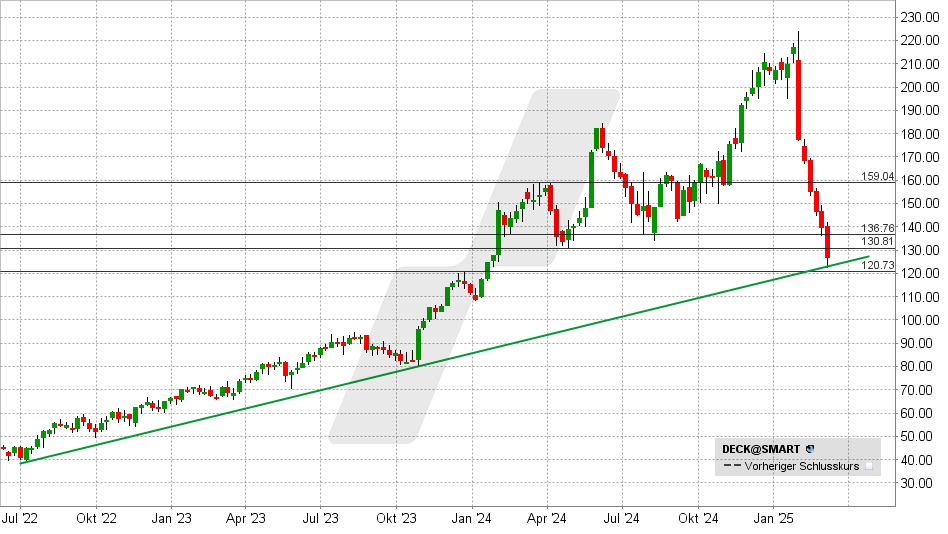

Der Börsenwert liegt bei über 15 Mrd. USD und vor wenigen Wochen waren es noch mehr als 30 Mrd. USD.

Man hätte also nicht beim Börsengang 1993 oder bei der Übernahme von Martinez im Jahr 2005 einsteigen müssen, um eine außergewöhnlich hohe Rendite zu erzielen.

Im Endeffekt wäre jeder andere Zeitpunkt ebenso gut gewesen – selbst wenn man das Hoch von 2020, unmittelbar vor dem Corona-Crash, oder das Hoch von 2021 zum Einstieg genutzt hätte.

Umso interessanter ist es, wenn die Aktie eine größere Korrektur hinter sich hat. Vielleicht hat Deckers seinen Zenit überschritten, sollte das jedoch nicht der Fall sein, handelt es sich um eine Gelegenheit.

Wer soll das zahlen?

Sie werden es vielleicht schon erahnen, warum der Kurs von Deckers so stark eingebrochen ist und wo das Problem liegt – es sind die Zölle. Was auch sonst.

Ein Großteil der Schuhe und Bekleidungsprodukte des Unternehmens wird in China und Vietnam hergestellt, um von dort in die USA exportiert zu werden.

Für Deckers bedeutet dies unmittelbar höhere Einfuhrkosten für Produkte wie UGG-Stiefel oder Hoka-Laufschuhe, die in China gefertigt werden. Diese Mehrkosten könnten entweder die Gewinnmargen schmälern oder an die Verbraucher weitergegeben werden, was wiederum die Nachfrage in einem preissensitiven Markt beeinträchtigen könnte.

Das betrifft jedoch nicht nur Deckers, sondern so gut wie alle Schuhhersteller. Die Konkurrenz gewinnt dadurch keinen Pappenstiel, dass die Exporte für Deckers teurer werden, denn sie sind selbst ebenso betroffen.

Am Ende werden die Preise beim Endkunden abgeladen. In den USA sollte man sich besser darauf einstellen, dass Kleidung und Schuhe sehr viel teurer werden.

Ausblick und Bewertung

Deckers und viele andere Unternehmen werden versuchen, die Zölle so gut es geht zu umgehen. Wie das funktioniert, konnte man in den letzten Jahren bereits beobachten, als nur China von hohen Zöllen betroffen war.

Die chinesischen Unternehmen verschifften die Ware vorher schlichtweg nach Vietnam und von dort aus in die USA.

Jetzt muss man sich einen neuen Zwischenstopp suchen, das Prinzip bleibt jedoch dasselbe.

Ein weiterer Punkt, der aus meiner Sicht für Deckers spricht, ist der Umstand, dass man tendenziell im höheren Preissegment angesiedelt ist, wo die Preissensitivität nicht ganz so hoch ist.

Bisher lief das Geschäft blendend, doch das spielt jetzt kaum mehr eine Rolle. Die nächsten Quartalszahlen werden zeigen, ob die Skepsis übertrieben ist. Voraussichtlich werden sie am 22. Mai vorgelegt.

Deckers kommt derzeit auf eine P/E (2024) von 17,2 und sollten die Prognosen richtig sein auf eine forward P/E von 15,3.

Die Aktie ist derzeit in etwa so niedrig bewertet wie am absoluten Tief von 2022. Die durchschnittliche P/E der letzten fünf Jahre lag bei 20.

Deckers ist in den alten Trendkanal zurückgekommen, ein belastbarer Boden wurde jedoch noch nicht ausgebildet.

Fällt die Aktie jetzt unter 94 USD, muss mit weiteren Kursverlusten in Richtung 83 oder 74,50 USD gerechnet werden.

Mehr als 13.000 Investoren & Trader folgen mir und meinen täglichen Ausführungen auf Guidants.

Preisgekrönte Handelsplattform und niedrige Gebühren. Mein Broker ist LYNX.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen