|

Lassen Sie sich den Artikel vorlesen:

|

Jeder Börsianer kennt die ETFs von MSCI Inc. Aber haben Sie sich schonmal mit dem Unternehmen hinter den ETFs auseinandergesetzt?

Mehr als nur Indizes und ETFs – Ein Blick hinter die Kulissen

Der MSCI World Index und die darauf basierenden ETFs dürften jedem Börsianer bekannt sein.

Das ist für sich genommen bereits ein guter Grund, sich mit dem Unternehmen dahinter auseinanderzusetzen.

In vielen Fällen lassen sich die größten Perlen direkt unter unserer Nase finden.

Inzwischen gibt es zahllose Indizes, beispielsweise für einzelne Länder oder Regionen, für niedrige Volatilität, eine hohe Dividendenrendite, für einzelne Sektoren oder auch Trendthemen wie Cybersecurity oder erneuerbare Energie.

Das gilt für Anleihen ebenso wie für Aktien.

Doch auch das ist nur die Spitze des Eisbergs und auch nur ein Teil des Geschäfts von MSCI Inc. Hinzu kommen eine breite Palette von Daten- und Analyse-Tools, einschließlich Risikomanagement, Portfolio-Analyse oder auch ESG (Environmental, Social and Governance) -Bewertungen sowie Market-Insights.

Ein Gigant im Hintergrund der globalen Finanzmärkte

Dass das ein Wachstumsmarkt ist, dürfte niemanden überraschen, doch MSCI bringt noch sehr viel mehr wünschenswerte Eigenschaften mit.

Das Geschäft ist hochprofitabel, außerordentlich gut skalierbar und hat einen geringen Kapitalbedarf.

Daher ist es MSCI Inc. gelungen, den Umsatz in den letzten zehn Jahren von 997 Mio. auf 2,53 Mrd. USD zu steigern.

Gleichzeitig hat sich die operative Marge von 38 auf über 50% verbessert. Die Zahl der ausstehenden Aktien wurde von 116 auf 79 Millionen Stück reduziert.

All diese Faktoren haben dazu beigetragen, dass der Gewinn in diesem Zeitraum von 2,00 auf 13,52 USD je Aktie gesteigert werden konnte.

Tatsächlich gab es nur ein einziges Jahr, in dem das Ergebnis nicht im zweistelligen Prozentbereich gestiegen ist.

Wo kann man zuschlagen?

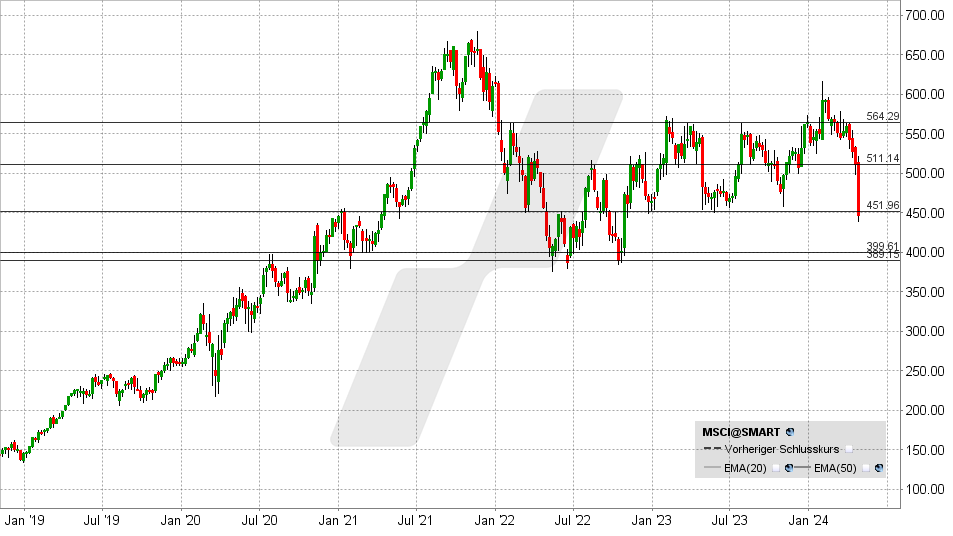

Trotzdem kommt die Aktie seit einer gefühlten Ewigkeit nicht mehr vom Fleck und ist gestern sogar Crash-artig abgestürzt.

Als Reaktion auf die Quartalszahlen ging es nochmal 13,43% nach unten. Inzwischen notiert die Aktie wieder auf dem Niveau von Ende 2020, obwohl der Gewinn von 2020 bis 2023 jedes Jahr um mindestens 15% gestiegen ist.

Es ist ein Paradebeispiel für das, was in meinem Expertenprofil (Klick) bei LYNX Broker (Depot eröffnen) steht:

„Auch gute Unternehmen können schlechte Investments sein. Ein attraktiver Einstiegskurs zum richtigen Zeitpunkt ist absolut entscheidend.“

Wir haben es mit einem typischen Boom- und Bust-Zyklus zu tun. Am Höhepunkt der Rallye 2021 lag die P/E von MSCI bei über 70.

Die Aktie war eindeutig überbewertet und läuft seitdem weitgehend seitwärts, um das zu korrigieren.

Bei den vorliegenden Charakteristiken des Unternehmens und den vorliegenden Wachstumsraten würde ein konservativer Anleger ein KGV von 25-30 auf den Tisch legen.

Dank des gestrigen Abverkaufs sind wir inzwischen auf diesem Niveau angekommen. Bei einem Kurs von 446 USD liegt die forward P/E bei 29,9. Damit ist die Aktie so günstig wie seit einem halben Jahrzehnt nicht mehr.

Aus Sicht der Bullen muss die Aktie möglichst schnell wieder über 450 USD zurück. Sollte es nicht dazu kommen, wäre der Weg in Richtung 390 – 400 USD frei.

Auf diesem Niveau läge die forward P/E nur noch bei 26,5.

Nachdem die Aktie gestern bei 446 USD geschlossen hat, ist nachbörslich jedoch Kaufinteresse aufgekommen und MSCI notiert exakt einen Cent über 450 USD.

Es wäre gut möglich, dass hier nur die Stopps unter 450 USD abgegrast wurden, um anschließend eine Kehrtwende hinzulegen.

Warum kam es zu dem Absturz und ist er berechtigt?

MSCI hat am 23. April Quartalszahlen vorgelegt, doch die waren nicht das Problem. Der Gewinn lag mit 3,52 je Aktie über den Erwartungen von 3,44 USD. Der Umsatz lag mit 680 Mio. USD im Rahmen der Analystenschätzungen.

Auf Jahressicht entspricht das einem Umsatzplus von 14,8% und einem Gewinnsprung von 12,1%.

Die wiederkehrenden Abo-Einnahmen stiegen um 8,7%.

Das Unternehmen verzeichnete jedoch ein erhebliches Ausmaß an Kündigungen, die Retention Rate lag im letzten Quartal bei 92,8%.

Dem CEO zufolge ist das auf eine große Fusion bei einem der Banking-Kunden zurückzuführen und man geht nicht davon aus, dass sich die negative Entwicklung fortsetzen wird.

(„CEO: Elevated cancels reflected a concentration of unusual client events, including a large merger among our banking clients. We are managing through these pressures and do not expect this level of cancels to continue.“)

Die Begründung erscheint schlüssig. Darüber hinaus sind die Wachstumsraten trotz dieser Herausforderungen stattlich.

Mehr als 13.000 Investoren & Trader folgen mir und meinen täglichen Ausführungen auf Guidants.

Mehr als 65.000 zufriedene Kunden. Ich bin einer davon.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen