Berkshire Hathaway hat sich die Hälfte dieses Duopols geschnappt, die andere Hälfte ist glücklicherweise börsennotiert. Jetzt zuschlagen?

Minimieren Sie Ihr Risiko und maximieren Sie Ihre Gewinne

Wir alle wollen an der Börse mit möglichst wenig Risiko möglichst viel Geld verdienen.

Der erste Schritt auf diesem Weg ist, das Risiko zu minimieren.

In der Regel entgeht einem dadurch keine Rendite. Das Einzige, was einem entgeht, sind Kopfschmerzen.

Durch meinen Job bei LYNX Broker und zahllose Coachings hatte ich über die Jahre hinweg Kontakt mit vielen Anlegern.

Die meisten gehen unnötig hohe Risiken ein und in vielen Fällen kostet das richtig Geld. Das muss nicht sein.

Es gibt eine Vielzahl von Unsicherheitsfaktoren, doch die größten Kursstürze finden regelmäßig bei unprofitablen und hoch verschuldeten Unternehmen statt.

Irgendwas zwischen Oligopol und Monopol

Im Gegensatz dazu stehen Unternehmen, die bereits seit Jahrzehnten Geld verdienen, stetig wachsen und ein Produkt oder eine Dienstleistung anbieten, welches immer benötigt wird.

Im besten Fall handelt es sich auch noch um einen Markt mit wenigen Wettbewerbern, ein Oligopol.

All das trifft auf Union Pacific Corp. zu. Die Aktien derartiger Unternehmen sind meistens ein gutes Investment und schwere Kurseinbrüche sind selten, und dann auch nur temporär.

In den USA besitzen lediglich fünf Eisenbahngesellschaften das gesamte Netzwerk. Davon sind zwei (CXS und Norfolk Southern) im Osten des Landes angesiedelt und die Hauptaktivitäten von Canadian National liegen in Kanada.

Der Rest des Landes wird von Union Pacific und Burlington Northern Santa Fe kontrolliert. Es handelt sich also um ein Duopol.

Anbei eine graphische Darstellung des US-Schienennetzes (Link).

Sollten Sie es Berkshire gleichtun?

Das dürften nur einige der Gründe sein, warum Berkshire Hathaway Ende 2009 den Burlington Northern Santa Fe übernommen hat. Bis dahin war das der größte Zukauf der Unternehmensgeschichte von Berkshire.

Seitdem haben sich beide Unternehmen gut entwickelt. Union Pacific konnte den Umsatz in den zurückliegenden fünf Jahren von 21,71 auf 24,12 Mrd. USD leicht steigern.

Das Wachstum ist also nicht sonderlich hoch, das muss es aber auch nicht sein. Denn das Geschäft ist hochprofitabel und wirft Unsummen ab.

Da man das Kapital nicht benötigt, schüttet man einen bedeutenden Teil als Dividende aus und kauft mit dem Rest eigene Aktien zurück.

Die Dividende wurde in dieser Zeit von 3,69 auf 5,21 USD je Aktie erhöht. Die Zahl der ausstehenden Aktien wurde im Gegenzug von 704 Millionen auf 609 Millionen Stück massiv reduziert.

Eine Gelddruckmaschine

Die operative Marge liegt bei nahezu 40 %. In Summe hat das dazu geführt, dass das Ergebnis von 8,19 auf 10,94 USD je Aktie gesteigert werden konnte.

Berkshire dürfte mit dem Kauf von Burlington Northern Santa Fe einen Homerun hingelegt haben.

Unterstellt man eine ähnliche Wertsteigerung wie bei Union Pacific, haben Buffett und Munger ihr 34-Milliarden-Investment mehr als vervierfacht.

Die Zukunft könnte für Union Pacific und die anderen Eisenbahngesellschaften sogar noch rosiger aussehen als die Vergangenheit.

Neuordnung der globalen Lieferketten

Nachdem der Handelsstreit zwischen den USA und China bereits seit einigen Jahren schwelt und die letzten Jahre aufgezeigt haben, wie fragil die globalen Lieferketten sind, hat ein Umdenken stattgefunden.

Eine vielversprechende Zukunft: Wie die US-Eisenbahngesellschaften von globalen Veränderungen profitieren

Die USA sind gewillt, dieses Problem aus der Welt zu schaffen. Der Chips Act, der mehr als 200 Mrd. USD an nicht-staatlichen Investments in die Halbleiter-Produktionskapazitäten in Nordamerika ausgelöst hat, ist dabei nur die Spitze des Eisbergs.

Der zunehmende Protektionismus der USA verstärkt diesen Effekt noch weiter. Das dürfte allen Eisenbahngesellschaften zusätzlichen Aufwind verleihen, doch am stärksten sollten Union Pacific und Burlington Northern Santa Fe profitieren. Denn sie besitzen die Routen, die den Kontinent überspannen.

Hinzu kommen die Themen Energie sowie Wirtschafts- und Bevölkerungswachstum. In all diesen Bereichen nimmt Texas in den USA eine Schlüsselrolle ein.

Der Permian Basin in Texas und New Mexiko ist inzwischen der weltweit größte Produktionsstandort für Öl- und Gas.

All das schwarze Gold will transportiert werden und das dortige Schienennetz gehört zum Großteil Union Pacific.

UNP ist bestens positioniert

Darüber hinaus gehört Texas zu den am schnellsten wachsenden Regionen der USA, das gilt sowohl wirtschaftlich als auch bei der Bevölkerungszahl.

Ähnliches gilt für New Mexico, Arizona, Nevada und Utah, also dem Kerngebiet des UNP-Schienennetzes.

Je mehr Menschen im Einzugsbereich von Union Pacific leben, desto mehr Güter müssen in der Region transportiert werden.

Dasselbe gilt für den Außenhandel. Kanada und Mexiko sind bereits heute die größten Handelspartner der USA.

Perspektivisch sollte vor allem Mexiko weiter an Gewicht gewinnen, denn nach der Abkehr von China ist Mexiko dank der niedrigeren Löhne der ideale Produktionsstandort für viele Produkte, die bisher aus Fernost kommen. Das Streckennetz an der Grenze gehört zum größten Teil – Sie werden es vielleicht schon vermuten, Union Pacific.

Daher dürfte die Zukunft von Union Pacific mindestens so erfreulich aussehen wie die Vergangenheit.

Die Vergangenheit lässt sich einfach zusammenfassen: Union Pacific hat einen Burggraben, Preissetzungsmacht, eine operative Marge von etwa 40 % und keinen nennenswerten Kapitalbedarf. Daher wächst man mindestens so schnell wie die Wirtschaft, steigert den Gewinn überproportional und man kauft ständig Aktien zurück.

Zunehmende Dynamik

Darüber hinaus hat sich die Wachstumsdynamik in den Quartalen sukzessive verbessert. In Q1 stagnierte der Umsatz noch, in Q2 wurde ein Anstieg um 1 % verzeichnet und in Q3 ein Plus von 3 %.

Das ist nicht gerade viel, aber die Richtung stimmt.

Außerdem lässt sich dadurch exemplarisch aufzeigen, welche Resultate Union Pacific erzielen kann, auch wenn das Wachstum nur geringfügig ausfällt.

Denn der Gewinn konnte in den letzten beiden Quartalen um 7 % und 9 % gesteigert werden. Dank der Buybacks ist der Anstieg beim Gewinn je Aktie noch etwas höher.

Noch aussagekräftiger ist die Entwicklung beim freien Cashflow. In den ersten neun Monaten hat sich der FCF von 954 Mio. auf 1,86 Mrd. USD nahezu verdoppelt. Das zeigt, welche Summen das Unternehmen verdienen und ausschütten kann. Da die Dynamik zunimmt, wird im kommenden Geschäftsjahr ein Gewinnsprung um 11 % erwartet. Ich persönlich bin noch etwas optimistischer.

Mehr als 13.000 Investoren & Trader folgen mir und meinen täglichen Ausführungen auf Guidants.

Mehr als 65.000 zufriedene Kunden. Ich bin einer davon.

--- ---

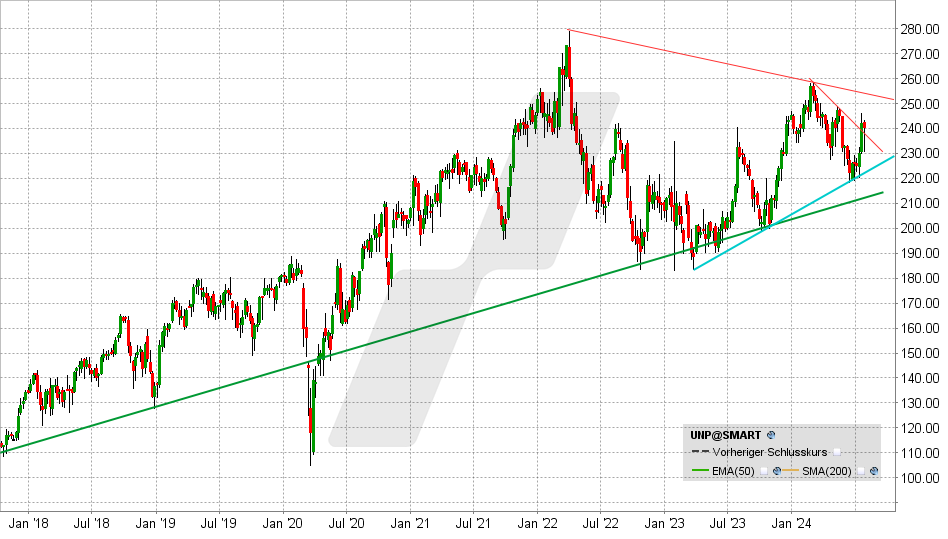

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen