Der Giftkelch mit US-Einfuhrzöllen von 30 Prozent ist also jetzt an der EU vorübergegangen, es gelang am Sonntag, eine mit Japan vergleichbare Einigung zu erzielen, die einen Standard-Zoll von 15 Prozent vorsieht. Aber ich habe den Eindruck, dass der Kelch jetzt zwar kleiner ist, Gift ist aber dennoch drin.

Bislang hat die Trump-Methode ja tadellos funktioniert: Etwas Unglaubliches androhen, dann einen auf Verhandlungsbereitschaft machen, bei Widerstand ein vorher versöhnlich wirkendes Angebot wieder in die Gefahrenzone bugsieren (das waren die 50 Prozent, die er der EU kurzzeitig angedroht hatte), danach die Latte senken, aber unangenehm hoch lassen (30 Prozent), um sich dann wie im Basar auf etwas Niedrigeres zu einigen (15 Prozent).

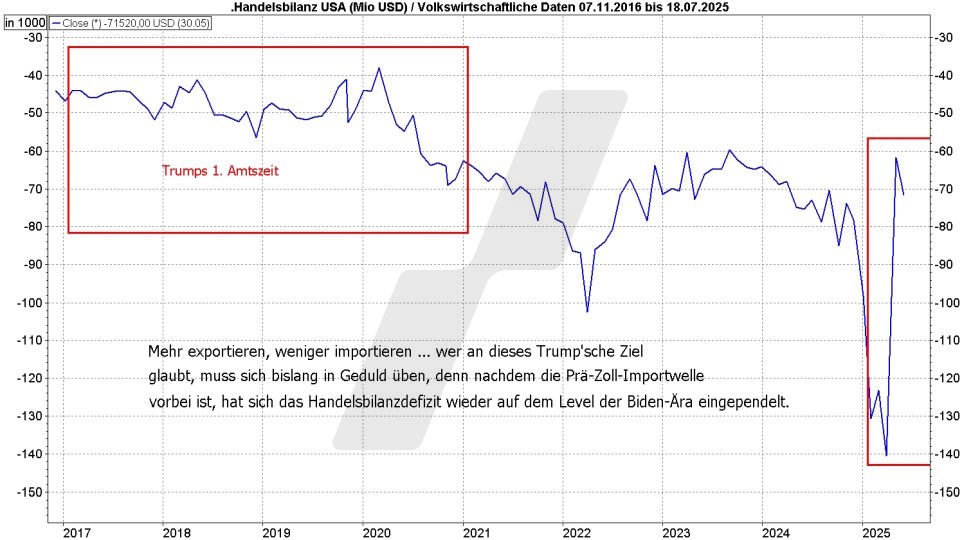

Auf diese Weise wird der Gegenseite suggeriert, man sei doch prima davongekommen. Dass damit jetzt dennoch deutlich unangenehmere Handelsbedingungen mit den USA existieren als zuvor und diese im Raum stehende Zahl von 15 Prozent ja nicht alles ist, was man hinnehmen muss, geht da leicht unter. Beispiel Japan:

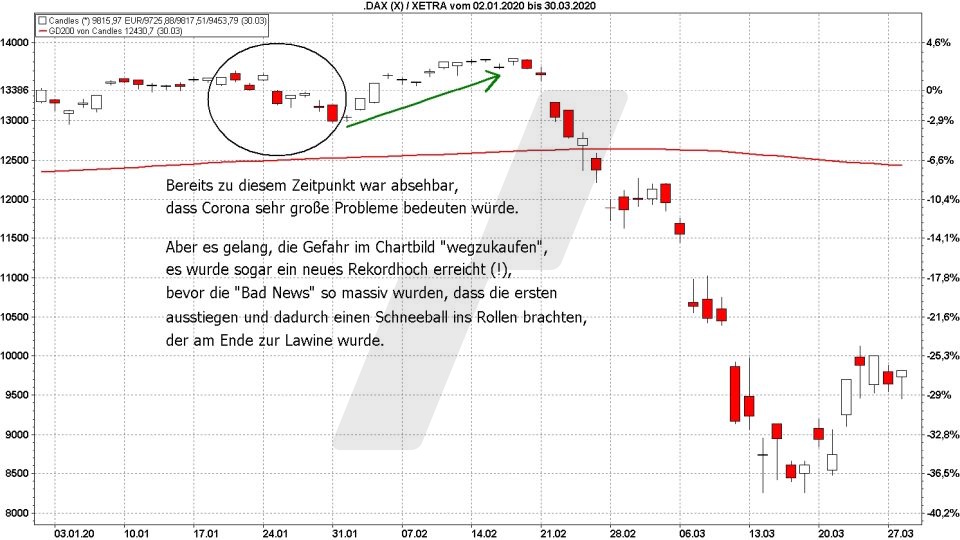

Der Tokioter Leitindex Nikkei 225 sprang letzte Woche förmlich aus den Schuhen, als Trump gönnerhaft „nur“ 15 Prozent Zoll verhängte und nebenbei noch ein paar Hundert Milliarden an Investitionen in den USA verlangte, von deren Gewinnen dann aber 90 Prozent den USA gehören sollen. Und 100 Boeing-Flugzeuge solle man kaufen und den Markt für US-Güter öffnen, z.B. für Autos oder Reis. Da lief es vorher wohl nicht so … seltsam. Hätten viele nicht nur auf diesen Zoll gestarrt, der für Japan damit von angedrohten 25 auf 15 Prozent gesenkt wurde und den Eindruck vorgaukelte, das sei jetzt eine ganz hervorragende Sache, wäre der Index ganz sicher nicht derart gestiegen, wie es der folgende Chart zeigt.

Und ab jetzt herrscht Friede? Ich weiß nicht recht …

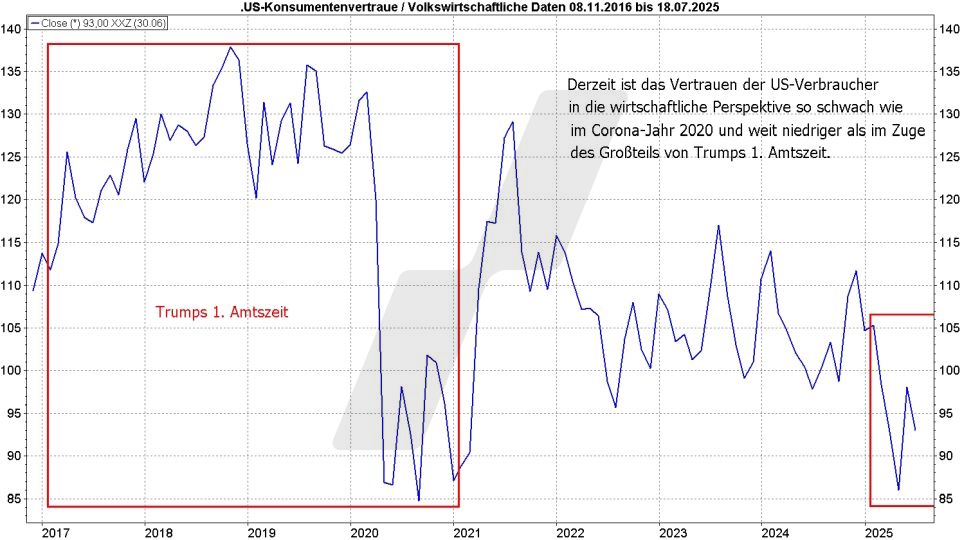

Zumal ich einen Gedanken in den Raum stellen möchte: Was Donald Trump da tut, könnte man durchaus Erpressung nennen. Angenommen, Ihr Arbeitgeber steht plötzlich in der Tür und erklärt: Hör zu, o geschätzter Mitarbeiter, ich möchte, dass du ab sofort nicht 40, sondern 60 Stunden arbeitest, denn ich finde, ich bekomme für mein Geld einfach zu wenig. Und der wäre dann nach ewigen Verhandlungen bereit, auf 50 Stunden herunterzugehen, wenn Sie dafür auf zehn Prozent Gehalt verzichten … würden Sie dann jubelnd des Abends um die Häuser ziehen? Und hätten Sie zudem dann das Gefühl, jetzt sei alles geklärt und Ihr Chef wird nicht nächstes oder übernächstes Jahr die gleiche Nummer abziehen, um noch mehr aus Ihnen herauszuholen?

In Bezug auf die derzeitige US-Regierung wäre ich da jedenfalls nicht sicher, dass da nicht irgendwann erneut Ärger ins Haus steht. Denken wir nur daran, wie sich Trump in seiner ersten Amtszeit beschwerte, China halte sich nicht an die Vereinbarungen und würde viel weniger US-Waren kaufen als zugesagt. Und auch zuletzt hatte er ja in dieser Hinsicht diverse Posts losgelassen. Nein, wirklich sicher sein, dass jemand, der so vorgeht, jetzt ein verlässlicher und fairer Handelspartner sein wird, kann man nicht.

Das sind keine „Peanuts“, um die es da geht

Aber zu unserem „Deal“: Davon mal abgesehen, dass der ja erst von den Mitgliedsländern angenommen werden muss, hat man, wie bei Japan auch, bislang keine Details zu einem konkreten „Wie“, „Wann“ und „Was“. Es stehen wie üblich nur ein paar Zahlen im Raum:

Für 750 Milliarden US-Dollar soll die EU aus den USA Energie kaufen. Trump hatte ja schon in „Turn One“ immer wieder darauf hingewiesen, dass die USA doch viel schöneres und besseres Erdgas hätten als die Russen. Jetzt wird er es also los. Zudem solle die EU 600 Milliarden US-Dollar mehr in den USA investieren als zuletzt. Da die EU selbst nicht investieren kann, müsste man das irgendwie in der Privatwirtschaft forcieren. Wie schon im Fall Japan frage ich mich: wie? Wird dann ausgelost, wer „drüben“ eine Fabrik hinstellen muss? Man kann ja – eigentlich – kein Unternehmen zwingen. Zumal bislang unklar ist, von welchem Zeitraum wir da sprechen. Einmalig über den Zeitraum eines oder mehrerer Jahre? Oder soll das mit dem Mehr an Energie-Käufen und Investitionen eine regelmäßige Sache sein?

Dem DAX helfen dürfte es an der Börse aktuell zwar erst einmal, dass unter den Hut dieser 15-Prozent-Einigung auch die Automobile kommen. Wobei man dort zwar unterstrich, dass auch 15 Prozent zu viel seien. Aber weniger war eben nicht drin. Ungut ist, dass Mr. Trump erwähnte, dass der Pharmabereich nicht Teil der Einigung sei. Außerdem, was aber weltweit für alle gilt, bleibt es bei den sportlichen 50 Prozent Einfuhrzoll auf Stahl und Aluminium, was aber vermutlich die US-Industrie mehr unter Druck setzen wird als die Produzenten im Rest der Welt.

Von „Peanuts“ reden wir da auf jeden Fall nicht. Die EU exportierte letztes Jahr Güter für 531 Milliarden Euro in die USA. Und das gesamte Bruttoinlandsprodukt der EU betrug 2024 knapp 18 Billionen Euro. Da sind die – Energiekäufe und US-Investitionen zusammengenommen – 1,35 Billionen, die die USA jetzt als monetäre Beilage zu ihren 15 Prozent Einfuhrzoll abgegriffen haben, wirklich nicht „Nichts“. Wird man bei Dax und Euro Stoxx 50 angesichts dessen heute genauso begeistert zulangen, wie das in Japan der Fall war?

Das erinnert irgendwie an Silvester

Mein persönlicher Eindruck ist, dass wir als EU zwar keine andere Wahl hatten, denn hätte Frau van der Leyen jetzt auf den Tisch gehauen und Mr. Trump in den Senkel gestellt, wäre die Reaktion fatal gewesen. Mit dieser US-Regierung kann man letztlich nur versuchen, den Weg des geringsten Flurschadens zu suchen. Aber ob ein Schierlingsbecher einen halben Liter fasst oder nur Schnapsglas-Größe hat: Beides hat Folgen, wenn man ihn schlucken muss.

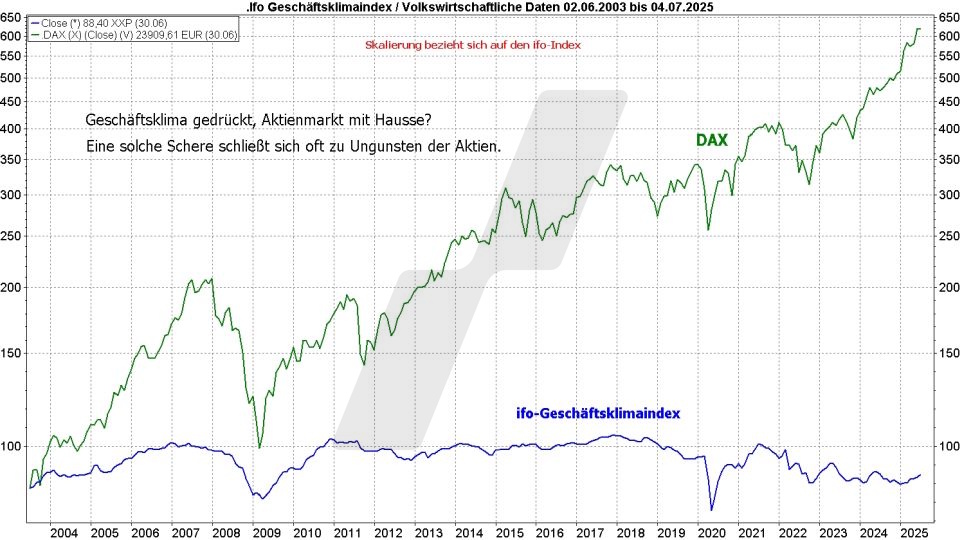

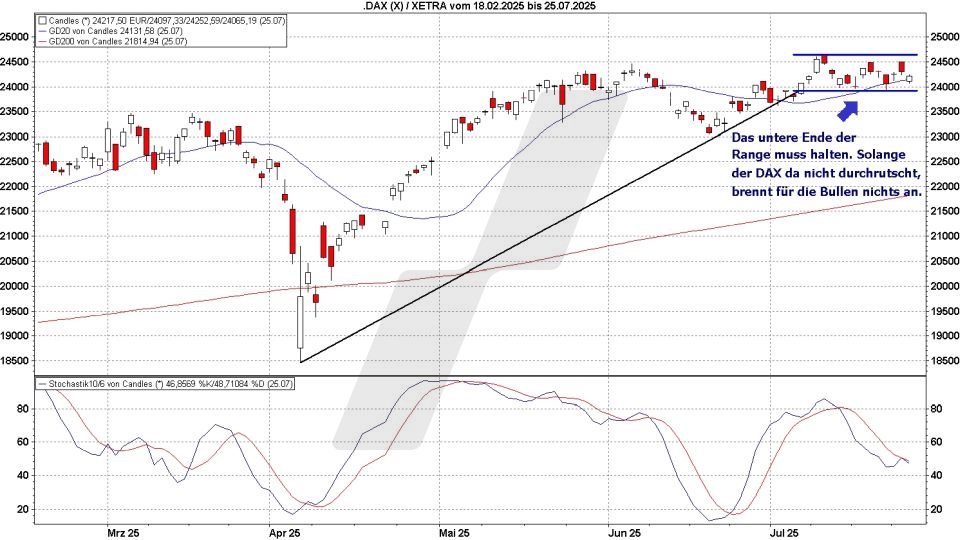

Und davon abgesehen, dass es rational knifflig wäre, einen „Deal“ mit Käufen zu feiern, wenn ein Index wie der DAX ohnehin schon auf Rekordhoch steht und diese Einigung von der US-Regierung nur so inszeniert wurde, dass man das Gefühl bekommt, die USA seien uns entgegengekommen, ist die Frage:

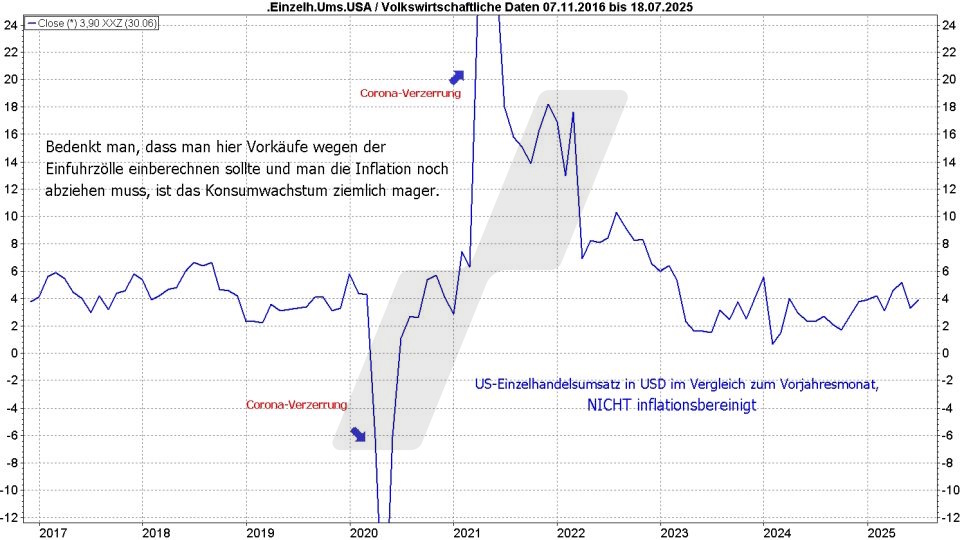

Läuft die Party in Bezug auf diese Thematik nicht schon so lange, dass jetzt viele im Stil von „selling on good news“ Gewinne mitnehmen wollen, auf der Gegenseite aber wegen Wochen und Monaten der Vorkäufe die Käufer knapp werden?

Denn bereits seit dem April-Crash wird ja nach dem Motto gekauft, dass das am Ende alles nicht so heiß gegessen wird, als es da nach Trumps „Liberation Day“ mit seiner Zolltafel gekocht wurde. Selbst, wenn man auf diese Straßenhändler-Methodik hereinfallen und das Gefühl haben würde, das sei doch jetzt alles super gelaufen, wäre also die Frage, ob viele ihre Depots an der Börse aktuell nicht längst bis zum Anschlag vollgepackt haben, Fonds inklusive.

Das erinnert mich irgendwie an Silvester: Man feiert und feiert und feiert, beginnt meist schon um 18 oder 19 Uhr … und wenn es dann endlich soweit ist, sind alle dermaßen satt, angetrunken und ausgelaugt, dass die Party ruckzuck vorbei ist, kaum dass die Ziellinie erreicht wurde. Wird es jetzt womöglich ähnlich laufen?

DAX und Euro Stoxx 50 müssen aus ihren aktuellen Handelsspannen nach oben ausbrechen und auch darüber bleiben. Dann kann es etwas werden mit diesem kollektiven Gefühl, dass „weniger schlecht“ und „gut“ das gleiche sind … immerhin basiert so ziemlich alles an der Börse auf der subjektiven Interpretation dessen, was an Fakten eintrudelt. Sollte das mit dem Ausbruch aber schiefgehen oder ein solcher binnen weniger Tage zum Fehlausbruch werden, wäre das ein Schuss vor den Bug … aber erst, wenn diese Handelsspannen nach unten verlasen wurden, brennt wirklich etwas an. Das wird heute und in den kommenden Tagen spannend!

Ich wünsche Ihnen eine erfolgreiche Börsenwoche!

Ihr

Ronald Gehrt

Sie möchten ein Depot für Ihre GmbH, AG oder UG eröffnen und Betriebsvermögen in Wertpapieren anlegen? Informieren Sie sich jetzt über unser Wertpapierdepot für Geschäftskunden: Mehr zum Firmendepot über LYNX

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen