Was ist eine invertierte Zinskurve … und warum ist sie so gefährlich?

Derzeit geistert das Schreckgespenst einer „invertierten Zinskurve“ durch die Börsensäle. In den USA sei es dazu gekommen, hierzulande teilweise auch. Das sei brandgefährlich für den Aktienmarkt, heißt es. Aber kaum jemand weiß wirklich, was sich hinter diesem Ausdruck verbirgt und ob und wieso von einer invertierten Zinskurve Gefahr ausgeht. In diesem Beitrag bringen wir Licht ins Dunkel und bewerten das Risiko, das dieses Phänomen wirklich mit sich bringt.

Invertierte Zinskurve: Eine Definition

Eine invertierte Zinskurve ist ein relativ seltenes Phänomen am Anleihemarkt. Es bedeutet, dass das normale Gefüge der Renditen, sprich des Zinsertrags, auf den Kopf gestellt ist, weil man in einer Phase, in welcher die Zinskurve invertiert, für kürzere Anleihe-Laufzeiten mehr Zinsen bekommt als für längere.

Im Normalfall ist der Zins, den der Schuldner, sprich der Herausgeber einer Anleihe zahlt höher, je länger eine solche Anleihe läuft. Das ist auch völlig logisch, immerhin dürfen Sie erwarten, besser entlohnt zu werden, je länger Sie jemandem Geld leihen – und Anleihen sind ja nichts anderes als Geld, das Sie jemandem anderes zur Verfügung stellen. Je länger eine Anleihe läuft, desto länger ist Ihr Geld dort gebunden und das Risiko höher, dass der Schuldner ausfallen könnte. Deshalb bekommen Sie bei einer längeren Laufzeit einer Anleihe auch einen höheren Zins. Normalerweise.

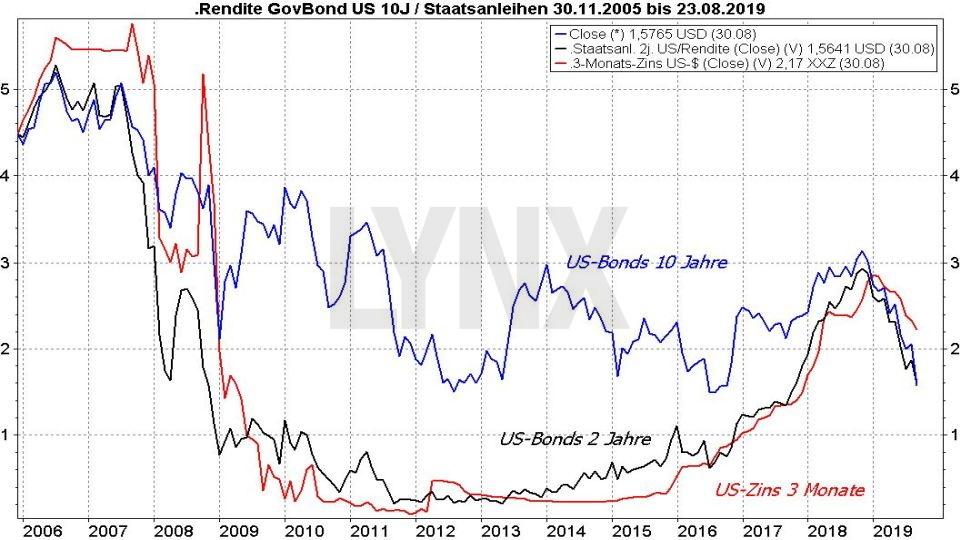

Wenn das auf den Kopf gestellt wird, indem man am Anleihemarkt mehr Rendite, sprich Zinsertrag für eine kurze Laufzeit erhält als bei langen Laufzeiten, nennt man das im Fachjargon „invertierte Zinskurve“. Aktuell ist das in den USA der Fall. Beispielhaft dafür sehen Sie im folgenden Chart die Rendite für US-Anleihen mit Restlaufzeiten von drei Monaten, zwei und zehn Jahren. Während die Rendite für zwei und zehn Jahre aktuell gleich ist, weil die für zehnjährige US-Staatsanleihen weit schneller fiel als die der „Zweijährigen“, bekommt man für nur drei Monate ein ganzes halbes Prozent mehr Zinsrendite. Verblüffend. Unter welchen Umständen kommt es zu einem solchen Phänomen?

Die Ursachen der invertierten Zinskurve

Die Ursache für eine invertierte Zinskurve liegt in der Erwartungshaltung der Investoren. Und das führt auch gleich zu der Antwort auf die Frage, ob und wie riskant diese Invertierung der Renditen am Anleihemarkt ist.

Man muss sich dazu im Klaren darüber sein, dass die Notenbanken mit ihren Leitzinsen die Verzinsung, sprich Rendite am Anleihemarkt nicht fix vorgeben. Die Leitzinsen stellen nur eine grobe Leitlinie dar. Die Trader am Anleihemarkt können die Renditen selbst beeinflussen, indem sie Anleihen verstärkt kaufen oder verkaufen. Wieso? Weil sich die Rendite, also das, was man de facto bei einer Anleihe als Zins erlöst, nicht nur aus dem Zinskupon der Anleihe errechnet, sondern auch aus deren Kurs. Die Rendite errechnet sich wie folgt: Zinskupon ./. Kurs der Anleihe.

Das heißt: Wenn der Kurs deutlich steigt, verringert sich die Rendite. Aber woran, wenn nicht am Leitzins, orientieren sich die Investoren? Wieso kaufen sie lange Laufzeiten so sehr, dass deren Rendite deutlich sinkt, statt kurze Laufzeiten mit einer höheren Rendite einzusammeln? Weil diese Käufe in die Zukunft gerichtet sind. Die Investoren nehmen kommende Aktionen ihrer Notenbank vorweg. Und wenn lange Laufzeiten weniger Rendite erreichen als kurze, weil sie massiv gekauft werden, bedeutet das:

Die Investoren stellen sich auf sinkende Leitzinsen ein. Und Leitzinsen sinken dann, wenn die Wirtschaft schlecht läuft, eine Rezession zu befürchten ist.

Der folgende Chart zeigt den Verlauf der US-Leitzinsen sowie die Rendite der US-Staatsanleihen (auch T-Bonds, d.h. Treasury Bonds genannt) mit fünf Jahren Laufzeit. Sie sehen, dass die Anleihe-Rendite in den vergangenen Jahren immer etwas über dem Leitzins lag. Das war der Fall, weil die Investoren mit weiter steigenden Leitzinsen rechneten und das durch tendenzielle Verkäufe in den Kursen der Bonds vorwegnahmen. Deren Kurse fielen dadurch, die Rendite stieg. Doch Ende 2018 begann die Rendite stark zu fallen und liegt jetzt UNTER dem Leitzinsniveau. Das bedeutet: Die Anleger am Anleihemarkt erwarten Zinssenkungen der US-Notenbank und nehmen diese vorweg.

Genau da liegt das Gefahrenmoment, deswegen strahlt eine invertierte Zinskurve negativ auf den Aktienmarkt aus. Sehen wir uns das mal etwas detaillierter an:

Zinskurven „kippen“, wenn die Rezessionsgefahr steigt

Der folgende Chart zeigt die Entwicklung der Renditen für US T-Bonds mit 10 und 30 Jahren Laufzeit seit 2006. Interessant ist die Phase 2006/2007. Das war die Zeit vor dem Platzen der Subprime-Blase, der großen Immobilienkrise, die eine weltweite Rezession zur Folge hatte. In dieser Zeit stiegen die Aktienmärkte zwar noch. Aber die Rendite der langlaufenden T-Bonds mit 30 Jahren Laufzeit lag im Vorfeld lange nahe an, zeitweise sogar unter der Rendite für US T-Bonds mit zehn Jahren Laufzeit. Die Anleger am Anleihemarkt rechneten also schon lange mit Leitzinssenkungen aufgrund der immer kritischer werdenden Situation. Ein vergleichbares Bild haben wir auch heute.

Die US-Notenbank hat bereits mit Zinssenkungen begonnen, auch in China sind erste Maßnahmen zur Senkung des Zinslevels vorgenommen worden. Und die EZB steht wohl kurz davor zu handeln, denn die Konjunkturdaten deuten immer mehr eine rezessive Phase an. Sie wissen, was dann 2008 am Aktienmarkt passierte. Dort, wo man dieses Signal der invertierten Renditen am Bondmarkt lange einfach ignoriert hatte, brachen die Kurse haltlos ein. Wird es diesmal auch so kommen? Ist diese Invertierung der Zinsen in vielen Laufzeiten ein Verkaufssignal?

Ist eine invertierte Zinskurve ein Verkaufssignal für den Aktienmarkt?

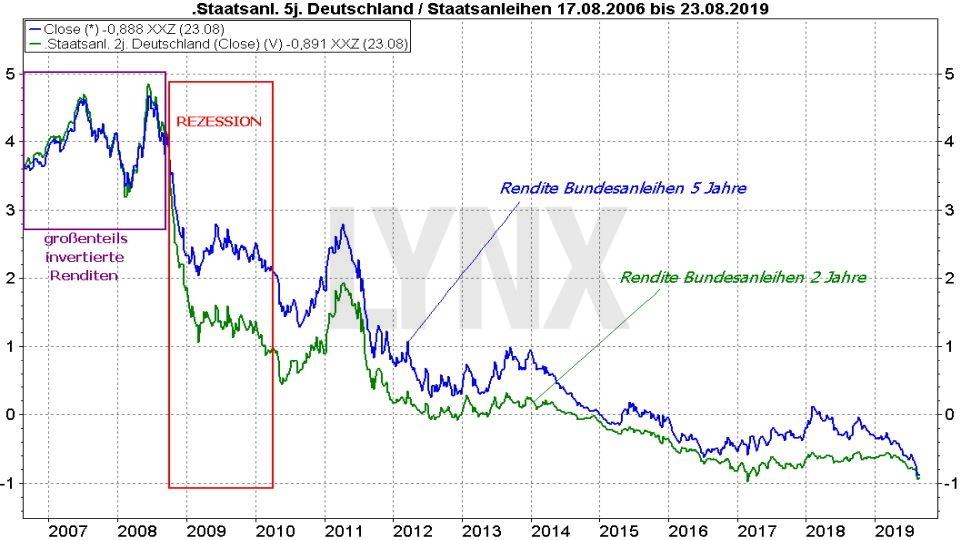

Ja und nein. Es wäre in jedem Fall vorschnell, sofort alle Aktien auf den Markt zu werfen, wenn erste Laufzeiten mit ihrer Rendite unter die Laufzeit längerer Laufzeiten rutschen. Sehen wir uns das mal anhand einer Grafik an, die die Renditen der deutschen Bundesanleihen mit zwei und fünf Jahren Restlaufzeit zeigen. Auch hier kam es bereits 2006 zu einer invertierten Zinskurve. Also fast zwei Jahre, bevor die Rezession wirklich Mitte 2008 begann und anderthalb Jahre, bevor DAX & Co. im Januar 2008 eine scharfe, erste Verkaufswelle sahen.

Dass man damals deutlich zu früh dran gewesen wäre, wenn man gleich bei den ersten invertierten Renditen ausgestiegen wäre sehen Sie gut, wenn wir in dieses Bild noch den DAX einblenden. Noch bis zum Herbst 2007, weit über ein Jahr nach den ersten invertierten Renditen, war die Hausse dort noch intakt (schwarzer Kreis im Chart). Warum?

Weil die Investoren zwar am Devisen- und Anleihemarkt sehr eng an der Realität agieren und bisweilen das Gras wachsen hören, man am Aktienmarkt aber Meister darin ist, unerfreuliche Fakten zu ignorieren. Das erleben wir heute auch. Daher ist eine invertierte Zinskurve zwar ein haushohes Warnsignal, aber kein unmittelbares Verkaufssignal. Man könnte als Faustregel sehen:

Wenn es zu einer invertierten Zinskurve kommt, sollte man am Aktienmarkt bereit sein, sofort abzuspringen, wenn es dort zu entsprechenden, klar bärischen charttechnischen Signalen kommt… aber eben erst, wenn diese Signale da sind.

Die besondere Situation in Deutschland

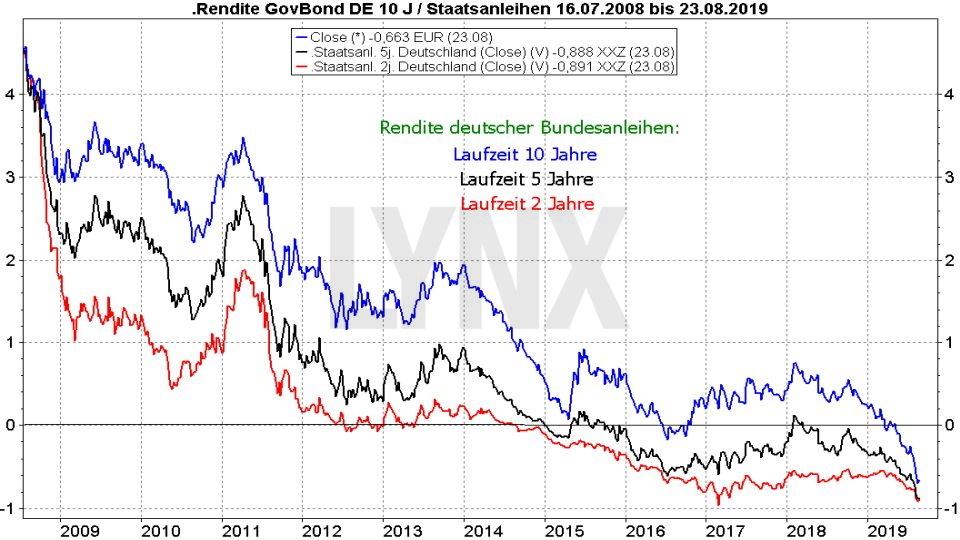

Wie sieht die Situation in Deutschland aus? Wenn man sich im nachfolgenden Chart die Renditen für Bundesanleihen mit zwei, fünf und zehn Jahren Restlaufzeit ansieht, so sind diese Renditen noch nicht invertiert, wenngleich sie außerordentlich nahe beieinander liegen. Aber heißt das, dass hierzulande keine Rezessionsgefahr und somit auch keine Gefahr für den Aktienmarkt bestehen?

Keineswegs. Denn in der Eurozone haben wir ein besonderes Szenario, welches das Bild verfälscht. Hier sind alle Laufzeiten deutscher Anleihen mittlerweile negativ. Alleine das ist ein haushohes Warnsignal, weil es deutlich macht, dass die Investoren nicht nur mit Maßnahmen der EZB rechnen und diese durch massive Käufe am Anleihemarkt, welche die Renditen drücken, vorwegnehmen. Es zeigt auch, dass die EZB nicht imstande war, im Vorfeld dieser konjunkturell kritischen Phase wieder auf ein normales Zinsniveau zu gelangen.

Wenn man ein Bild wie dieses bei den Anleiherenditen sieht, braucht es keine Invertierung der Zinsrenditen mehr, um deutlich zu machen, dass die Risiken für das Wachstum und in dessen Kielwasser für den Aktienmarkt nicht zu unterschätzen sind!

Sie möchten an der Börse Aktien long und short handeln?

LYNX bietet Ihnen den Börsenhandel von Aktien und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Das müssen Sie als Trader wissen!

- Die sechs wichtigsten Kaufsignale – Da muss man dabei sein

- Die fünf wichtigsten Verkaufssignale

- Money Management: Die wichtigste Disziplin für Trader

- Portfoliomanagement: So verwalten Sie Ihr Depot

- Strategien bei der Aktienauswahl: So finden Sie die besten Aktien für Ihr Depot

Artikelserie: Trading-Strategien – Nachhaltig erfolgreich traden

- Die besten Trading-Strategien

- Die Dividendenstrategie: Die besten Dividenden-Aktien

- Die Value-Strategie von Warren Buffett: Der nette Milliardär von nebenan

- Die Trendfolge-Strategie: Trading mit Systemen (1): Trendfolge-Indikatoren

- Die Bottom Fishing Strategie: Geduld wird belohnt

- Die Swing Trading-Strategie

- Gewinne mitnehmen – Die besten Strategien

- Gewinnoptimierungs-Strategie Pyramidisieren

- Die Momentum- oder auch Top/Flop-Strategie

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können