Im Jahr 1972 prognostizierte eine vom “Club of Rome” in Auftrag gegebene Studie das Ende allen Wachstums. In den nächsten 100 Jahren, so prognostizierte diese Studie, werde der Ressourcenmangel einerseits und das Wachstum der Weltbevölkerung andererseits maßgeblich dafür sorgen, dass die Weltwirtschaft die Wachstumsgrenzen erreicht. Falsch? Richtig?

Wer weiß, die 100 Jahre sind ja noch nicht um. Dennoch erklären viele diese legendäre Prognose heute für falsch. Weil immer noch Rohöl zur Verfügung stehe und man damals nicht wusste, dass alternative Energien einen solch hohen Anteil an der Versorgung haben würden. Aber wie gesagt: Diese 100 Jahre sind noch nicht vorüber. Dennoch ist diese Studie eine immer wieder- zu Recht – herangezogene Basis für die Diskussion darüber, welchen Sinn Prognosen haben … und wie gefährlich sie sein können.

Können Prognosen gefährlich sein?

Gefährlich? Ja, Prognosen können immense Gefahren bergen, wenn man unterstellt, dass sie wirklich die Zukunft voraussagen können. Denn sie sollen es zwar, aber sie können es nicht. Damals, als diese Studie des Club of Rome herauskam, war sie mit entscheidend für die Ölkrise, weil man diese Prognose nicht nur für bare Münze nahm, sondern sofort hysterisch umsetzte. Die OPEC-Staaten drosselten die Förderung, die Energiepreise stiegen immens und führten die Weltwirtschaft in eine rezessive Phase. Dass die Prognose einen immens langfristigen Zeithorizont hatte, fiel einfach unter den Tisch.

Nun wissen wir nicht, wie die Welt im Jahr 2072 aussehen wird. Ebenso wenig, wie es der Wissenschaftler Dennis Meadows, der diese Studie damals anfertigte, wissen konnte. Eigentlich wissen wir sogar im Gegenteil, dass die Zukunft nicht zu projizieren ist. Wie schrieb einst Niels Bohr: “Prognosen sind schwierig, besonders, wenn sie die Zukunft betreffen.” Trotzdem haben die Menschen einen unstillbaren Hunger nach Prognosen. Der Grund liegt in genau dieser Crux:

Die Ungewissheit der Zukunft wird, zumindest scheinbar, durch Prognosen weniger bedrohlich. Man hat einen Anhalt, der, je wissenschaftlicher dessen Anstrich ist, umso glaubwürdiger und beruhigender wirkt. Aber können Prognosen wirklich funktionieren? Vor allem an der Börse? Grundsätzlich lässt sich festhalten:

Die Glaskugel ist immer trübe

Nein, das können sie – eigentlich – nicht. Der Grund ist völlig logisch: Egal, welchen Kurs man über ein Jahr voraussagen will, ob es nun der DAX oder der Dow Jones ist, ob Gold, Rohöl, der Euro/US-Dollar-Kurs: Die Kursbewegungen hängen von extrem vielen Faktoren ab. Und all diese Faktoren sind selbst nicht vorhersagbar. Beispiel:

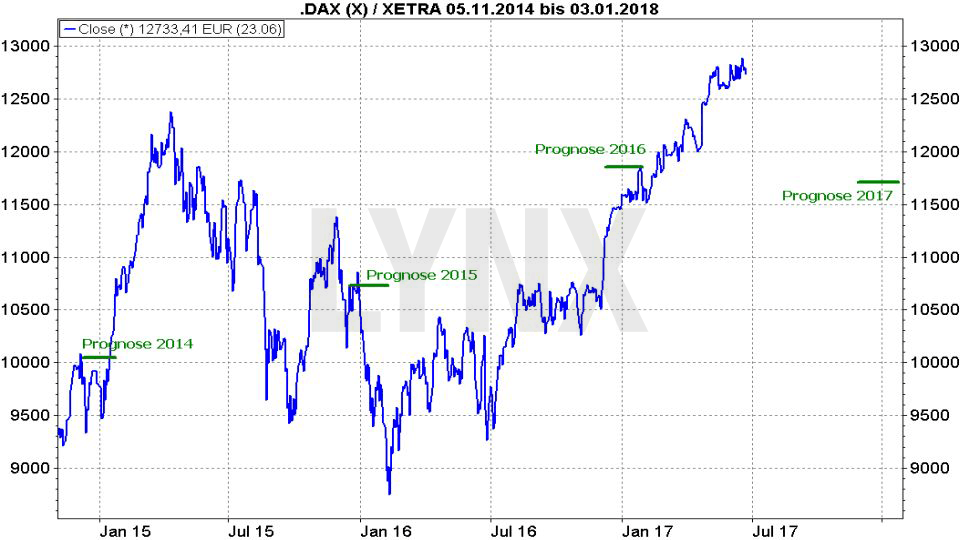

Am Ende eines jeden Jahres geben Bankanalysten aufs Neue ihre DAX-Prognosen für das Ende des anstehenden, neuen Jahres ab. Der folgende Chart zeigt dabei, dass die durchschnittlichen Prognosen für die Jahresenden 2014, 2015 und 2016 erstaunlich genau waren. Es geht also doch?

Zunächst muss man im Hinterkopf behalten, dass hier der Durchschnitt der ein Jahr zuvor abgegeben Prognosen im Chart markiert ist. Die einzelnen Erwartungen lagen meist zu hoch oder zu tief. Doch wenn der Schnitt passt – hieße das nicht, dass es nur einer ausreichenden Zahl an Prognosen bedarf, um mit deren Gesamt-Tendenz die Zukunft vorhersagen zu können? Das würde schon nachvollziehbar klingen, aber die Wahrheit ist komplizierter.

Denn wovon hängt es ab, ob der DAX steigt oder fällt? Von den Unternehmensergebnissen des kommenden Jahres … von der Zinspolitik … vom Konsum und der Einkommensentwicklung … von anderen Märkten wie der Wall Street, den Anleihen, dem Devisenmarkt … von der politischen und fiskalpolitischen Entwicklung ebenso wie von der Geopolitik. Und, und das ist entscheidend, letzten Endes von der Marktstimmung, dem Grad des Optimismus oder des Pessimismus von Millionen verschiedenster Investoren. Die oft, wie wir wissen, ihre Kauf- oder Verkaufsentscheidungen emotional fällen, von der Entwicklung der Rahmenbedingungen unabhängig. Wie wollte man all diese Elemente vorhersagen?

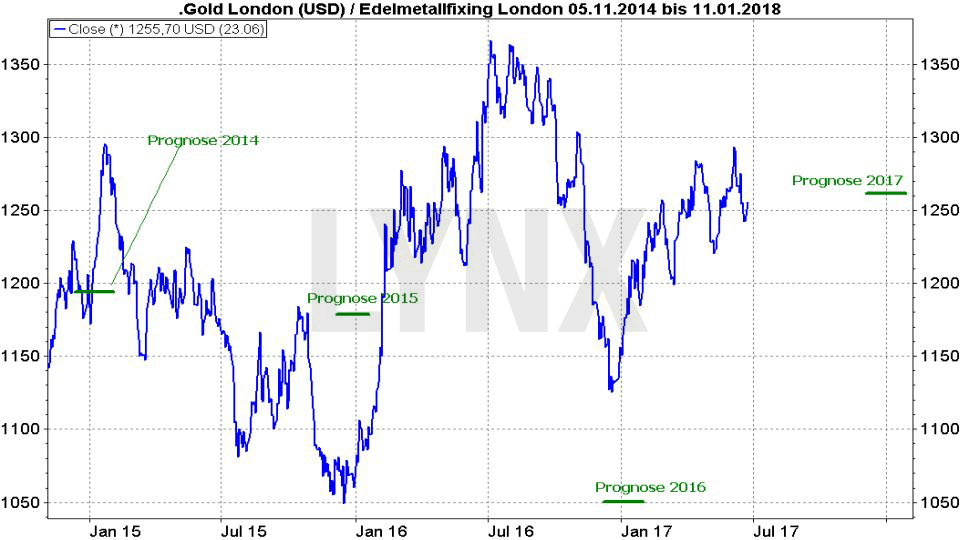

Man kann es nicht. Und vor allem nicht, was die Investoren dann aus diesen Vorgaben machen. Also, ist es nur Zufall, dass diese DAX-Prognosen so genau lagen? Ja und nein. Gehen wir zum nächsten Chartbild über, den durchschnittlichen Prognosen für den Goldpreis, auch jeweils von den Analysen am Ende des Vorjahres erstellt:

Der Faktor der “self fulfilling prophecy”

Hier sehen wir, dass die Vorhersagen für das Jahresende 2014 sehr gut lagen, für 2015 und 2016 aber völlig daneben. Ein Beleg dafür, dass Treffer nur Zufall sind?

Nein, es macht aber eines deutlich: Die Zuverlässigkeit von Prognosen ist auch davon abhängig, ob sie ausreichend vielen Marktteilnehmern bekannt sind und ob diese bereit sind, sich daran zu orientieren. Dass werden solche Prognosen auch mal zu einer sich selbst erfüllenden Prophezeiung, einer “self fullfilling prophecy”.

DAX-Prognosen sind allgemein bekannt und weit verbreitet, bei Gold sieht das anders aus. Hinzu kommt, dass der Kreis derer, die am Goldmarkt aktiv sind, globaler ist und meist spekulativer und kurzfristiger agiert als beim DAX. Starke, unwillkürliche Bewegungen tauchen daher bei Gold öfter auf und, natürlich, vor allem beim Rohöl. Dort, beim Ölpreis, schrecken mittlerweile viele Analysten davor zurück, Prognosen über kürzere Zeiträume hinaus abzugeben, weil die Trefferquoten über Jahre hinweg fatal schlecht waren.

Dass Prognosen eintreffen, hat aber auch andere Gründe. Neben der Bereitschaft, entlang solcher Prognosen zu handeln, werden viele von ihnen permanent aktualisiert … und sind damit eigentlich ihren Namen nicht mehr wert. Beispiel: Die Wachstumsprognosen der EZB.

Vorgehensweise bei Prognosen und der “black swan”

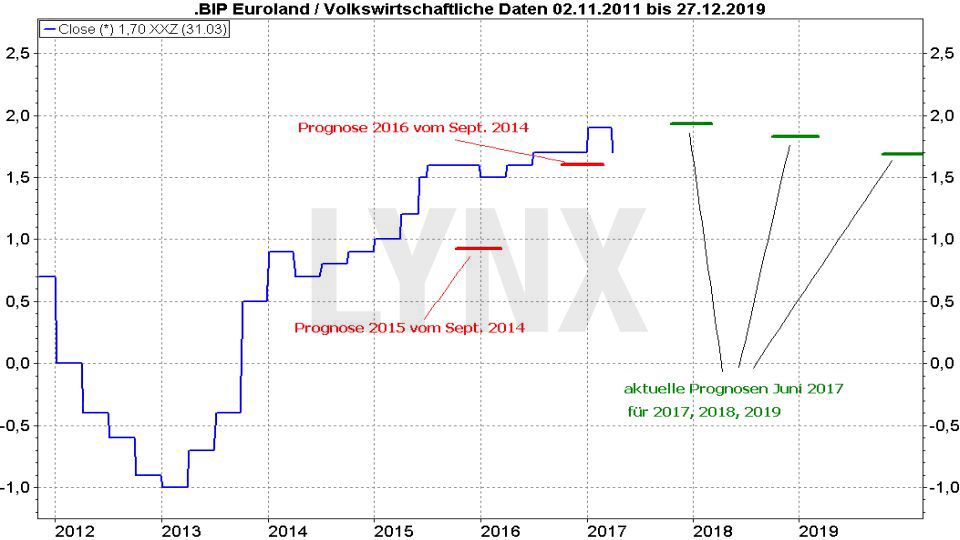

Bei der EZB ebenso wie bei der US-Notenbank und anderen Notenbanken werden Wachstumsprognosen vierteljährlich angepasst. Wobei die Vorgehensweise schon deutlich macht, dass solche Vorhersagen zwar zutreffen können, das aber nur dann funktioniert, wenn keine die Wirtschaft massiv beeinflussenden, unvorhergesehenen Ereignisse alles über den Haufen werfen. Die Eurokrise oder die vorangegangene Subprime-Krise waren solche Ereignisse, die alle Prognosen zwischen 2008 und 2011 zu Papiermüll machten. Und der folgende Chart zeigt, dass man im Vorfeld auch in Bezug auf die Prognosen des Bruttoinlandsprodukts (BIP) für die Jahre 2015 und 2016 ein wenig daneben lag. Und trotzdem hieß es, man habe das genau vorhersehen, weil:

Weil diese Prognosen vierteljährlich aktualisiert werden. Wenn etwas anders läuft als gedacht, wird das in die Berechnungen einbezogen und neu gerechnet. Denn diese Prognosen basieren auf Modellen, die zwar alle oben erwähnten Einflussfaktoren berücksichtigen. Aber wie? Indem man anhand von Trends der Vergangenheit und Vermutungen unterstellt, dass sich der Faktor X so und der Faktor Y wiederum so entwickeln wird. Aus diesem umfassenden Gerüst an Vermutungen wird dann die “Gesamtprognose” des BIP erstellt. Das ist, man darf es gerne so sehen, auch nur Glaskugel-Guckerei.

Was übrigens genauso für die Stresstests gilt, mit denen die EZB und die US-Notenbanken die Krisenfestigkeit der großen Banken überprüfen. Hier werden bestimmte Szenarien unterstellt. Kommt es aber ganz anders als gedacht, kann es leicht sein, dass die “geprüfte” Stabilität der Banken mit einem Schlag dahin ist. Ein solches nicht einkalkuliertes, plötzliches Ereignis nennt man “black swan”, einen schwarzen Schwan.

Wovor man sich als Anleger hüten sollte

Für diejenigen, die sie erstellen, sind Prognosen unproblematisch. Wenn man Glück hat – und dessen bedarf es – landet man als großer Experte in den Schlagzeilen. Wenn man daneben liegt, wird das schnell vergessen, denn die Masse der Prognosen liegt ja am Ende falsch. Aber für Anleger sieht das ganz anders aus. Da wird der Glaube an Prognosen zu einem gefährlichen Spiel. Und zwar aus zwei Gründen.

Zum einen hat man ja die Auswahl aus verschiedensten Prognosen. Positive, neutrale, negative. Es ist völlig normal, dass man sich aus dieser Auswahl dann diejenige Prognose herauspickt, die der eigenen Marktmeinung am ehesten entspricht, sie bestätigt. Damit verkommt die Prognose aber vom Denkanstoß zu einer Art Beruhigungspille und Bestätigung dessen, was man ohnehin selbst vorauszusehen meint.

Zum anderen läuft man als Investor Gefahr, sich an solche Prognosen zu klammern und deshalb nicht auf unerwartete Chancen zu reagieren. Nehmen wir nur das Beispiel des DAX. Der Chart ganz oben zeigt, dass die Analysten im Dezember 2016 für das Jahresende 2017 sehr zurückhaltend waren, der Durchschnitt ihrer Erwartungen liegt bei nur gut 11.700 Punkten. Doch zumindest aktuell steht der DAX weit darüber. Was bedeutet:

Hätte man sich nur auf diese Durchschnitts-Prognose verlassen wäre man beim momentanen Aufwärtstrend des DAX nicht dabei oder würde sogar ein ums andere Mal auf der Short-Seite agieren und Verluste hinnehmen, weil der DAX doch runter auf 11.700 Punkte “muss”. Aber: Das muss er eben nicht.

Und selbst wenn der deutsche Leitindex zum Jahresende wirklich bei 11.700 Zählern landen würde, was völlig offen ist, hätte man hervorragende Gelegenheiten für Gewinne auf der Long-Seite verpasst. Weitaus besser ist es daher, sich als Anleger solche Prognosen entweder gar nicht erst anzusehen oder aber sie nicht “abzuspeichern”, um imstande zu bleiben, flexibel auf die stetigen Veränderungen der Gesamtlage zu reagieren, die all diese Prognosen genauso wenig vorhersehen können wie man selbst!

Handeln über LYNX

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Hinweis: Charts mit MarketMaker erstellt