Für jede Situation gibt es ein passendes Derivat!

Ein breites Angebot zu haben ist grundsätzlich eine gute Sache. Wenn es aber zu groß wird, bekommt man leicht das Gefühl, dass die Auswahl eine Qual ist. Der Eindruck entsteht, dass man unnötig viel Zeit für das Sichten der Möglichkeiten und die letztendliche Auswahl aufwenden muss. Das gilt nicht nur beim Shopping, sondern auch für die Börse. Es sei denn, man geht die Auswahl strukturiert an. Das gilt vor allem für Derivate. In diesem Beitrag geben wir Ihnen Tipps an die Hand, wie sich die Auswahl von Derivaten leicht gestalten lässt. Der Beitrag strukturiert sich wie folgt:

- Erstellen Sie sich eine Checkliste!

- Fallbeispiel: Antizyklisch Short im DAX

- Der Faktor Laufzeit: kurz, lang, open end?

- Der Faktor Basispreis: vorher genau überlegen!

- Der Faktor Risiko: hoher Hebel, moderater Hebel?

- Auch Exoten sind oft interessant!

Zum Thema Derivate: Es stimmt schon, das Angebot ist gigantisch. Derzeit kann man als Anleger zwischen knapp 400.000 Call- und über 230.000 Put-Optionsscheinen auswählen. Bei den Knock Out-Zertifikaten haben Sie die Wahl zwischen 320.000 verschiedenen Long- und 200.000 Short-Zertifikaten. Und dann gibt es ja noch Futures, Optionen, CFDs, ETFs und die vielen Sonderformen bei Zertifikaten wie Faktor, Range, Stay High/Low, Bonus, Discount und, und, und. In der Tat: Wer sich da mal wie in einem Versandhauskatalog umsehen möchte, wird nie fertig. Also muss man die Sache anders angehen:

Derivatehandel: Erstellen Sie sich eine Checkliste!

Es bietet sich unbedingt an, zuerst klar zu fixieren: Was brauche ich? Das heißt, dass die Analyse dessen, was man als Anleger erwartet und mit einem Derivat umsetzen will, vor allem anderen stehen muss. Ob Sie dabei mit einem Derivat dem Trend folgen oder antizyklisch agieren wollen, ein niedrigeres oder hohes Risiko eingehen möchten, kurz-, mittel- oder langfristig investiert sein wollen: Sie bekommen für jeden „Topf“ den passenden Deckel. Aber man muss diese Ziele klar formulieren, um dann gezielt auszuwählen. Denn dann geht die Auswahl nicht nur schnell, Sie laufen zudem nicht Gefahr, sich zu „verkaufen“, indem Sie eine für Sie eigentlich ungünstige Laufzeit oder einen unpassenden Basispreis wählen.

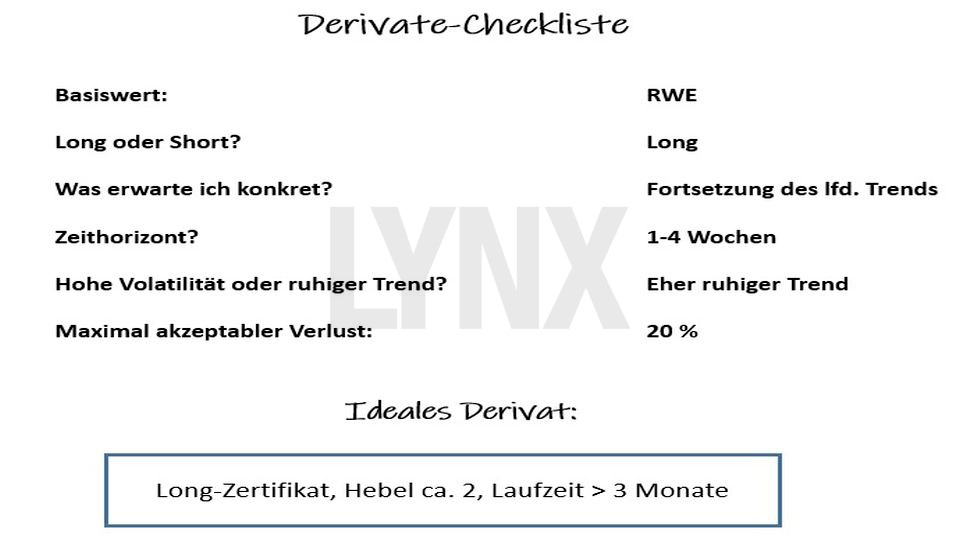

Um die Anforderungen, die Ihr Derivat zu erfüllen hat, klar herauszuarbeiten, würde sich eine einfache Checkliste anbieten, die die Eckpunkte Ihres geplanten Trades herausstellt. Das muss keine ellenlange Liste und erst recht keine Doktorarbeit sein. Hier ein Beispiel, wie so etwas aussehen könnte:

Das Ziel muss sein, grundlegende Antworten bezüglich der wichtigsten Elemente bei der Wahl des richtigen Derivats zu erhalten: die Laufzeit und der Basispreis

Natürlich kann ein etwas geübter Trader all diese Fragen auch im Kopf klären. Aber es erweist sich immer als gut, auf diese Weise noch einmal bewusst abzuklopfen, was man wirklich vorhat und ob die Idee ein gutes Chance/Risiko-Verhältnis hätte, bevor man sie in die Tat umsetzt. Setzen wir diese Checkliste einmal für ein konkretes Fallbeispiel ein:

Fallbeispiel: Antizyklisch Short im DAX

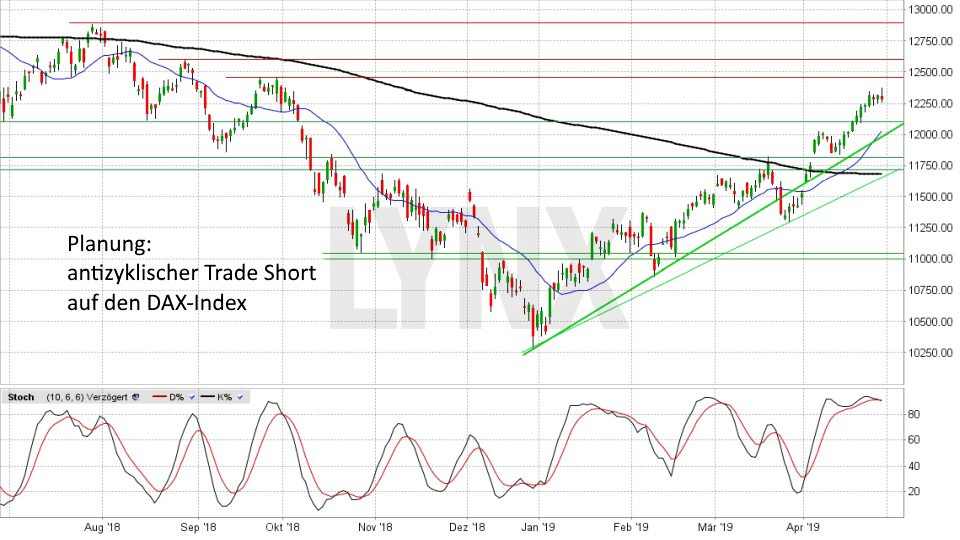

Sie sehen sich Ende April 2019 den Chart des DAX an und gewinnen den Eindruck, dass der Index viel zu schnell und viel zu weit gestiegen ist. Sie hegen daher den Gedanken, gegen den Aufwärtstrend antizyklisch einen Short-Trade zu wagen, denn aus Ihrer Sicht ist eine Korrektur überfällig. Das kann man so sehen, wenn wir uns den Chart ansehen, aber:

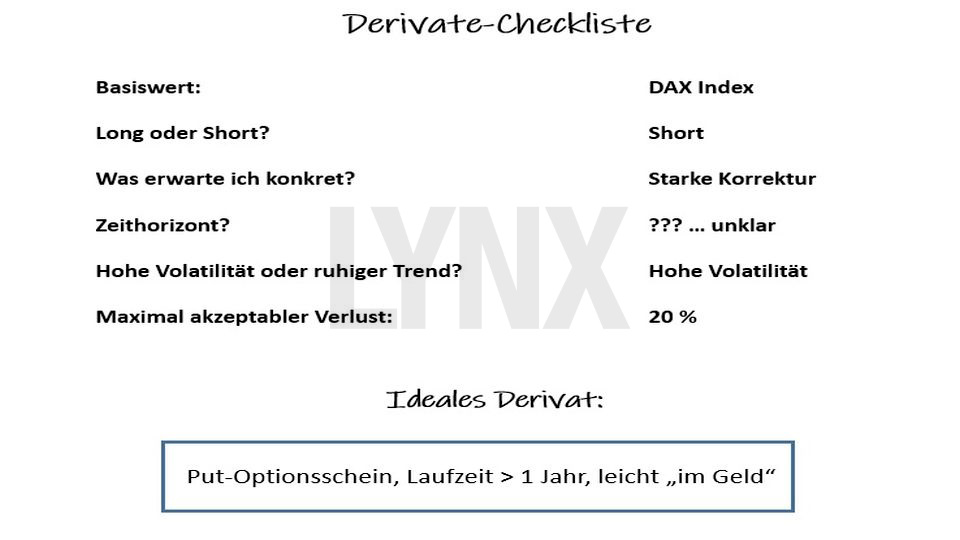

Spätestens, wenn Sie Ihre Checkliste im Vorfeld der konkreten Suche nach dem passenden Derivat durchgehen, werden Sie sich darüber klar sein, dass Sie sich damit auf der hochspekulativen Seite befinden. Denn wenn Sie jetzt, bevor der Index klare bärische Signale in der Charttechnik ausgesendet hat, antizyklisch agieren, bleibt vor allem eine Rubrik offen: der Zeithorizont. Sehen wir uns das anhand der ausgefüllten Checkliste an:

Wenn Sie nicht auf einen Trend setzen, sondern auf eine Entwicklung, die Sie erwarten, ohne sicher sein zu können, wann und auf welchem Niveau sie eintritt, haben Optionsscheine mit längerer Laufzeit, die hinreichend deutlich „im Geld“ liegen, also bereits einen realen Wert aufweisen, Vorteile. Denn bei dieser Art von Derivaten kann passieren, was will, Sie könnten es „aussitzen“, solange die erwartete Entwicklung nur rechtzeitig vor dem Laufzeitende des Optionsscheins eintritt.

Wenn Sie Ihren Verlust aber, wie in diesem Fall, auf 20 Prozent begrenzen wollen, müssen Sie dazu auch einen konkreten Stop Loss nach dem Kauf eingeben, der sicherstellt, dass nicht mehr als 20 Prozent verloren werden. Auch das ist eine Entscheidung, die Sie vorher treffen müssen, denn mit einem Stoppkurs ist ein „Aussitzen“ einer zeitweiligen Schieflage nur begrenzt möglich!

Mehr zum Thema Derivate?

Welche Besonderheiten die vielen unterschiedlichen Derivate haben, würde den Rahmen eines solchen Beitrags sprengen, dafür haben wir für Sie eine ganze Reihe diese Derivate genauer erklärende Beiträge bereitgestellt. Hier eine Auswahl:

Was sind Derivate und warum sind sie bei den Anlegern so beliebt?

Was sind CFDs? – Vor- und Nachteile der „Contracts For Difference“

Optionsscheine richtig einsetzen

Anlegen mit Hebelprodukten – das müssen Sie wissen

Wichtige Faktoren bei der Wahl von Derivaten

In diesem Artikel soll es vor allem darum gehen, wie Sie Ihre Trading-Ziele mit den richtigen Derivaten in Einklang bringen. Da spielen vor allem drei Fragen eine Rolle, deren Antworten Sie fast automatisch zu einem geeigneten Derivat führen:

Der Faktor Laufzeit: kurz, lang, open end?

Je kürzer die Restlaufzeit eines Derivats, desto spekulativer ist der Trade normalerweise, vor allem, wenn der Basispreis sehr nahe am aktuellen Kurs liegt – zum Basispreis kommen wir gleich. Wenn wir bei unserem Beispiel eines gegen den Trend laufenden, also „antizyklischen“ Trades bleiben:

Sie gehen davon aus, dass der DAX durchsackt, aber Sie können nicht sicher absehen, wann und auf welchem Kursniveau das passiert. Also verbietet sich eine zu kurze Laufzeit. Kurze Laufzeiten sollte man nur wählen, wenn man parallel zu einem laufenden Trendimpuls tradet und zeitnah wieder aussteigen will.

Wer aber mittelfristig agieren möchte oder, wie in diesem Beispiel, gegen den Trend handeln will, muss eine ausreichend lange Laufzeit oder aber ein Derivat ohne Laufzeitende, ein sogenanntes „open end“-Produkt wählen. Wo gibt es die? Viele Knock Out-Zertifikate sind als „open end“ gestaltet, auch CFDs haben kein konkretes Laufzeitende. Aber:

CFDs sind Produkte, die mit Margins arbeiten. Da ist ein „Aussitzen“ eher nicht ratsam, weil Sie ggf. Kapital nachschießen müssen, um die Margin (Sicherheitsleistung), die da gefordert ist, wieder aufzufüllen. Und auch ein Zertifikat ist ungünstig, sofern es sich um die übliche Variante in Form eines „Knock Out“-Zertifikats handelt. Denn da ist bei einem gewissen Kurs Schluss, dann verfällt das Zertifikat wertlos. Aussitzen geht da also auch nicht so einfach, daher wäre für unser Beispiel ein Optionsschein eine günstige Wahl. Aber welcher genau? DAX Put-Optionsscheine gibt es schließlich wie Sand am Meer?

Wenn man nicht mit, sondern gegen den Trend agiert, ist die Frage wichtig, wie sicher man sich ist, dass das erwartete Ereignis, hier also eine scharfe Korrektur des DAX, bald eintritt. Wenn Sie sich absolut sicher wären, dass das nur noch eine Frage von Tagen, allerhöchstens von drei, vier Wochen wäre, wäre ein Optionsschein mit einem Laufzeitende in sechs Monaten allemal ausreichend. Denn eine lange Laufzeit bedeutet auch einen sogenannten „Zeitwertverlust“, der mit der Zeit am Wert eines Optionsscheins knabbert.

Wenn Sie sich aber dahingehend nicht so sicher sind, sollten Sie lieber eine Laufzeit über sechs Monate, besser im Bereich von einem Jahr oder etwas länger, wählen. Das heißt nicht, dass Sie deswegen glauben müssen, noch ein Jahr lang auf der falschen Seite zu stehen. Aber wenn es sich doch etwas länger zieht, ist der Zeitwertverlust im Optionsschein viel geringer, wenn bis zu der erwarteten Korrektur immer noch reichlich Laufzeit übrig ist.

Der Faktor Basispreis: Vorher genau überlegen!

Zusammen mit der Laufzeit ist die Frage des richtigen Basispreises entscheidend. Dabei müssen Sie zwischen zwei Derivate-Arten unterscheiden:

Zwischen denen, bei denen der Basispreis ein unmittelbares Kriterium für den wertlosen Verfall des Derivats ist und denen, bei denen der Basispreis erst am Ende der Laufzeit wirklich entscheidend wird.

Ersteres wären z.B. Knock Out-Zertifikate, zur zweiten Gruppe zählen Optionsscheine oder Optionen. Sehen wir uns diesen Aspekt mal für Knock Out-Zertifikate an. Dazu wieder der Blick auf den DAX-Chart:

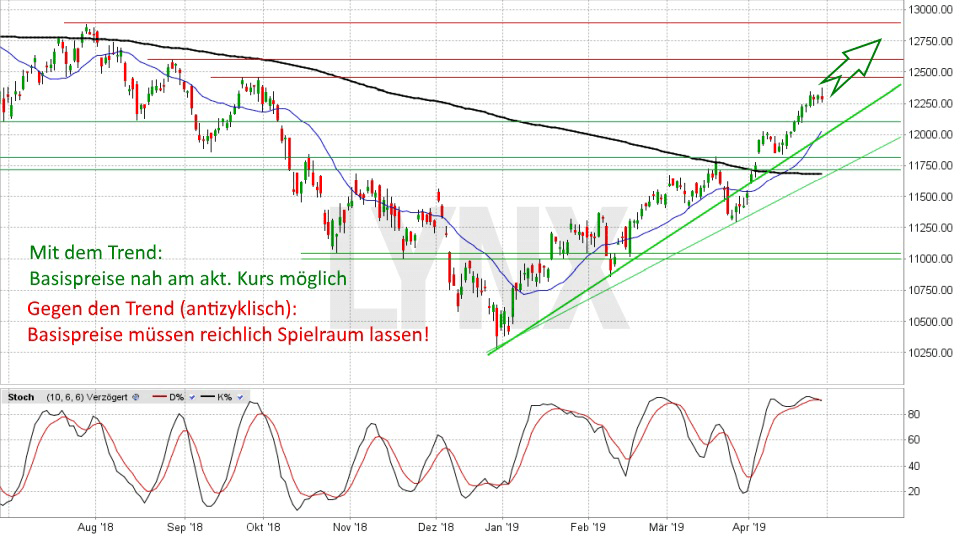

Angenommen, der DAX steigt erst einmal noch weiter, legt noch 500 oder mehr Punkte zu und dreht erst dann scharf nach unten. Dann könnte es zwar danach trotzdem deutlich unter den aktuellen Level gehen, auf dem Sie einen Short-Trade starten wollen. Aber wenn Sie hier ein Knock Out-Zertifikat einsetzen und den Knock Out-Level zu eng setzen, z.B. auf 12.800 Punkte, hätten Sie zwar am Ende Recht gehabt, aber Ihr Zertifikat wäre vorher in den Knock Out geraten und wertlos verfallen. Also müssen Sie hier genau überlegen und im Zweifel den Knock Out lieber zu weit als zu eng wählen.

Bei einem Optionsschein wäre es hingegen egal, ob der DAX zweitweise über den Basispreis des Optionsscheins läuft, wichtig ist nur, dass der Index vor Ende der Laufzeit wieder darunter liegt. Wobei es sich anbietet, dass nur ein mäßiger Laufzeitverlust aufgetreten ist, wenn Ihre Spekulation aufgegangen ist. Denn sonst könnte der DAX zwar 200 Punkte tiefer stehen, Sie aber trotzdem keinen Gewinn erzielt haben, weil zu viel Zeit vergangen ist und der Put-Optionsschein durch den Laufzeitverlust weniger wert ist. Dabei gilt: Je tiefer der Schein im Geld ist und je länger er noch läuft, desto geringer ist dieser Laufzeitverlust. Also wäre auch hier ein eher weiter entfernter Basispreis, z.B. 13.250 oder 13.500 Punkte, sinnvoll.

Anders sieht es aus, wenn Sie mit dem Trend agieren. Da können Sie durchaus näher liegende Basispreise auswählen. Warum?

Erstens, weil die wichtigen charttechnischen Unterstützungen wie gleitende Durchschnitte oder Trendlinien mit dem Trend mitlaufen, so dass Sie Ihre Stoppkurse immer wieder enger ziehen können und die Basispreise nicht in Gefahr kommen. Zweitens, weil Sie bei einem Trade in Trendrichtung in ein laufendes Szenario traden und nicht auf eine erwartete Entwicklung warten müssen, so dass der Faktor Zeit für und nicht gegen Sie läuft. Sie müssten daher nicht mit vergleichbar großen Zeitwertverlusten rechnen.

Der Faktor Risiko: hoher Hebel, moderater Hebel?

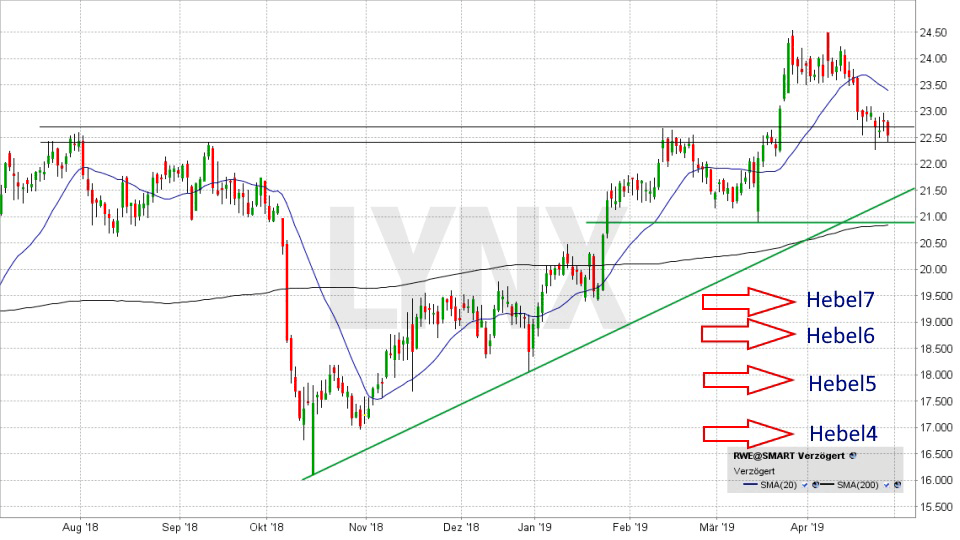

Aus diesen beiden Komponenten Laufzeit und Basispreis ergibt sich der Risikofaktor. Manche Anleger orientieren sich, was den Grad des Risikos angeht, nur am sogenannten „Hebel“. Aber der allein reicht nicht aus, um den Risikofaktor klar zu umreißen. Sehen wir uns dazu mal ein anderes Beispiel an. Nehmen wir an, Sie wollten einen Long-Trade auf die RWE-Aktie vornehmen.

Die Aktie bewegt sich in einem Aufwärtstrend, wichtige Unterstützungen sind recht nahe, da könnte man also eine eher kurze Laufzeit und einen etwas spekulativeren Hebel wählen, könnte man denken. Sehen wir uns dazu einmal den Chart an:

Zu hoch sollte dieser Hebel besser nicht sein, wenn man genauer hinsieht. Der Hebel errechnet sich aus dem Basispreis in Relation zum aktuellen Kurs der Aktie. Sie sehen: Ein Hebel von 7 (d.h. wenn RWE ein Prozent steigt, steigt das Derivat um 7 Prozent) würde einen Basispreis um 19 Euro bedeuten. Das läge schon recht nahe an der wichtigen Unterstützungszone um 21 Euro. Und wenn Sie auch hier nicht mehr als 20 Prozent riskieren wollen, müssten Sie folgende Rechnung aufmachen:

Bis wohin darf RWE fallen, bis meine Erwartung fehlgeht, weil der Aufwärtstrend nicht fortgesetzt wird, sondern bricht? Bis knapp unter 21 Euro, sagen wir, 20,50 Euro ist da die Schmerzgrenze. Das wären vom aktuellen Kurs der Aktie aus etwa zwei Euro oder 9 Prozent im Aktienkurs. Was heißt:

Bei einem Hebel von 7 würden 7 x 9 Prozent Minus im Aktienkurs = 63 Prozent Verlust auflaufen, bis Sie aussteigen würden. Das geht also so nicht. Entweder, Sie akzeptieren ein höheres Minus oder aber Sie müssten den Hebel niedriger wählen, in diesem Fall dürfte er nur knapp über zwei liegen. Dann würde es passen: Hebel 2 x 9 Prozent Minus im Aktienkurs = 18 Prozent Verlust, wenn der Trade schiefgeht.

Und denken Sie auch an den Faktor Laufzeit. Hier könnten Sie eine eher kürzere Laufzeit wählen, aber Vorsicht, wenn Sie da nur zwei, drei Monate ansetzen. Wenn RWE in eine längere Korrektur übergeht, am Ende aber doch wieder anzieht, wäre eine solche kurze Laufzeit zu knapp. Daher immer lieber mehr als zu wenig wählen … oder auf open end-Produkte zurückgreifen.

Für diesen geplanten RWE-Trade könnte die Checkliste so aussehen:

Auch Exoten sind bisweilen interessant!

Und wenn mal so gar nichts los ist an den Börsen uns Sie trotzdem gerne einen Trade lancieren möchten? Eigentlich kommt es nie vor, dass sich an der Börse insgesamt gar nichts tut, wenn man sich nur umschaut. Die Vielfalt an möglichen Trading-Basiswerten ist ja gewaltig. Aber für den Fall der Fälle gibt es allerlei exotische Derivate, bei denen Sie gerade dann verdienen, wenn sich nichts tut!

So gibt es Stay High- und Stay Low-Zertifikate, bei denen Sie einen Verdient erzielen, wenn der Basiswert bis zum Ende der Laufzeit über oder unteren einem gewissen Kursniveau bleibt. Und es gibt Range- oder Korridor-Derivate, bei denen Sie einen Gewinn erzielen, wenn sich der Basiswert nicht aus einer bestimmten Handelsspanne hinausbewegt. Sie sehen: Es gibt immer spannende Möglichkeiten am Derivatemarkt. Aber …

… es bietet sich wirklich an, alle wichtigen Aspekte genau abzuklopfen, bevor man seine Wahl trifft. Denn wer bei den entscheidenden Eckpunkten richtig entscheidet, hat, was die Gewinnchance angeht, schon einmal die halbe Miete eingefahren!

Sie möchten an der Börse mit Derivaten handeln?

LYNX bietet Ihnen den Börsenhandel von Optionen, Optionsscheinen, Zertifikaten, Futures und anderen Deivaten direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX außerdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Das müssen Sie als Trader wissen!

- Die sechs wichtigsten Kaufsignale – Da muss man dabei sein

- Die fünf wichtigsten Verkaufssignale

- Money Management: Die wichtigste Disziplin für Trader

- Portfoliomanagement: So verwalten Sie Ihr Depot

- Strategien bei der Aktienauswahl: So finden Sie die besten Aktien für Ihr Depot

Artikelserie: Trading-Strategien – Nachhaltig erfolgreich traden

- Die besten Trading-Strategien

- Die Dividendenstrategie: Die besten Dividenden-Aktien

- Die Value-Strategie von Warren Buffett: Der nette Milliardär von nebenan

- Die Trendfolge-Strategie: Trading mit Systemen (1): Trendfolge-Indikatoren

- Die Bottom Fishing Strategie: Geduld wird belohnt

- Die Swing Trading-Strategie

- Gewinne mitnehmen – Die besten Strategien

- Gewinnoptimierungs-Strategie Pyramidisieren

- Die Momentum- oder auch Top/Flop-Strategie

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können