Viele glauben, dass Börsen eine eher junge “Erfindung” der letzten Jahrhunderte wären. Aber die erste “echte” Börse entstand bereits 1409 in Brügge. Aktien im heutigen Sinne kamen zwar erst später auf. Aber ein Handelsplatz, an dem man egal womit aus Geld mehr Geld machen kann: Das reicht schon, um die gefährlichen Emotionen Gier und Leichtsinn aufflackern zu lassen – mit den immer wieder gleichen Folgen.

Warum entstehen Blasen an der Börse?

Börsenblasen gibt es seit Jahrhunderten. Und es gab noch keine, die nicht geplatzt wäre. Und doch sind die meisten Marktteilnehmer jedes Mal aufs Neue felsenfest davon überzeugt, dass es diesmal anders kommt, weil doch die Umstände angeblich ganz andere sind als bei den Beispielen aus der Vergangenheit. Aber wenn es um die wahren Ursachen einer Blase geht, ist das ein ums andere Mal ein fataler Irrtum. Denn es ist egal, woraus die Blase besteht – und Sie werden gleich sehen, es geht keineswegs immer nur um Aktien. Entscheidend ist, dass die Ursache für das Entstehen und das Platzen einer Blase immer dieselbe ist:

Gier. Und sobald die Gier erst einmal die Kontrolle über einen Investor übernimmt, steht die Vernunft auf verlorenem Posten. Nur wenige sind imstande, eine Blase zu erkennen und sich nicht von ihr in den Bann ziehen zu lassen. Daher ist es wichtig, sich immer wieder einmal die teilweise so grotesk wirkenden Beispiele der Vergangenheit in Erinnerung zu rufen. Denn wer nicht aus der Geschichte lernt, ist dazu verurteilt, sie zu wiederholen. Und eines sollte vorab deutlich unterstrichen werden:

Es ist kein Argument zu behaupten, dass die Menschen damals viel naiver gewesen seien als heutzutage. Das feit vor Blasen und deren Platzen nicht. Mehr zu wissen, mehr und schneller Informationen zu erhalten, das bewahrt nicht davor, sich von einer Blase einfangen zu lassen. Denn der entscheidende Punkt ist nicht, dass die Menschen damals weniger Informationen hatten. Der entscheidende Punkt ist, dass man damals nur das wahrnehmen wollte, was für immer höhere Kurse und für immer mehr Gewinn sprach. Risiken wurden einfach ignoriert. Und das war vor Jahrhunderten nicht anders als heute. Die Börsen mögen moderner geworden sein, die Rahmenbedingungen immer andere sein … aber das entscheidende Element ist der Mensch. Und der hat sich, was seine Emotionen und damit die Gefahr, Fehler zu machen angeht, nie verändert.

Folgen Sie uns durch einen Streifzug der heute verrückt erscheinenden Blasen der Geschichte … und denken Sie daran: Die nächste Blase, vor deren Platzen wir stehen, wird in ein- oder zweihundert Jahren von den dann lebenden Anlegern auch belächelt werden!

Der Tulpen-Crash: Ein ganzes Land im Tulpen-Wahn

Die erste große Blase der Börsengeschichte bezog sich nicht auf Aktien, sondern allen Ernstes auf Tulpenzwiebeln. Anfang des 17. Jahrhunderts brach in den Niederlanden eine wahre Sammelwut aus. Die Menschen waren fasziniert von der aus dem persischen Raum stammenden, bis Ende des 16. Jahrhunderts in Europa kaum bekannten Tulpe, weil immer wieder überraschende Farbvarianten auftauchten und niemand so recht wusste, ob und wie sich das beeinflussen lässt. Tulpen zu züchten wurde zum “Hype” für Vermögende. Und bald begann man, Tulpenzwiebeln untereinander nicht nur zu tauschen, sondern zu handeln. Das ging so weit, dass Vorwärts-Geschäfte über Tulpenzwiebeln entstanden, d.h. Tulpenzwiebeln gehandelt wurden, die es noch gar nicht gab.

Da die Nachfrage immer größer wurde, das Angebot aber wegen der schwierigen Zucht nicht entsprechend vergrößert werden konnte, stiegen die Preise. Und damals wie heute ziehen steigende Preise viele Ahnungslose an, die glauben, da sei schnell ein Vermögen ohne Arbeit zu machen. Dass solche “Forward-Trades” verboten waren und man deshalb im Betrugsfall keine Chance hatte, sein Geld vor Gericht einzuklagen, hielt kaum jemanden davon ab, es dennoch zu tun. Die Blase platzt auch nicht, weil offizielle Stellen eingegriffen hätten. Sie platzte im Februar 1637, als auf einer Aktion plötzlich einige immens teure Tulpenzwiebeln keine Käufer mehr fanden. Das sprach sich in Windeseile herum und löste blanke Panik aus. Denn diejenigen, die “Futures” auf Tulpenzwiebeln kauften, taten das ja nur, weil sie sicher waren, heute einen noch viel niedrigeren Preis zu zahlen und beim Auslaufen des Vorwärts-Geschäfts, wenn die Zwiebeln geliefert wurden, diese zu weit höheren Preisen verkaufen zu können. Als sich herumsprach, dass der Preisanstieg womöglich vorbei sein könnte, passierte, was immer beim Platzen solcher Blasen passiert:

Die “Anleger” wollten alle so schnell wie möglich ihre Tulpenzwiebeln loswerden, um noch einen guten Preis zu erzielen. Aber die potenziellen Käufer hatten natürlich ebenso vernommen, dass der Preisanstieg in Stocken kam und kauften nicht. Unter https://de.wikipedia.org/wiki/Tulpenmanie finden Sie u.a. einen Preisindex, der anhand historischer, wenngleich lückenhafter Daten erstellt wurde und deutlich macht, wie extrem die Preise gestiegen waren – und wie unfassbar schnell sie dann im Februar 1637 einbrachen.

South Sea Bubble: Wilde Spekulation auf … rein gar nichts

Dieser “Tulpen-Crash” war natürlich in ganz Europa bekannt geworden und zweifellos dürften sich viele Menschen im Rest Europas schiefgelacht haben über diese Dummheit. Aber gerade wer glaubt, nur die anderen wären imstande, Dummes zu tun, läuft Gefahr, selbst in die Falle zu gehen. Und so dauerte es nur ein Jahrhundert, bis die nächste Blase platzte, diesmal in England. Und diese Blase war noch grotesker. Denn in Holland spekulierte man zumindest auf etwas real Existentes. In England spekulierte man, wie man am Ende erkennen musste, auf überhaupt nichts.

Die South Sea Company, 1711 gegründet, schaffte es schnell, von der britischen Regierung das Privileg für den Südsee-Handel inklusive noch unentdeckter Gebiete zu erhalten. Zunächst aber passierte dahingehend wenig. Erst 1717 wurden erste Fahrten unternommen, die aber wenig erfolgreich verliefen. Als Aktie existierte die South Sea Company schon von Anfang an, nur tat sich da entsprechend wenig … bis 1720. Da gelang es der South Sea Company, die Regierung zu überreden, ihr die Schulden des britischen Staates zu übertragen. Das mit einer Verzinsung von sechs Prozent und mit dem Recht, zusätzliche Aktien herauszugeben. Man schichtete also die Staatschulden über Kapitalerhöhungen an die Aktionäre um. Was verrückt klingt, aber Staatsanleihen sind heutzutage ja eigentlich nichts anderes. Dann kam noch ein weiteres Gesetz – und das sorgte dafür, dass die Aktie durch die Decke ging:

Es wurde beschlossen, dass alle Aktiengesellschaften eine königliche “Ernennung” haben müssten und sich keines solcher Unternehmen außerhalb seines eigentlichen Geschäftsfelds betätigen darf. Damit wollte man sicherstellen, dass der South Sea Company niemand in die Parade fährt, was deren Südseehandel angeht. Die Sache hatte indes einen Haken:

Die Anleger begannen zu ahnen, dass diese Maßnahmen der Versuch waren, etwas zu stabilisieren, das auf einer Leiter ohne Sprossen stand. Denn es gab weiterhin keinen nennenswerten Handel der South Sea Company in der Südsee. Und am 1. August 1720 stand die erste Dividendenzahlung an. Als durchsickerte, dass nicht einmal Geld für diese Dividende da war, brach die Aktie ein. Im Juni hatte sie noch bis zu 950 Pfund gekostet, im Dezember fiel sie in Richtung 100 Pfund. Einer der prominentesten Verlierer beim Platzen dieser Blase war Sir Isaac Newton, der daraufhin gesagt haben soll: “Ich kann die Bewegung eines Körpers messen, aber nicht die menschliche Dummheit.”

Auch im 19. Jahrhundert kam es zu einigen markanten Kurseinbrüchen an verschiedenen Börsen, die aber nur teilweise den Charakter einer Blase hatten. Eine echte Blase hingegen tauchte erst wieder zur Wende des 19. ins 20. Jahrhundert auf:

1893 und 1907: Die US-Eisenbahn-Blasen

Blasen entstehen sehr oft aufgrund umwälzender Fortschritte der Technik. Sie verheißen “neue Zeiten” und wirken entsprechend faszinierend auf Anleger. Denn wenn eine neue Technik ihren Siegeszug antritt, erscheint nichts unmöglich. Gewaltige Gewinne sind wahrscheinlich. Und viele neue Unternehmen, die auf den Zug aufspringen wollen, kommen hinzu. Alles beginnt sich nur um dieses neue Phänomen zu drehen, jeder spricht darüber. Und mit Aktien kann man vergleichsweise leicht daran teilhaben. In diesem Fall sprang man im wahrsten Sinn des Wortes auf einen “Zug” auf:

Nachdem es in den Siebziger Jahren des 19. Jahrhunderts gelungen war, die West- und Ostküste der USA mit einer Eisenbahnlinie zu verbinden, brach ein wahrer Hype aus. Die Eisenbahn war die logistische Basis der industriellen Revolution. Nur mit ihr war es möglich, Waren schnell und sicher überall hin zu transportieren. Eisenbahngesellschaften schossen wie Pilze aus dem Boden. Das Problem bei solchen Hypes ist: Niemand könnte im Vorfeld absehen, welche Gesellschaft sich am Ende wirklich etabliert und welche scheitert. Und niemand könnte absehen, wie viel Gewinnpotenzial in einer neuen Entwicklung wirklich steckt.

Die beiden großen Kurseinbrüche 1893 und 1907 hatten eigentlich andere Auslöser. 1893 wurde man wegen großer Investments in Argentinien nervös und versuchte, in Massen Aktien in Gold zu tauschen, weil befürchtet wurde, dass die Probleme in Argentinien auch in den USA eine Depression auslösen könnten. 1907 war unter anderen der gescheiterte Versuch einiger Großbanken, sich ein Quasi-Monopol beim Kupferpreis zu sichern, Auslöser der Baisse. Aber getroffen hatte es in beiden Fällen vor allem die Eisenbahnaktien, denn dort steckte das meiste Kapital, dort war die Spekulation am wildesten und die Anleger dort entsprechend nervös und wankelmütig. An der Wall Street halbierte sich der Gesamtmarkt, gerechnet von den im Jahr 1906 erreichten Höchstkursen. Aber das war gegenüber dem, was ab 1929 geschehen sollte, noch harmlos:

1929: Eine Blase mit unfassbaren Folgen

Die Zwanzigerjahre des letzten Jahrhunderts waren eine sehr ungewöhnliche Zeit. Der erste Weltkrieg war vorüber. Die Menschen erlebten eine Phase, in der es vielen besser ging. Und das wurde unterstützt durch eine unglaubliche Flut technischer Neuerungen. Es wirkte, als würde auf einmal alles anders – und das in Windeseile und in allen Lebensbereichen.

Autos, Radios, Telefon, Stromversorgung … überall überschlugen sich die technischen Entwicklungen. Immer mehr Unternehmen entstanden, die sich mit diesen Technologien beschäftigten. Alles versprach große Gewinne. Und natürlich wollten alle dabei sein. Je länger die Hausse dauerte, desto mehr unerfahrene Anleger sprangen auf. Und natürlich kamen immer mehr auf die scheinbar “geniale” Idee, Kredite aufzunehmen, um noch schneller reich zu werden. Was sollte schon passieren – die Börse war schließlich eine Einbahnstraße, oder?

Am 24. Oktober 1929 mussten die Glücksritter feststellen, dass sie es nicht war. Der “ewige Wohlstand”, von dem man damals sprach (es würde nicht das letzte Mal sein), löste sich in Luft auf und führte ins Gegenteil: in die große Depression, die bis 1932 währte und weltweite Konsequenzen hatte. Wie so oft brauchte auch diese Blase keinen expliziten Grund, um zu platzen. Ähnlich wie in der Tulpenkrise fasst 300 Jahre zuvor reichte es, dass die Kurse auf einmal nicht mehr stiegen, weil kurzfristig so ziemlich jeder, der hatte kaufen wollen, gekauft hatte – bis hin zu den ganz einfachen Leuten. Weswegen man solche Haussen auch gerne “Milchmädchen-Haussen” nennt. Dem Markt gingen die Käufer aus. Und das setzte eine Kettenreaktion in Gang:

Zunächst rutschten die Kurse Anfang Oktober 1929 nur leicht ab. Aber selbst das war nicht unproblematisch. Denn da die Aktien selbst als Sicherheit für die Kredite dienten, die für deren Kauf aufgenommen wurden, bedeuteten Kursverluste das Risiko, dass man beim Verkauf weniger erlösen könnte als der Kredit ausmachte und so auf einmal “Schulden für Nichts” statt “Gewinne ohne Arbeit” bleiben würden. Also begannen erste Anleger, auch größere Positionen zu verkaufen. Doch gerade aufgrund der vorher so extremen Hausse war die Käuferseite ausgetrocknet. Und das Problem der schwindenden Sicherheiten für die Börsenkredite löste zwangsläufig immer größere Verkäufe und einen immer schnelleren Abstieg der Kurse aus.

Diese Blase platzte indes, wie alle Blasen, nicht innerhalb eines Tages. Im September 1929 hatte der Dow Jones einen Rekordstand von 381 Punkten erreicht … das Tief kam erst im Juli 1932, fast drei Jahre später, bei 41 Punkten. Banken blieben auf ihren Krediten sitzen, Anleger waren ruiniert… und dann reagierte die damals noch junge US-Notenbank völlig verkehrt, indem sie die Liquidität nicht erhöhte, sondern drastisch verringerte. Diese Fehlentscheidung führte in die große Depression, in der weitere, vor allem politische Fehlentscheidungen für eine gigantische Arbeitslosigkeit, eine Hungersnot der Landbevölkerung und das Ende für viele aufstrebende Unternehmen sorgten.

Die “dot.com-Blase”: Von wegen “Neue Zeiten”

“Ewiger Wohlstand”, “neue Zeiten” … es muss nur genug Zeit vergehen, damit Anleger wieder auf derartige Verheißungen hereinfallen. Ende der Neunzigerjahre war es dann soweit. Der von vielen zunächst nicht recht ernst genommene Siegeszug des Internets erfasste die Börsen. Und zugleich gerieten die Biotechnologie-Aktien in den Fokus der Investoren. Gleich zwei neue Technologien mit dem Potenzial, unser Leben nachhaltig zu verändern. Ebenso wie 1929 kann man aus dem, was dann passieren musste und auch passierte, eines lernen:

Es ist keineswegs so, dass sich die Anleger irren, was das Potenzial dessen angeht, auf das sie setzen. Autos, Radios, Telefon … natürlich hat sich das durchgesetzt und unser Leben verändert. Das Internet und die Biotechnologie Jahrzehnte später nicht minder. Aber es geht nicht darum, auf das falsche Pferd zu setzen, wenn Blasen entstehen. Sie entstehen, weil zu viele zu viel erwarten und dabei zu wenig nachdenken.

Denn selbstverständlich haben sich diese Technologien durchgesetzt. Aber natürlich setzen sich bei solchen Entwicklungen am Ende nur die stärksten Unternehmen durch. Der Großteil bleibt entweder sehr schnell oder nach jahrelangem vergeblichen Ringen gegen übermächtige Konkurrenten auf der Strecke. Und auch bei den Unternehmen, die den Durchbruch schaffen, sind die Aktienkurse dann meist viel zu hoch gelaufen. Anleger erwarten, dass unfassbare Gewinne erreicht werden. Da man das aber in frühen Stadien neuer Technologien nicht absehen kann, werden die Aktien vor allem von der Phantasie der Anleger getrieben, die sich ausmalen, was alles sein könnte. Und die psychologische Sogwirkung haussierender Kurse führt dazu, dass für viele umso mehr möglich ist, je höher die Aktien steigen, während man die wirkliche Entwicklung der Umsätze und Gewinne völlig aus den Augen verliert.

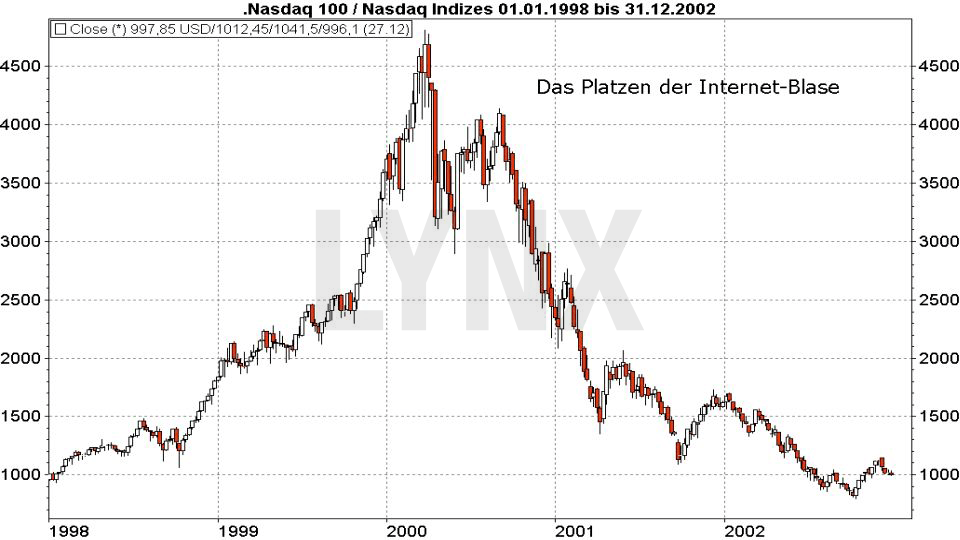

Und in dem Moment, in dem deutlich wird, dass man da erheblich überzogen hat, kommt die übliche Konstellation zum Tragen, die Blasen platzen lässt, so, wie es im Jahr 2000 geschah, wie dieser Chart des technologielastigen Nasdaq 100 aus den Jahren 1998 bis 2002 zeigt:

Die Kurse steigen nicht mehr oder beginnen auf extrem hohen Niveau immer stärker zu schwanken. Akteure, die auf Kredit spekulieren, werden als erste nervös und wollen sofort aussteigen. Das löst eine wachsende Unruhe aus. Die Kurse fallen schneller, alle wollen zugleich aussteigen, aber niemand hält die Hand auf. Und oft enden solche Blasen dann nicht in einem Crash, der schnell vorbei ist und sofort wieder steigenden Kursen weicht, sondern einem jahrelangen Abstieg. Denn platzen Blasen, wird aus Gier schlagartig Angst und Misstrauen – und das lässt sich dann nicht so schnell wieder umkehren. Nach dem Platzen der Internet-Blase, auch “Dot.Com-Blase” genannt, ging es bis Ende 2002 bergab und viele Internet-Aktien, die die Anleger zuvor durch die Decke gekauft hatten, verloren über 90 Prozent von ihren Höchstkursen oder verschwanden ganz vom Kurszettel.

Die Rohöl-Blase: Eine ganz andere Art von Verrücktheit

Aber es gibt auch Blasen, die nicht aus der Gier, sondern aus der Angst geboren werden. Zu Blasen werden solche Entwicklungen dann, wenn diese Angst völlig unbegründet ist und eine Kursbewegung daher in dem Moment in sich zusammenfällt, wenn den Anlegern das bewusst wird. Da denkt man gleich wieder an vergangene Jahrhunderte. Aber nein, diese Blase, um die es geht, ist keine zehn Jahre her.

Die Rohöl-Blase des Jahres 2008 war ein Beleg dafür, dass man Anlegern wirklich erstaunlichen Unsinn einreden kann, solange die Kurse diesen Unfug scheinbar belegen. So geschehen im Sommer 2007 beim Ölpreis und vielen anderen Rohstoffen.

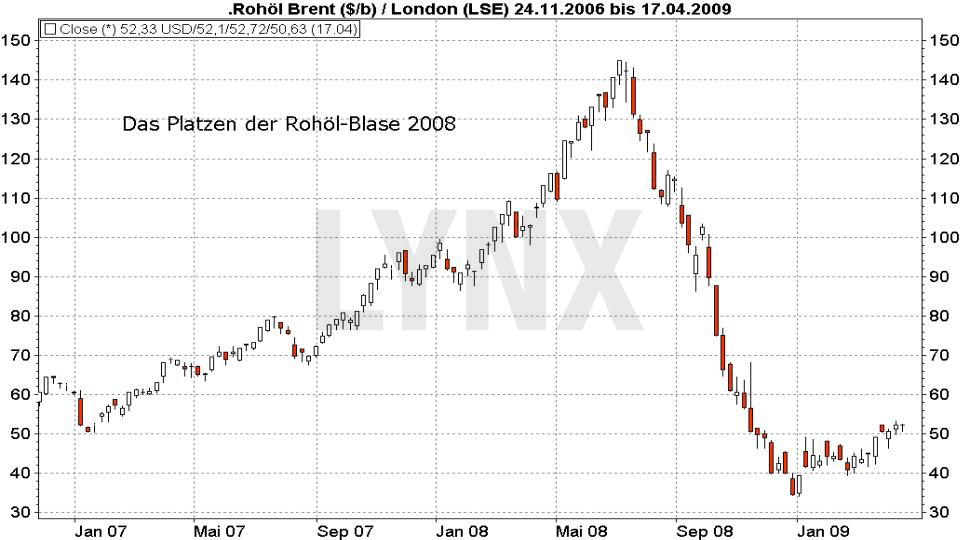

Die Aktienmärkte waren noch stabil, als die US-Notenbank im Herbst 2007 begann, die Leitzinsen kräftig und schnell zu senken. Das rief diejenigen auf den Plan, die angeblich immer wissen, wie die Zukunft aussieht. Man warnte: Die sinkenden Zinsen würden zu steigenden Preisen führen. Und angesichts einer drohenden Hyperinflation müsse der kluge Investor sein Geld unbedingt in “echte Werte” umschichten. Nach der Baisse 2008/2009 waren diese “echten Werte” dann auf einmal Aktien, weil man merkte, dass diese Hyperinflation nie auftauchte. Aber damals behaupteten viele “Experten”, Rohstoffe seien die einzig wahre Absicherung gegen die Inflation. Die großen Adressen spekulierten wie wild auf diese Hausse und trommelten zum Einstieg, um ihre eigenen Positionen so in die Gewinnzone zu reden. Was funktionierte, wie der folgende Chart des Kurses von Rohöl Brent auf Wochenbasis zeigt:

Der Ölpreis, der Anfang 2007 noch bei 50 US-Dollar pro Barrel gelegen hatte, erreichte im Sommer 2008 mit 147 US-Dollar fast den dreifachen Kurs. Aber nur zwei Tage, nachdem ein Analyst bei Goldman Sachs das Kursziel von 200 US-Dollar pro Barrel ausgerufen hatte und der Preis daraufhin noch einen letzten Satz nach oben machte, war es plötzlich vorbei. Wieder ohne zwingenden, externen Auslöser. Die Blase hatte sich einfach so weit aufgebläht, dass kaum noch Käufer da waren, die den Druck durch die steigende Neigung, Gewinne mitzunehmen, hätten auffangen können bzw. wollen. Am Ende war der Ölpreis in nur einem halben Jahr um 75 Prozent eingebrochen, die angeblich so sichere Hyperinflation nicht zu sehen und jeder, der da dabei war und nicht ausgestiegen war und/oder auf Short gesetzt hatte, fragte sich: Wie konnte ich nur?

Aber das ist eben das Problem: Wenn man in einer derartigen Hausse den nötigen Abstand verliert, sieht man den Wald vor lauter Bäumen nicht mehr. Und dann wird es eben gefährlich. Ist das heute womöglich genauso?

Die Trump-Blase: Gibt es sie wirklich?

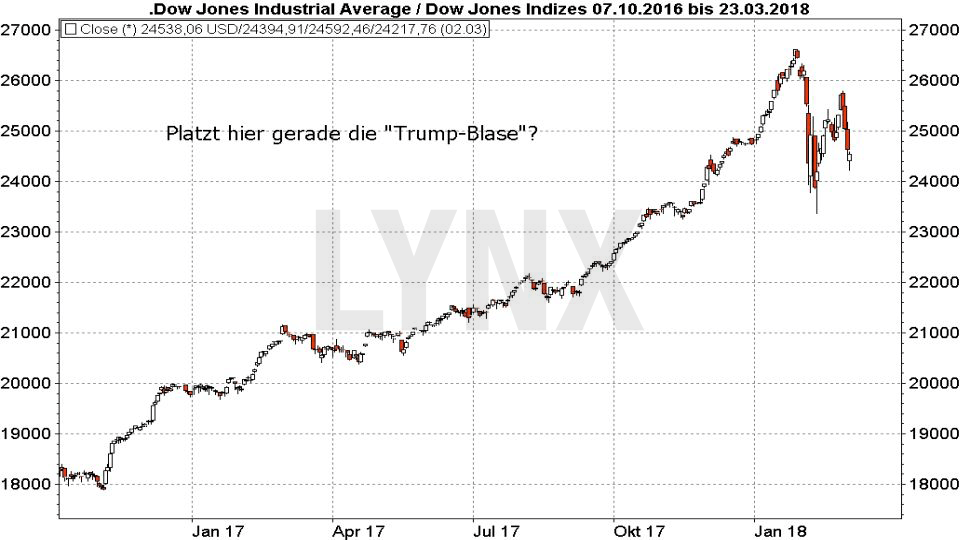

Die Hausse der US-Aktien seit der Wahl von Donald Trump zum US-Präsidenten im November 2016 trägt durchaus typische Züge einer Blase. Die Kurse stiegen – zumindest bis Ende Januar – fast nonstop und immer schneller an, obwohl man noch unmittelbar vor der Wahl fast durchweg der Ansicht war, dass die Pläne Trumps die US-Wirtschaft nur kurz auf Touren und sie dann in umso größere Schwierigkeiten bringen würden. Dass Trump genau das getan hat bzw. plant, was er vor der Wahl avisierte und die Anleger jetzt auf Basis von Entwicklungen kaufen, die sie zuvor als negativ angesehen hatten, ist für Blasen keineswegs untypisch. Wenn Skepsis besiegt wird, übertreiben viele schnell in die Gegenrichtung und werden euphorisch. Bei der “Dot.Com-Blase” war es nicht anders.

Bemerkenswert ist auch, dass die Argumente, die die Anleger dazu brachten, immer weiter und aggressiver zu kaufen, in den konkreten Konjunkturdaten keine Belege finden. Das US-Wachstum ist bislang nicht höher als im ersten Jahr von Obamas Präsidentschaft und im langfristigen Durchschnitt. Und vielen könnte, so sie es denn wahrnehmen wollten, klar sein, dass das Aufkündigen von Handelsabkommen, das Verhängen von Strafzöllen und die Abhängigkeit des Wachstums von einem gezielt gedrückten US-Dollar bei zugleich stetig steigenden Leit- und Anleihezinsen eigentlich ein Argument wäre, sehr, sehr skeptisch zu sein. Aber erst, wenn die Kurse wirklich ins Wanken geraten, beginnen die meisten Akteure, eine solche blasenartige Hausse zu hinterfragen. Der Chart des Dow Jones zeigt:

Die Kurse haben bereits begonnen, stärker zu schwanken, ein typisches Phänomen, das dem Platzen einer solchen Blase vorausgeht. Was tun? Es ist gar nicht so schwer, mit einer Blase richtig umzugehen, denn was wäre in dieser Situation sinnvoller, als konsequent die Standard-Regeln jedes Traders zu befolgen? Gewinne laufen lassen, Verluste begrenzen. Sprich:

Man folgt dem Trend, bis die für den eigenen Risikolevel und Trading-Horizont vorab als entscheidend ausgemachten Unterstützungen brechen. Und dann gilt es, die Fronten zu wechseln, wenn die die Blase begleitenden Trendlinien gebrochen werden und es damit unwahrscheinlich wird, dass es sich bei den bereits fallenden Kursen nur um eine kurze Korrektur vor dem nächsten Hoch handelt. Eigentlich also einfach … wenn man imstande ist, sich nicht vom Tempo der Kursgewinne einfangen und zur Unachtsamkeit verleiten zu lassen. Aber erfahrene Trader wissen: Zunehmendes Tempo einer Hausse ist kein Beleg dafür, dass die Börse eine Einbahnstraße ist, sondern dafür, dass das Hoch näher rückt.

Sie möchten in Aktien investieren?

LYNX bietet Ihnen den Börsenhandel von Aktien direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX außerdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Hinweis: Charts mit MarketMaker pp4 erstellt