Ist Gold ein “sicherer Hafen” und taugt Gold als Anlage?

Wenn die Lage an den Börsen kritisch wird, wenn die Angst umgeht, dann flüchten die Anleger in die sogenannten „sicheren Häfen“, heißt es. Dazu gehören die Anleihen starker und stabiler Volkswirtschaften, defensive Aktien wie Energieversorger, im Währungsbereich der US-Dollar und, natürlich, die Edelmetalle, allen voran Gold. Aber derzeit schlagen viele die Hände über dem Kopf zusammen: Gold müsste jetzt, in einem unsicheren Umfeld wie diesem, doch steigen! Aber es steigt nicht. Warum? Das wollen wir in diesem Beitrag erklären und aufzeigen, wann wirklich die Stunde der Gold-Bullen schlägt.

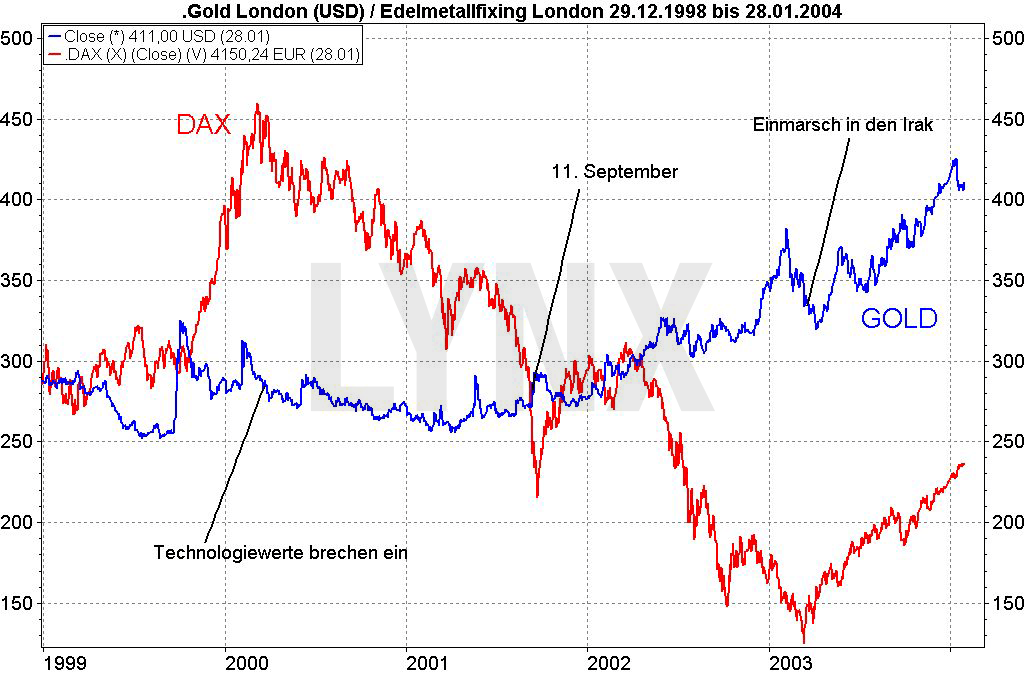

Der Hauptgrund für den Eindruck vieler Investoren, dass der jetzt nachgebende Goldpreis belegen würde, dass das Edelmetall als Krisenbarometer ausgedient hat, liegt in der falschen Wahrnehmung des Goldes. Es ist richtig, dass Gold nahezu senkrecht steigen kann, wenn bestimmte Faktoren das begünstigen. Es ist aber falsch, dass diese Faktoren dieselben sind, die die Akteure am Aktienmarkt nervös machen. Das kann sein. Aber es muss nicht. Wer glaubt, dass Gold zwangsläufig und immer steigen muss, wenn die Zahl blutroter Eilmeldungen an den Fernsehbildschirmen zunimmt und/oder DAX und Dow Jones ins Wanken geraten, irrt. Sehen wir uns dazu mal den folgenden Chart an:

Gold steigt bei Kriegen, politischen Krisen und wankenden Aktienmärkten? Nein!

Im Chart sehen wir die Jahre 1999 bis 2003, abgebildet sind in rot der DAX, in blau der Goldpreis. Diese Jahre waren von einer Baisse am Aktienmarkt geprägt, ausgelöst durch das Platzen der sogenannten „Dot.Com-Blase“ im Jahr 2000. Das führte dann zu allem Übel auch noch in eine Rezession. Und obendrein herrschte nach dem 11. September 2001 eine immense Angst vor Terror-Anschlägen. Schwierige, krisenbehaftete Jahre also. Der Goldpreis stieg in diesen Jahren zwar. Aber zum einen weniger als erwartet, zum anderen nicht zu den Zeitpunkten, zu denen man damit hätte rechnen können.

Als die Technologieaktien einbrachen, an den Aktienmärkten das blanke Entsetzen umging, stieg Gold nicht, es fiel, wenngleich moderat, mit dem Aktienmarkt mit. Erst ab Mitte 2001 begann Gold gegen den Abwärtstrend des Aktienmarkts zuzulegen, aber weder der 11. September noch der Einmarsch der USA in den Irak Anfang 2003 zeigten Aufwärtsschübe, die über das kurzfristige Zeitfenster hinausgingen. Und das muss nicht einmal wundern, wenn man sich darüber im Klaren ist, worauf der Goldpreis eigentlich tatsächlich reagiert. Aber schauen wir weiter:

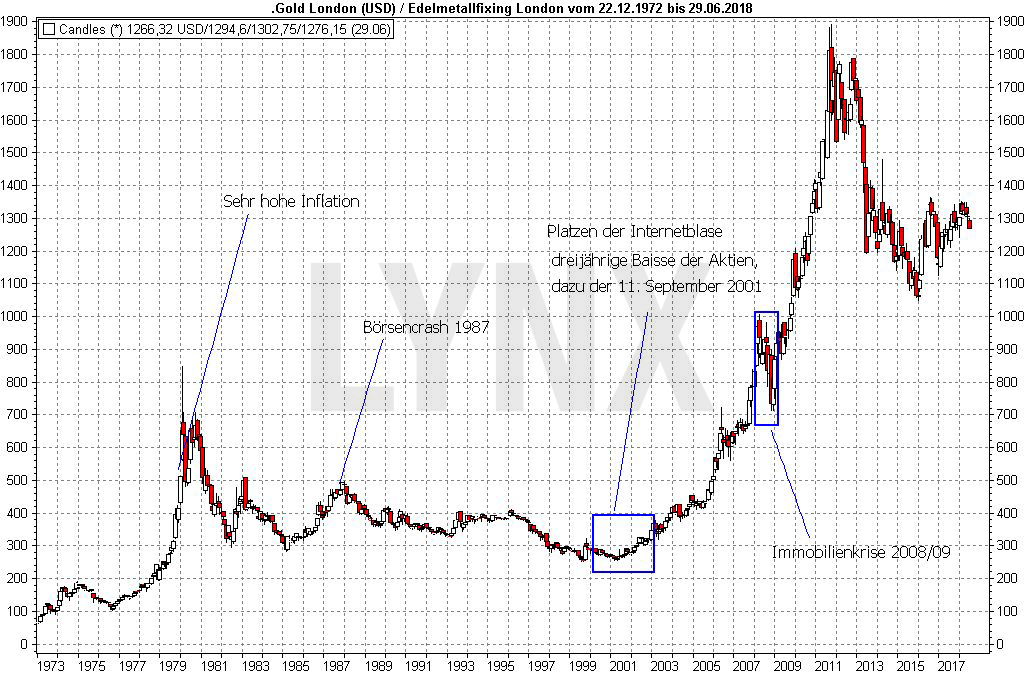

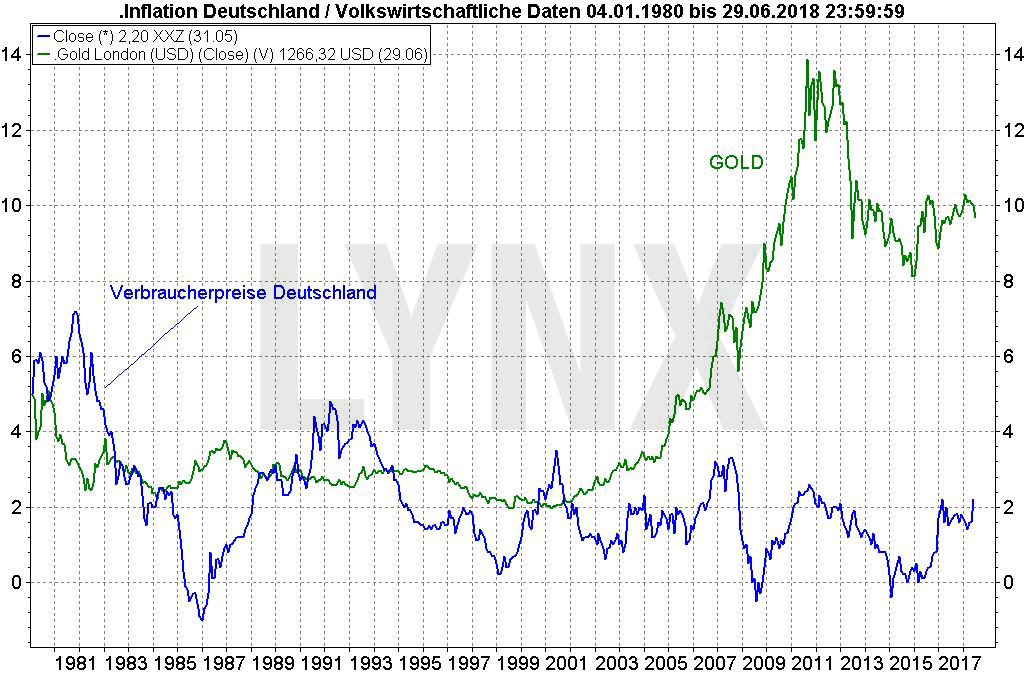

Dieser Chart zeigt den Goldpreis in einem extrem langfristigen Zeitraster über fast 50 Jahre. Hier erkennen wir zwei große Aufwärtsphasen: in den Jahren 1977 bis 1980 und in den Jahren 2003 bis 2011. Weder Rezessionen noch Ereignisse wie die beiden Golfriege oder der 11. September, auch nicht ein Börsencrash wie der von 1987 lösten große Aufwärtsschübe beim Gold aus. Die lagen in Phasen, in denen die Lage dahingehend eher friedlich wirkte. Ein Barometer der Angst scheint Gold also in Wahrheit gar nicht zu sein … oder geht es nur um eine andere Form der Angst?

In der Tat. Es sind zwei Elemente, die Gold so richtig in Marsch setzen können: Einerseits, wie bei allem, wilde Spekulationswellen. Und andererseits die Angst um den Wert des Geldes und damit um die eigenen Ersparnisse! Dazu sehen wir uns die folgenden Grafiken an:

Die Angst vor Inflation und niedrige Realzinsen: Triebfedern einer Goldhausse

Wenn die Inflation Fahrt aufnimmt (hier im vorstehenden Chart die Entwicklung der Verbraucherpreise in Deutschland), ist Gold vor allem seit 2006 immer gut mit dabei. Vorher war die Korrelation nicht so eng, dass man sie als taugliche Indikation hätte sehen können. Aber seit 13 Jahren sehen wir, dass Gold immer dann steigt, wenn auch die Inflation anzieht. Und das entbehrt ja durchaus nicht der Logik, denn:

Steigt die Inflation, sprich die Geldentwertung, sorgt man sich darum, dass die Ersparnisse dadurch aufgezehrt werden. Dass diese Sorge vor der Jahrtausendwende offenbar geringer ausgeprägt war, lag daran, dass es damals deutlich höhere Zinsen gab, ob am Geldmarkt oder bei den Anleihen. Aber diese Alternative ist vor allem seit der Subprime-Krise ausgetrocknet. Also bleibt denen, die fürchten, dass ihre Ersparnisse durch die Teuerung aufgezehrt werden, nur die Alternative der „Ersatzwährung“ Gold. Der nächste Chart unterstreicht dieses Phänomen:

Lesen Sie auch: Gold Aktien für Ihr Depot

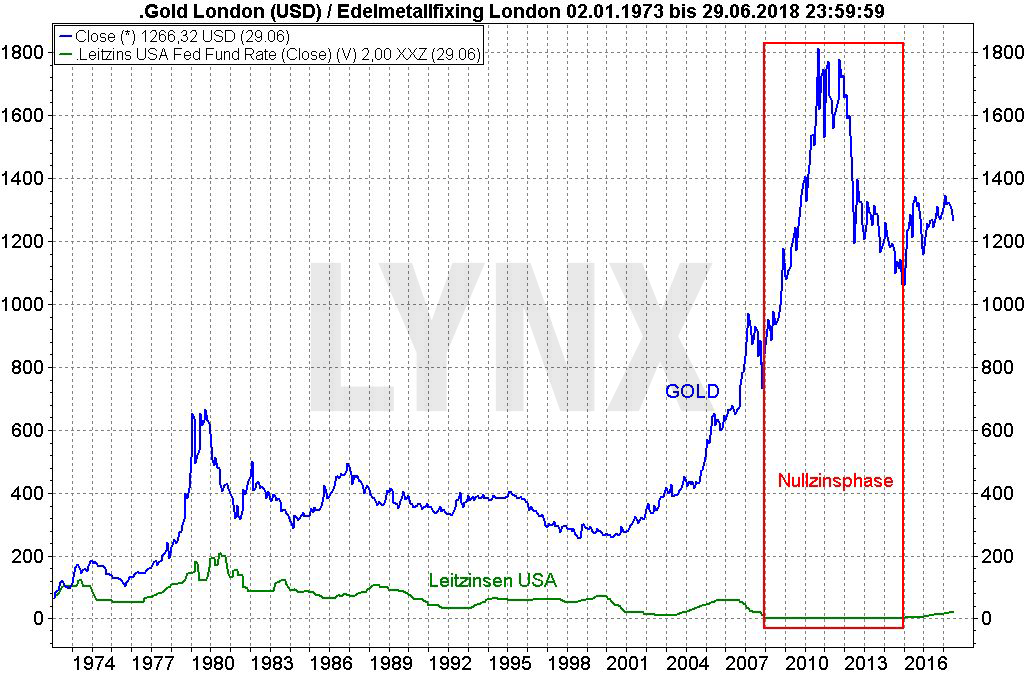

In dem Moment, als es in den USA extrem niedrige Renditen am Anleihemarkt gab, weil die US-Notenbank den Leitzins auf null gesenkt hatte, legte Gold so richtig los. In diese Zeit fällt die Super-Gold-Hausse bis 2011. Dass der Goldpreis in dieser Phase auch massiv zurückkam, sollte indes an eines erinnern:

Gold ist ebenso wie alles andere an der Börse auch ein Spekulationsobjekt. Übertreibungen, in beide Richtungen, werden immer korrigiert. Und ebenso wie bei Indizes, Währungen oder anderen Commodities finden sich am Goldmarkt rein technisch orientierte Trader, die sich um die Gold anschiebenden oder bremsenden Rahmenbedingungen nicht kümmern. Aber:

Hier geht es uns nicht um Trading-Aspekte. Dass da starke Schwankungen auftauchen, ist klar. Aber für Investoren, die bei Gold langfristig investieren und dafür die richtigen Rahmenbedingungen vorfinden wollen, sollten diese Schwankungen auch irrelevant sein. Es geht um mittel- und langfristige Trends, die einige Jahre anhalten können. Und da stellt sich die Frage: Finden wir diese Rahmenbedingungen jetzt, im Sommer 2018, vor?

Grundsätzlich ja, wenn es um die Frage geht, ob die Anleger bald in größerer Zahl Sorge um den Wert ihres Geldes haben werden. Denn die Inflation hat bereits angezogen. Und es ist fraglich, ob die Notenbanken imstande sein werden, den Preisauftrieb abzubremsen. Zwar sind auch die Renditen bei Anleihen deswegen vor allem in den USA deutlich gestiegen. Aber wenn die nicht allzu viel höher liegen als die Inflation, der sogenannte Realzins also niedrig ist, kann Gold schnell wieder zu einer gesuchten Alternative werden. Und gerade die wilde Gold-Hausse der Jahre 2006 bis 2011 macht deutlich: Wenn Gold erst einmal richtig in Fahrt kommt, ist auf einmal nichts unmöglich. Dabei ist für uns hier in Europa aber noch ein anderer Aspekt von ganz immenser Bedeutung: Der Euro/US-Dollar-Kurs.

Achtung Währungseffekt: Ein schwacher Euro stützt ungemein!

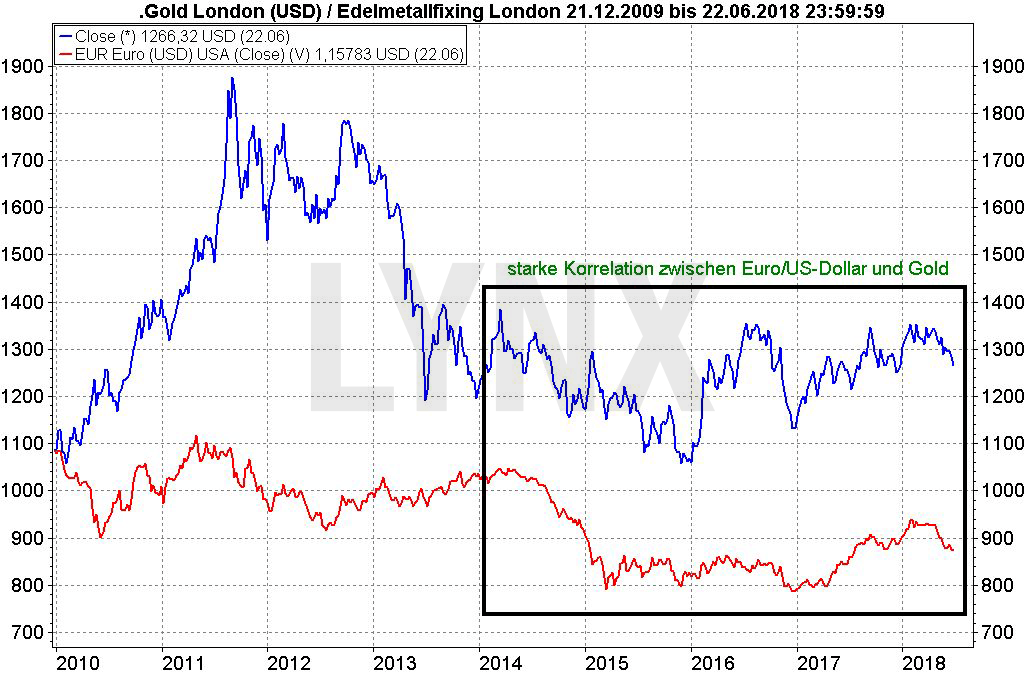

Gold wird wie alle anderen Rohstoffe in US-Dollar fakturiert. Das bedeutet: Neben anziehenden Leitzinsen in Kombination mit einer zunehmenden Inflation ist es hierzulande auch wichtig, ein Auge auf die Entwicklung des Euro zum US-Dollar zu haben. Denn steigt der Euro, fällt also der Wert des US-Dollars, wird Gold in Euro weniger wert, auch wenn dessen Preis in US-Dollar gleich bleibt. Das ist der Grund, warum es eine recht enge Korrelation zwischen Euro/US-Dollar und Gold gibt, wie Sie in diesem folgenden Chart sehen können:

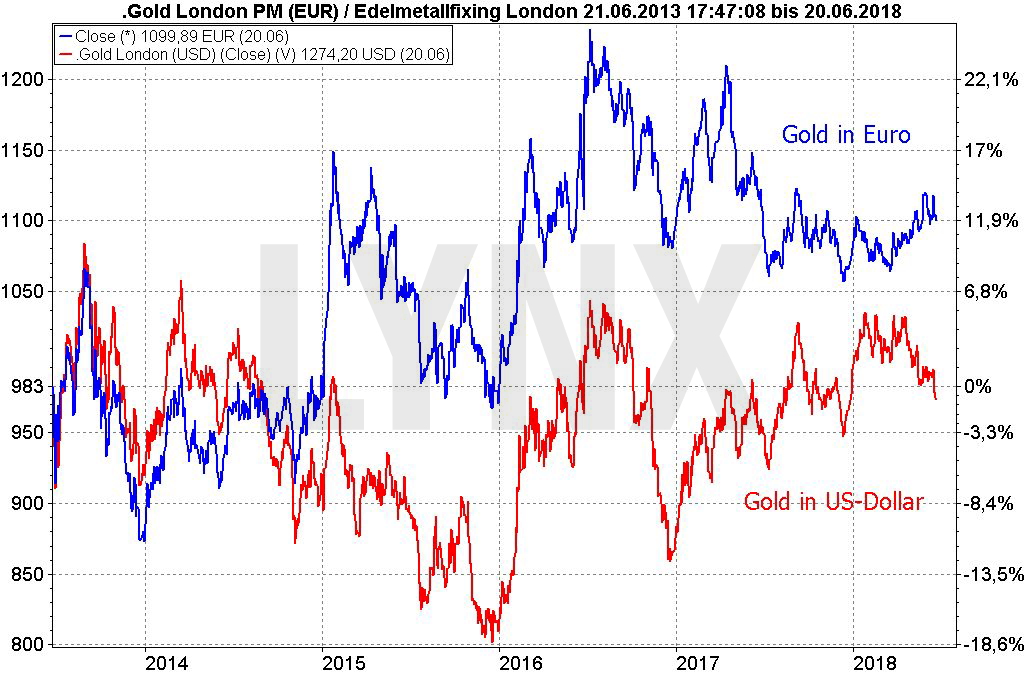

Diese Korrelation sehen wir seit jeher, seit 2014 aber ist sie besonders auffällig. Was bedeutet das? Das bedeutet, dass ein steigender US-Dollar einen Teil der Kursverluste des Goldpreises in US-Dollar für uns in der Eurozone abfedert. Gold fällt zwar im Kurs, aber der steigende Wert des Dollars mildert den Effekt ab. Dieser Chart über einen Zeitraum von fünf Jahren vergleicht den Kurs des Goldes in der Originalwährung US-Dollar mit dessen Kurs in Euro. Sie sehen:

Dadurch, dass der 2017 fast nonstop zum Euro gefallene US-Dollar (d.h. die Relation Euro/US-Dollar stieg) im Frühjahr 2018 auf einmal wieder nach unten drehte, sehen wir zwar derzeit einen Abstieg des Goldpreises in US-Dollar. Aber in Euro gerechnet steigt er!

Fazit: Gold ist weiterhin ein potenzieller „sicherer Hafen“

Angst ums Geld und ein starker US-Dollar sind ein ideales Umfeld. Dass Gold im Juni 2018 wirkt, als sei es völlig aus der Mode, mag sein. Aber das muss eben nicht so bleiben. Die anziehende Inflation ist grundsätzlich ein guter Nährboden für einen Aufwärtstrend bei Gold … und wenn dann noch der Euro zum Greenback fällt, d.h. Euro/US-Dollar in einem Abwärtstrend läuft, hätte man gute Voraussetzungen, um mittel- und langfristig bei Gold Gewinne zu erzielen. Bedenken Sie dabei aber bitte immer:

Die Trader sind auch noch da. Wenn Sie nicht selbst kurzfristig bei Gold traden wollen … und dann sind die grundsätzlich für Gold förderlichen oder hemmenden Rahmenbedingungen nicht von Belang … sondern langfristig investieren möchten, sollten Sie sich so positionieren, dass Sie bei den immer wieder auftauchenden, starken Schwankungen sicher im Sattel bleiben.

Sie möchten an der Börse in Gold investieren?

LYNX bietet Ihnen den Börsenhandel von Aktien und anderen Wertpapierklassen auf Gold direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX außerdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können