Sie suchen einen Broker, der Ihnen den Handel mit unzähligen ETFs – und somit auch DAX-ETFs – ermöglicht? Dann informieren Sie sich hier über LYNX, den ETF Broker.

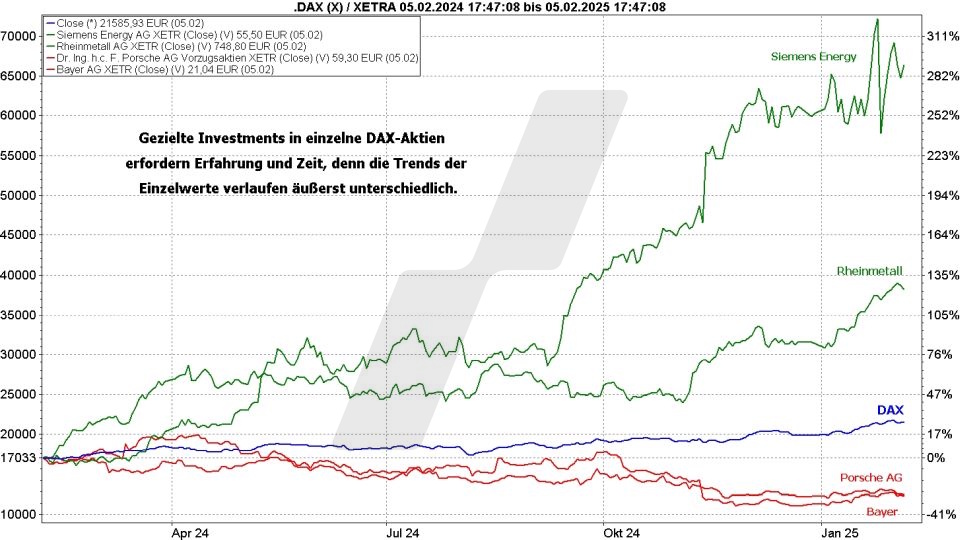

Gezielt in einzelne Aktien des DAX zu investieren, kann sinnvoll sein, wenn man die Erfahrung hat und die Zeit aufbringen möchte, die einzelnen Trends zu verfolgen und regelmäßig das Depot umzuschichten. Denn innerhalb des DAX laufen die Trends der in ihm enthaltenen DAX-40-Aktien alles andere als einheitlich, wie der folgende Chart zeigt. Um da jeweils die „richtigen“ Aktien im Depot zu haben, muss man schon Zeit investieren.

Wer hier einfach einen Fuß in der Tür haben möchte, vom deutschen Markt insgesamt profitieren will, ohne gleich zum Trader zu werden, wäre daher mit dem DAX selbst besser bedient. Aber den DAX kann man ja nicht insgesamt kaufen – oder doch?

Mit DAX ETFs einfach den Deutschen Aktienindex „am Stück“ kaufen!

Doch, das ist möglich. Und das auch ohne dabei unbedingt mit gehebelten Derivaten und ihren höheren Risiken agieren zu müssen. Und man muss auch keine DAX-Fonds kaufen, die oft nicht mit der Performance des Index mithalten können und bisweilen nicht ganz unerhebliche Gebühren kosten. Die Lösung sind sogenannte Exchange Traded Funds, kurz ETFs. ETFs auf den DAX bilden den Index 1:1 ab, folgen ihm also nahezu wie ein Schatten, sind günstig in Bezug auf die Kosten und jederzeit handelbar. Und wer ein wenig flexibler agieren mag, hätte da sogar die Möglichkeit, im Fall eines Abwärtstrends an fallenden Kursen zu verdienen, denn es gibt auch DAX-Short-ETFs.

Wir stellen Ihnen in diesem Beitrag fünf ETFs für die Long-Seite vor, sprich reguläre ETFs, die normal mit dem DAX mitlaufen. Dazu ETFs, die auf der Short-Seite agieren und damit den DAX quasi spiegelverkehrt abbilden. Dabei sind jeweils auch ETFs, die mit einem Hebel von 2 arbeiten und dann DAX ETF 2x Long bzw. DAX ETF 2x Short heißen. Da verdienen oder verlieren Sie somit doppelt so viel wie bei „normalen“ ETFs. Das aber geht dann schon in den Bereich der Spekulation, das sollte man bedenken! Es gibt auch DAX-ETFs mit einem Hebel von 4 oder mehr, auf die wir in diesem Artikel aber nicht eingehen, zumal sie nach demselben Prinzip wie Long-ETFs und Short-ETFs mit niedrigeren Hebeln funktionieren, nur reden wir dann nicht mehr von einem Investment oder der Absicherung eines Depots, sondern von hochspekulativen Instrumenten.

Entscheidend für die Auswahl unserer DAX-ETFs waren die Performance, die durchaus ein wenig besser oder schlechter sein kann, die Größe des ETFs und die jährlichen Kosten. Beachten Sie aber bitte, dass diese Ranglisten nicht in Stein gemeißelt, sondern eine Momentaufnahme im Februar 2025 sind. Performance, Größe, Handelbarkeit und Kosten könnten sich mit der Zeit selbstverständlich ändern. Aber wir werden diesen Betrag auch in regelmäßigen Abständen für Sie aktualisieren. Vorher noch zu einem anderen Aspekt:

Sie haben die Wahl: Ausschüttender oder thesaurierender ETF?

Bei der Auswahl eines ETFs haben Sie die Wahl. Sie können ETFs wählen, die die Dividenden, welche die im Index enthaltenen Unternehmen ausschütten, sprich quartalsweise, halbjährlich oder jährlich, auszahlen. Oder Sie entscheiden sich für ETFs, die diese Dividenden einbehalten, um sie umgehend wieder in weitere Aktien des Index anzulegen. Letztere Variante nennt man „thesaurierend“. Welche Vorteile hätte das?

Langfristig bedeutet das einen großen Unterschied, denn auch wenn diese Dividenden im Schnitt nur ein, zwei Prozent pro Jahr ausmachen, es ab und an auch mal in Richtung drei Prozent geht, so bedeutet das umgehende Reinvestieren dieser Gelder doch, dass dieses Geld ebenfalls „wachsen“ kann, weil es in den Index investiert wird, der tendenziell ja langfristig zulegt. Und über die Jahre steigert sich dieser Vorteil noch, weil der Zinseszinseffekt greift (lesen Sie dazu unseren Beitrag „Der Zinseszins – die magische Geldvermehrung“).

Sie sollten also vor dem Investment entscheiden, ob Sie regelmäßig eine kleine Ausschüttung haben wollen, mit der Sie sich dann etwas gönnen, oder ob es Ihnen gezielt darum geht, das Kapital über zehn, zwanzig oder mehr Jahre anzusparen, um es erst dann zu nutzen. Wäre Letzteres Ihr Ziel, wären thesaurierende ETFs die bessere Wahl.

Long DAX-ETFs 2025

| DAX-ETF - Long | ISIN | Performance 1 Jahr inkl. Ausschüttung | Performance 3 Jahre inkl. Ausschüttung | jährl. Kosten | Ausschüttung? | Währung | Replikations- methode | ETF-Volumen | Basisinformationsblatt |

|---|---|---|---|---|---|---|---|---|---|

| iShares Core DAX UCITS ETF | DE0005933931 | 26,36 % | 39,81 % | 0,16 % | thesaurierend* | Euro | physisch | 7,02 Mrd. | Informationen zum Produkt |

| Xtrackers DAX UCITS ETF | LU0274211480 | 26,52 % | 40,20 % | 0,09 % | thesaurierend* | Euro | physisch | 4,92 Mrd. | Informationen zum Produkt |

| Deka DAX (ausschüttend) UCITS ETF | DE000ETFL060 | 26,40 % | 39,91 % | 0,15 % | ja/quartalsweise | Euro | physisch | 0,92 Mrd. | Informationen zum Produkt |

| Amundi DAX III UCITS ETF EUR | LU0252633754 | 27,76 % | 41,40 % | 0,15 % | thesaurierend* | Euro | physisch | 0,82 Mrd. | Informationen zum Produkt |

| L&G DAX Daily 2x Long UCITS ETF (Hebel 2) | IE00B4QNHH68 | 49,40 % | 62,67 % | 0,40 % | thesaurierend* | Euro | synthetisch | 21 Mio. | Informationen zum Produkt |

Bei den Long-ETFs hat man die Wahl, einen ETF ohne Hebel zu nutzen, um den DAX 1:1 abzubilden, oder einen ETF mit einem Hebel einzusetzen. Aber wie vorstehend schon dargelegt, begibt man sich mit höheren Hebeln in den Bereich der Spekulation. Uns geht es hier um das Investieren, um eine solide Basis für ein Anleger-Depot, daher konzentriert sich unsere Auswahl auf DAX-ETFs ohne Hebel.

Nur der unterste ETF in unserer Auswahl hat einen Hebel von 2, ansonsten sind diese ETFs ohne Hebel, bilden den DAX also 1:1 ab. Hier lag unser Auswahlschwerpunkt darauf, ETFs mit niedrigen jährlichen Kosten und einem großen Fondsvolumen zu wählen. Differenzen bei der Performance spielten eine untergeordnete Rolle, denn da unterscheiden sich die gängigen DAX-ETFs nur hinter dem Komma. Die meisten unserer Beispiel-DAX-ETFs sind nicht ausschüttend, sondern reinvestieren die Dividenden der im DAX enthaltenen Aktien.

Der folgende Chart zeigt, wie diese fünf ETFs sich im Vergleich zum DAX über die letzten zwölf Monate geschlagen haben. Beachten Sie dabei bitte, dass der ausschüttende ETF deswegen eine niedrigere Performance im Chart zeigt, weil die Dividenden hier an Sie ausgeschüttet werden. Rechnet man diesen Ertrag aber wieder dazu, ist die Performance auf kurzfristiger Ebene mit der der thesaurierenden ETFs der vorstehenden Tabelle vergleichbar.

Short DAX-ETFs 2025

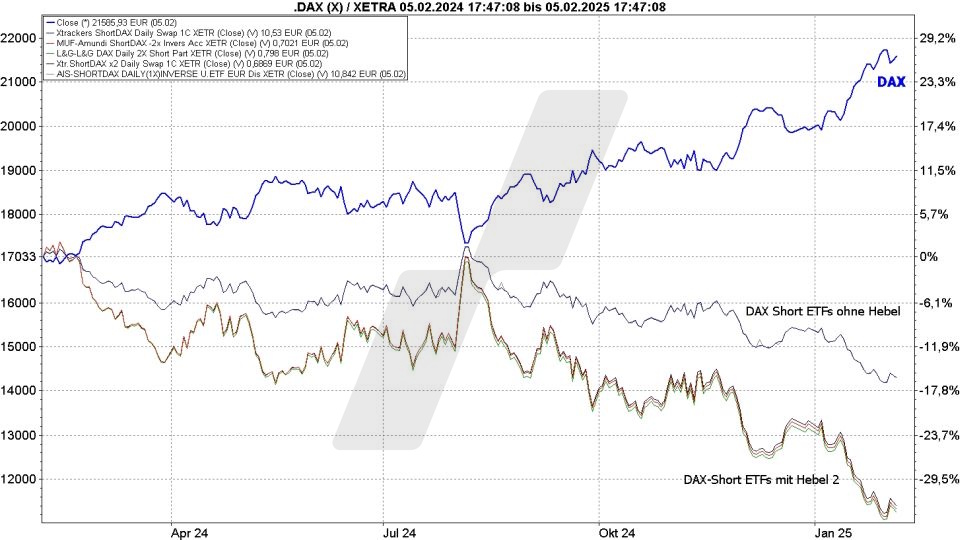

Short-ETFs finden sich etwas seltener, die Auswahl ist aber völlig ausreichend, auch da ist für jeden etwas dabei. Drei der hier abgebildeten fünf Short-ETFs haben dabei einen Hebel von 2. Das ist dann schon kein reines Verfolgen des Index bei Abwärtstrends mehr. Sobald ein Hebel ins Spiel kommt, wird es spekulativ, denn dieser Hebel wirkt natürlich in beide Richtungen. Liegen Sie mit einem solchen ETF falsch und der DAX zieht nach oben davon, so würden Sie somit prozentual doppelt so viel verlieren, als hätten Sie einen Short-ETF ohne Hebel gewählt, wie Sie auch anhand der Performances in unserer Tabelle sehen können. Das gilt es unbedingt vorher zu bedenken! Aber:

Wer diese Short-ETFs geschickt und gezielt einsetzt, hat damit ein nahezu perfektes Werkzeug in der Hand, um sich nicht nur bei Abwärtstrends unkompliziert abzusichern, sondern von ihnen auch zu profitieren. Entscheidend sind dabei aber ein absolut konsequentes Risikomanagement und ein wenig Erfahrung, um solche Short-ETFs nicht zu früh ins Depot zu nehmen und vor allem bei der Aufwärtswende des DAX nicht den Schwenk zurück zu Long-ETFs zu verpassen!

| DAX ETF - Short | ISIN | Performance 1 Jahr | Performance 3 Jahre | jährl. Kosten | Ausschüttung? | Replikations- methode | Währung | ETF-Volumen | Basisinformationsblatt |

|---|---|---|---|---|---|---|---|---|---|

| Xtrackers ShortDAX Daily ETF | LU0292106241 | -16,31 % | -25,19 % | 0,40 % | thesaurierend* | synthetisch | Euro | 188 Mio. | Informationen zum Produkt |

| Amundi ShortDAX Daily (-1x) Inverse ETF | LU2572257041 | -17,23 % | -26,19 % | 0,30 % | ausschüttend | synthetisch | Euro | 56 Mio. | Informationen zum Produkt |

| Xtrackers ShortDAX x2 Daily ETF (Hebel 2) | LU0411075020 | -33,65 % | -52,41 % | 0,60 % | thesaurierend* | synthetisch | Euro | 112 Mio. | Informationen zum Produkt |

| MUF Amundi ShortDAX X2 UCITS ETF (Hebel 2) | FR0010869495 | -35,51 % | -54,00 % | 0,60 % | thesaurierend* | synthetisch | Euro | 31 Mio. | Informationen zum Produkt |

| L&G DAX® Daily 2x Short ETF (Hebel 2) | IE00B4QNHZ41 | -34,43 % | -53,67 % | 0,60 % | thesaurierend* | synthetisch | Euro | 36 Mio. | Informationen zum Produkt |

Der folgende Chart zeigt die Entwicklung der in der Tabelle gezeigten Short-ETFs im Vergleich zum DAX. Sie sehen: Der Unterschied zwischen den ETFs ohne Hebel und denen mit Hebel 2 ist deutlich, untereinander ist die Entwicklung aber, wie es bei einem ETF auch sein soll, kaum zu unterscheiden.

Hinweis zur Replikationsmethode bei ETFs:

Bei ETFs unterscheidet man hinsichtlich der Art und Weise, wie die zugrunde liegenden Indizes nachgebildet werden, zwischen der physischen und der synthetischen Replikation.

Während die physische Nachbildung bedeutet, dass der ETF z. B. bei einem Index die dort enthaltenen Aktien tatsächlich kauft, bedeutet die synthetische Nachbildung, dass der ETF ein sogenanntes „Trägerportfolio“ bildet, das die im Index enthaltenen Aktien enthalten kann, aber nicht muss. Hier wird dann, um eine der Basis des ETFs, also z. B. einem Index, entsprechende Performance sicherzustellen, ein sogenannter Index-Swap vorgenommen. Hierbei wird vereinbart, dass der Partner des Index-Swaps gegenüber dem ETF-Betreiber nötigenfalls einen Ausgleich vornimmt, um gegenüber dem Anleger die korrekte Performance-Entwicklung der ETF-Basis sicherzustellen.

Grundsätzlich ist die physische Replikation die für den Anleger sicherere Vorgehensweise. Im Fall von Short-ETFs ist das aber nicht möglich, da hier ja nicht die im Basis-Index enthaltenen Aktien gekauft werden, sondern erreicht werden soll, dass der Anleger profitiert, wenn diese Aktien fallen. Daher ist bei Short-ETFs immer eine synthetische Replikation die Basis des ETFs.

Dasselbe gilt für Long-ETFs, wenn sie, wie der unterste ETF in unserer Tabelle der DAX-Long-ETFs, einen Hebel aufweisen, denn auch da kann der ETF nicht nur einfach die Index-Aktien kaufen, sondern muss diese Hebel durch zusätzliche Elemente im ETF generieren, sodass es da immer zu einer synthetischen Replikation kommt.

Fazit: DAX ETFs sind eine tadellose Lösung

Ob Sie einen DAX-ETF als Basis Ihres Depots wählen oder vornehmlich oder sogar ausschließlich in einen ETF investieren: So haben Sie den deutschen Aktienmarkt sehr präzise abgebildet, denn mit einem DAX-ETF haben Sie die 40 wichtigsten deutschen Aktien in Ihrem Depot, ohne sich diese einzeln zusammenkaufen oder immer wieder umschichten zu müssen. Achten Sie aber darauf: Sobald Ihr ETF einen Hebel hat, wird aus einem Fundament fürs Depot eine Spekulation!

Sie möchten an der Börse DAX ETFs handeln?

Als ETF-Broker bieten wir Ihnen den Börsenhandel der vorgestellten DAX ETFs an und zwar direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot über den Online-Broker LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Optionen, Futures, Forex u. v. m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten vom Weltaktienindex MSCI World Index profitieren?

MSCI World-ETFs nach Kosten und Wertentwicklung: MSCI World ETF – ETFs auf den Weltindex

Alle ETFs im FokusDas müssen Sie als Trader wissen!

Artikelserie: Trading-Strategien – Nachhaltig erfolgreich traden

- Die besten Trading-Strategien

- Die Dividendenstrategie: Dividenden-Aktien

- Die Value-Strategie von Warren Buffett: Der nette Milliardär von nebenan

- Die Trendfolge-Strategie: Trading mit Systemen (1): Trendfolge-Indikatoren

- Die Bottom Fishing Strategie: Geduld wird belohnt

- Die Swing Trading-Strategie

- Gewinne mitnehmen – Die besten Strategien

- Gewinnoptimierungs-Strategie Pyramidisieren

- Die Momentum- oder auch Top/Flop-Strategie

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren. In Zukunft können aber Analysen zum selben Finanzinstrument veröffentlicht werden.