|

Lassen Sie sich den Artikel vorlesen:

|

Da mit ca. 73 % ein hoher Anteil der Silberproduktion für industrielle Produktion, Schmuck, Fotografie und Tafelsilber verwendet wird, hängt der Preis für das weißgraue Metall deutlich stärker an der konjunkturellen Entwicklung als der Goldpreis.

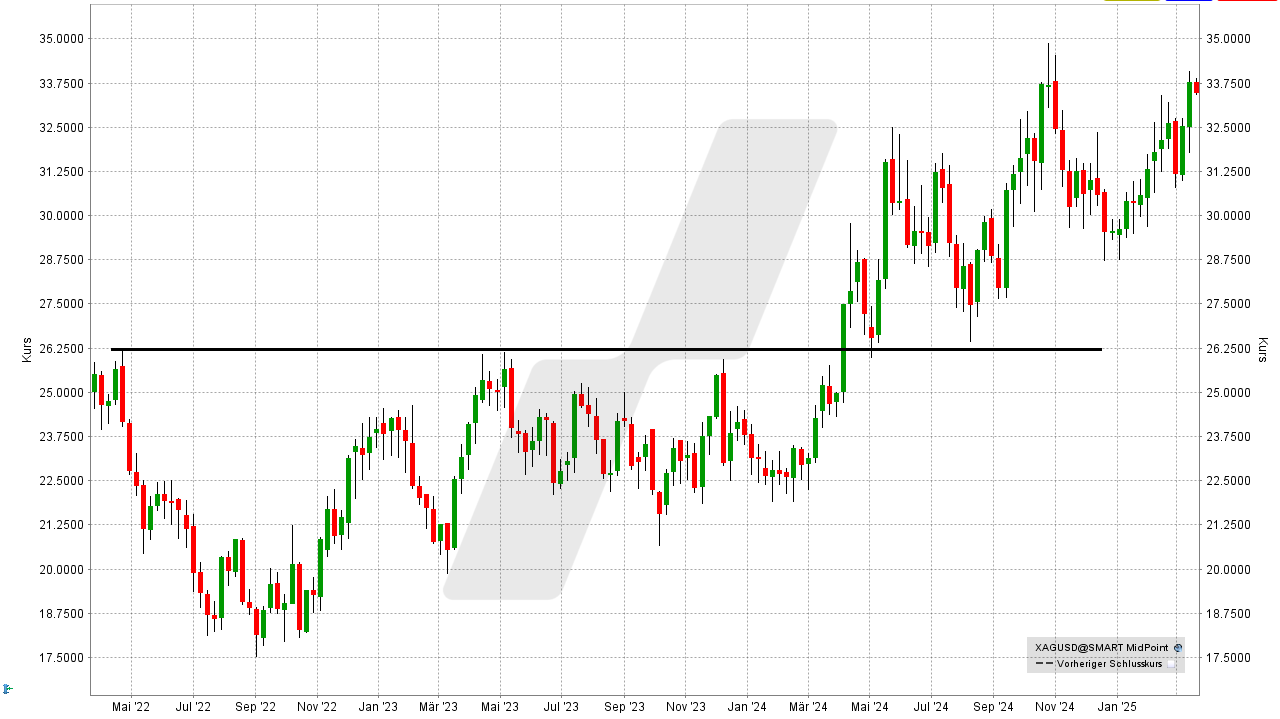

Mitte 2024 gelang es dem Silberpreis, aus einer vierjährigen Seitwärtsspanne nach oben auszubrechen und die 30-USD-Marke zu erobern. Doch seit einem kurzen Vorstoß auf ca. 36,50 USD konsolidiert das Edelmetall erneut und fiel wieder deutlich unter die 30-USD-Marke zurück. Doch mittlerweile befindet sich der Preis für das Edelmetall wieder auf dem aufsteigenden Ast. Auch deshalb, weil die Gesamtfördermenge seit 2018 tendenziell rückläufig ist, während für die Nachfrage eine steigende Tendenz prognostiziert wird. Der Silbermarkt befindet sich seit Jahren in einem Angebotsdefizit und diese Situation dürfte auch 2025 und darüber hinaus bestehen bleiben.

Im Folgenden finden Sie einen Chart, der die Entwicklung des Silberpreises in den letzten sechs Jahren mit der DAX-Performance vergleicht. Der Silberpreis konnte sowohl in USD, aber besonders in EUR gerechnet, eine Outperformance erzielen:

In diesem Artikel sehen wir uns für Sie an, wie Sie mit Silber-ETFs bzw. Silber-ETCs von einem steigenden Silberpreis profitieren könnten.

Sie suchen einen Broker, der Ihnen den Handel mit unzähligen ETFs – und somit auch Silber-ETFs bzw. Silber-ETCs – ermöglicht? Dann informieren Sie sich hier über LYNX, den ETF Broker.

In Silber investieren: Das sind die Möglichkeiten

Wer in Silber investieren möchte, der hat zahlreiche Möglichkeiten. Als Erstes kommen natürlich physische Silberbarren und Silbermünzen in den Sinn. Diese haben jedoch in Deutschland den großen Nachteil, dass sie beim Kauf im Gegensatz zu Gold der 19%igen Mehrwertsteuer unterliegen. Dieser Nachteil macht physische Silberinvestments praktisch uninteressant, denn wer möchte bei einem Investment erst einmal einen garantierten Verlust von 19 % aufholen? Zudem ist der Silberpreis pro Unze (31,1 g) mit 31,20 EUR (ca. 34,10 USD) fast um den Faktor 90 niedriger als der Goldpreis (ca. 3.025 USD oder 2.766 EUR). Dies bedeutet, dass für ein Investment über 10.000 EUR ohne Berücksichtigung der Mehrwertsteuer immerhin ca. 10 kg Silber benötigt würden …

Silber-Aktien hingegen haben den Nachteil, dass jedes Unternehmen andere Risiken aufweist. Zum einen kommt es auf die jeweiligen Produktionskosten an, die je nach Mine stark variieren können. Zum anderen befinden sich die Silberminen mitunter in politisch instabilen Ländern, sodass die sozialen und politischen Risiken mit einkalkuliert werden müssen. Für Anleger, die lediglich auf einen steigenden Silberpreis setzen wollen, gibt es bessere und einfachere Möglichkeiten. Doch auch dabei ist nicht unbedingt alles Silber, was glänzt. Bei Silber-CFDs und Silber-Zertifikaten beispielsweise muss sich der Anleger darüber im Klaren sein, dass er lediglich Forderungen gegenüber einem Emittenten erwirbt. Dies haben tausende deutsche Anleger nach der Pleite der Investmentbank Lehman Brothers während der Finanzkrise 2008 bitter erfahren müssen. Silber-Futures hingegen sollten als Termingeschäfte nur erfahrenen Profis vorbehalten bleiben. Für Privatanleger sind Silber-ETFs, also ETFs auf Silber (bzw. Silber-ETCs) am attraktivsten.

Silber-ETFs (Exchange Traded Funds) und Silber-ETCs (Exchange Traded Commodities) werden oft in denselben Topf geworfen, und tatsächlich bilden beide die Wertentwicklung von Silber in ähnlicher Weise nach und werden in gleicher Weise gehandelt. Doch trotz der Ähnlichkeiten der beiden Anlageprodukte gibt es beim Risikoaspekt einen gravierenden Unterschied. Denn während ETFs wie andere Fonds als Sondervermögen vor einer Insolvenz des Anbieters geschützt sind, ist dies bei ETCs nicht der Fall. Diese sind genau wie Silber-CFDs oder Silber-Zertifikate Schuldverschreibungen. Sollte der Emittent insolvent werden, so kann das investierte Geld ganz oder teilweise verloren gehen. Um diesen Nachteil auszugleichen und das sogenannte Emittentenrisiko zu minimieren, hinterlegen die meisten ETC-Anbieter Sicherheiten wie beispielsweise treuhänderisch verwaltete physische Silberbestände oder Garantien von renommierten Drittunternehmen. Damit kommen einige Silber-ETCs auch dem Risikoprofil von Silber-ETFs ziemlich nahe.

Was sind Silber ETFs?

Silber-ETFs sind börsengehandelte Investmentfonds, die den Silberpreis abbilden (Silber-Fonds). Dabei werden zwei unterschiedliche Ausführungen unterschieden, je nach der Art der Replikation (Nachbildung). Bei physischen Silber-ETFs kauft und verwaltet der ETF Silberbestände und lässt diese in einem speziellen Lagerhaus physisch verwalten. Diese Form der physischen Nachbildung ist mittlerweile am häufigsten zu finden, da den Anlegern das Thema Sicherheit immer wichtiger erscheint.

Bei synthetischen Silber-ETFs hingegen handelt es sich um Anlageprodukte ohne physische Hinterlegung. Die Emittenten dieser Produkte sichern sich die Rendite durch sogenannte Swap-Geschäfte. Dabei handelt es sich um Tauschgeschäfte mit Drittunternehmen, die sich beispielsweise zum Zwecke des Hedgings gegen fallende Silberpreise absichern wollen. Dies kann beispielsweise ein Silberproduzent sein, der sich auf diese Weise – ähnlich wie bei einem Termingeschäft – ein bestimmtes Preisniveau für seine zukünftige Produktion sichert. Aber auch eine Bank kann der Swap-Partner sein. Dieser erhält eine Zahlung vom ETF-Emittenten, falls der Silberpreis Verluste verzeichnet. Diese werden entsprechend von den ETF-Anteilen abgezogen. Im Gegenzug verzichtet der Swap-Partner auf Renditechancen oberhalb des fixierten Preises, sodass Gewinne den Anteilseignern des Silber-ETFs gutgeschrieben werden.

Bei Silber-ETFs mit synthetischer Nachbildung sollten Anleger beachten, dass möglicherweise ein Kontrahentenrisiko bestehen könnte. Dieses tritt ein, falls ein oder mehrere Swap-Partner ihren finanziellen Verpflichtungen gegenüber dem ETF nicht nachkommen können. Swapgeschäfte dürfen allerdings maximal 10 % des Fondsvermögens betragen, häufig sind sie auch abgesichert. Etliche ETFs beschränken das Transaktionsvolumen mit einzelnen Swap-Partnern auf einen noch niedrigeren einstelligen Prozentbetrag.

Silber-ETFs sind in Deutschland nicht handelbar: Die Alternative heißt Silber-ETC

An der deutschen Börse sind Silber-ETFs aufgrund der geltenden UCITS-Richtlinien nicht handelbar und auch Investments in ausländische Silber-ETFs sind nicht möglich. Die rechtlichen Rahmenbedingungen erlauben es hierzulande aufgrund der für börsennotierte Indexfonds vorgeschriebenen Diversifizierung nicht, ETFs mit nur einem Bestandteil aufzulegen. Dies gilt im Übrigen nicht nur für Silber, sondern auch für Gold und andere Rohstoffe. Aus diesem Grund bleibt deutschen Investoren nur die Möglichkeit, in Silber-ETCs zu investieren. Aus diesem Grund hätte unser Artikel eigentlich auch „Silber-ETCs” heißen können. Da jedoch viele Anleger beide Produkte in einen Topf werfen, erscheint es uns wichtig, diesen Irrtum aufzuklären.

Wichtig: Auf treuhänderische Verwahrung der physischen Silbervorräte achten

Wie bei ETFs wird auch bei ETCs (das „C” in ETCs steht für Commodities, zu Deutsch Rohstoffe) zwischen synthetischer und physischer Replikation unterschieden. Anleger sollten unbedingt auf eine vollständige Besicherung, am besten in physischer Form (eingelagerte Silberbestände), achten. Dabei ist es zudem wichtig, dass die physischen Silberreserven von den Haftungsrisiken des Emittenten abgeschirmt werden, indem beispielsweise eine treuhänderische Verwahrung garantiert wird. Die aktuellen Kurse von Silber-ETFs bzw. Silber-ETCs können auf Finanzportalen am einfachsten durch die Eingabe der ISIN ermittelt werden.

Kosten von Silber-ETFs bzw. Silber-ETCs

Die jährliche Gesamtkostenquote (Total Expense Ratio, kurz TER) von Silber-ETFs wie auch Silber-ETCs liegt meist zwischen 0,20 % p. a. und 0,75 % p. a. Im oberen Preisbereich liegen vor allem währungsgesicherte oder gehebelte ETCs. In den laufenden Kosten sind alle Aufwendungen wie z. B. Transaktionskosten, Versicherungsprämien, Lagerhaltungskosten und weitere Verwaltungskosten für das Finanzinstrument enthalten.

Silber-ETFs (ETCs): Chancen und Risiken

Im Folgenden stellen wir einige Chancen sowie Risiken von Silber-ETFs bzw. Silber-ETCs vor, um Ihnen einen besseren Überblick zu bieten.

Chancen und Vorteile von Silber-ETFs bzw. Silber-ETCs

Silber-ETFs (bzw. -ETCs) bieten die Möglichkeit, mit überschaubaren laufenden Kosten in Silber zu investieren, ohne sich Gedanken über die Aufbewahrung zu machen.

Im Gegensatz zu physischen Investments in Silberbarren oder -münzen oder Tafelsilber wird bei Anlageprodukten wie ETFs und ETCs keine Mehrwertsteuer fällig.

Wie bei allen ETFs fällt auch bei Silber-ETFs und -ETCs weder ein Ausgabeaufschlag noch eine Rückgabegebühr an.

Anleger könnten an der Wertentwicklung von Silber direkt partizipieren und tragen nicht wie beispielsweise bei Silberminen aktienspezifische Unternehmensrisiken.

Silber-ETFs bzw. Silber-ETCs könnten als Sachwert-Investments einen gewissen Inflations- und Krisenschutz bieten, ähnlich wie Gold.

Anleger könnten mit Silber-ETFs bzw. Silber-ETCs ihr Depot diversifizieren.

Die Börsennotierung und sogenannte “Designated Sponsors” ermöglichen einen liquiden Börsenhandel mit fairen Preis-Spreads (Geld-Briefspanne), sodass Silber-ETCs börsentäglich flexibel und zu überschaubaren Konditionen gehandelt werden könnten.

Risiken und Nachteile von Silber ETFs (ETCs)

Vor allem bei nicht oder nur unzureichend besicherten Silber-ETCs besteht ein Emittentenrisiko, das bei einer Insolvenz des Anbieters zu einem Teil- oder Totalverlust führen kann.

Auch dann, wenn der Silber-ETC physisch besichert ist, sind die Anleger nicht Eigentümer des Edelmetalls, sondern weiterhin Gläubiger. Dabei steht das hinterlegte Silber den ETC-Anlegern oft nicht vorrangig zu. Sofern also das Edelmetall nicht treuhänderisch von anderen Forderungen abgeschirmt ist, werden bei einer Pleite alle Gläubiger des Anbieters gleich behandelt, also neben den Anlegern beispielsweise auch Lieferanten und Kreditgeber.

Bei einer synthetischen Replizierung kann es in gewissem Umfang zu Kontrahentenrisiken kommen, falls Swap-Partner ihren Zahlungsverpflichtungen nicht nachkommen können.

Wie bei allen börsengehandelten Finanzinstrumenten gibt es auch bei Silber-ETFs und Silber-ETCs das Risiko von Marktschwankungen. Da der Silberpreis meist sehr volatil ist, können bei ungünstiger Preisentwicklung mitunter hohe Verluste entstehen.

Es kann sein, dass der Inflations- und Krisenschutz von Silber nicht zum Tragen kommt und statt erwarteten Gewinnen Verluste anfallen.

Bei Silber-ETFs und Silber-ETCs, die in USD notiert sind, besteht ein Währungsrisiko, das heißt, bei einer Schwäche des USD zum EUR entstehen Wechselkursverluste.

Je nach Marktlage kann es an der Börse zu Ab- oder Aufschlägen zu dem vom Emittenten täglich veröffentlichten inneren Wert (Net Asset Value, kurz NAV) kommen.

Silber ETCs

| Silber-ETC | ISIN | Replikationsmethode | jährl. Kosten | Basiswährung | Fondsvolumen | Basisinformationsblatt |

|---|---|---|---|---|---|---|

| Xtrackers IE Physical Silver ETC | DE000A2T0VS9 | physisch | 0,20 % | USD | 138 Mio. USD | Informationen zum Produkt |

| Invesco Physical Silver ETC | IE00B43VDT70 | physisch | 0,19 % | USD | 287 Mio. USD | Informationen zum Produkt |

| WisdomTree Physical Silver ETC | JE00B1VS3333 | physisch | 0,49 % | USD | 1,39 Mrd. USD | Informationen zum Produkt |

| iShares Physical Silver ETC | IE00B4NCWG09 | physisch | 0,20 % | USD | 1,023 Mrd. USD | Informationen zum Produkt |

| Xtrackers Physical Silver ETC (EUR) | DE000A1E0HS6 | physisch | 0,40 % | EUR | 265 Mio. EUR | Informationen zum Produkt |

Wir empfehlen unbedingt, bei einem Investment in ETCs in physisch replizierende ETCs zu investieren, weshalb unsere Liste auch nur Silber-ETCs mit hinterlegten Silberbeständen umfasst.

Der mit Abstand größte in Deutschland handelbare Silber-ETC ist der WisdomTree Physical Silver ETC (ISIN: JE00B1VS3333), der auf ein Fondsvolumen von 1,9 Mrd. EUR kommt – trotz vergleichsweise hoher laufender Kosten von 0,49 % p. a. Dafür glänzt der ETC in puncto Sicherheit: Die Silberbestände des ETCs werden von der renommierten HSBC Bank verwahrt, die nur Metall annimmt, das den hohen Standards der Londoner Rohstoffbörse entspricht.

Wer sich bei seinem Silberinvestment zusätzlich gegen Währungsrisiken absichern möchte, für den ist der aktuell 157 Mio. EUR schwere Xtrackers Physical Silver ETC (ISIN: DE000A2T0VS9) die erste Wahl. Mit einer Gesamtkostenquote von 0,2 % p. a. liegt das Finanzinstrument preislich im attraktivsten Bereich. Neben der physischen Lagerung der Silberbarren bei einem Treuhänder sind auch Währungsrisiken zum EUR abgesichert.

Wer nicht in Silber-ETCs investieren möchte, der könnte in Silberminen-Aktien investieren. Da der Silberpreis wie ein Hebel auf die Gewinne der Silberminen-Werte wirkt, schwanken Silber-Aktien meist noch heftiger als der Silberpreis selbst. Große Silberproduzenten sind beispielsweise Pan American Silver, Hecla Mining, Wheaton Precious Metals oder Fresnillo. Wenn Sie sich für Silber-Aktien interessieren, empfehlen wir Ihnen unseren Artikel Silber-Aktien. Alternativ gibt es auch die Möglichkeit, in einen Silberaktien-ETF zu investieren. Der mit 220 Mio. EUR relativ kleine Global X Silver Miners UCITS ETF (ISIN: IE000UL6CLP7) hält Aktien von aussichtsreichen Silberproduzenten. Darunter befinden sich beispielsweise auch die oben genannten Silberaktien.

Weitere Informationen zu dem Produkt finden Sie hier: Global X Silver Miners UCITS ETF

Fazit: Etliche Silber-ETCs sind eine gute Alternative zu Silber-ETFs

In Silber zu investieren, könnte eine gute Idee sein. Denn das Edelmetall gilt mehr und mehr als „grünes Metall” und Experten erwarten langfristig enorme Nachfragesteigerungen. Laut Bloomberg werden für 1 GW an Solarstrom-Kapazität rund 12 Tonnen Silber benötigt. Laut den Rohstoffexperten von Sprott sollen mittlerweile bereits 14 % der globalen Silbernachfrage für Solaranlagen verwendet werden – mit steigender Tendenz. Bis zum Jahr 2030 sollen PV-Module bereits an die 20 % der weltweiten Silbernachfrage (273 Mio. Unzen) ausmachen. Doch auch in Elektroautos und neuen Stromspeichertechnologien kommt Silber immer stärker zum Einsatz.

Aufgrund der Tatsache, dass im Euro-Raum nur diversifizierte ETFs angeboten werden können, scheiden “echte” Silber-ETFs als Anlageform für deutsche Anleger aus. Die Alternative heißt Silber-ETCs. Hier gilt es allerdings genau hinzuschauen, denn die investierten Anlegergelder sind kein Sondervermögen, wie bei ETFs. Um diesen Nachteil auszugleichen, bieten die meisten großen Emittenten inzwischen Silber-ETCs an, deren Risikoprofil Silber-ETFs sehr nahekommt. Dazu ist neben einer physischen Nachbildung auch die treuhänderische Verwaltung der Silberbestände notwendig. Denn ansonsten wären die Anleger im Insolvenzfall mit allen anderen Gläubigern des Anbieters gleichgestellt. Einen weiten Bogen sollten Anleger um Silber-ETCs mit synthetischer Nachbildung machen. Dort gibt es oft neben dem möglichen Emittentenrisiko auch Kontrahentenrisiken, beispielsweise wenn Transaktionspartner des ETC-Anbieters zahlungsunfähig werden. Alles in allem sind ausgewählte Silber-ETCs eine sehr gute Alternative zu Silber-ETFs.

FAQs

Silber kann als Investment, beispielsweise zur Diversifizierung oder als langfristiger Inflationsschutz, durchaus sinnvoll sein. Als Alternative zu Gold ist das Edelmetall Silber bei Anlegern sehr beliebt. Die Schwankungen fallen bei Silber allerdings deutlich höher aus als bei Gold.

Silber-ETFs dürfen in Deutschland aufgrund der rechtlichen Rahmenbedingungen nicht angeboten werden. Als Alternative bieten sich Silber-ETCs an. Um die Risiken möglichst gering zu halten, sollte der ETC jedoch in physisches Silber investieren und dieses treuhänderisch für die Anleger verwalten lassen.

Für private Investoren gibt es zahlreiche Möglichkeiten, in Silber zu investieren. Physische Silberbarren und Silbermünzen sind in Deutschland jedoch aufgrund der Mehrwertsteuer von 19 % eher uninteressant. Bei indirekten Silberinvestments wie Silberaktien und Silberaktien-ETFs kommen unternehmensspezifische Risiken hinzu. Silber-CFDs und Silber(long)-Zertifikate weisen meist ein relativ hohes Emittentenrisiko auf, sodass aus unserer Sicht die attraktivste Möglichkeit, direkt in Silber zu investieren, physisch besicherte Silber-ETCs sind.

Ein reiner ETF auf Silber ist deutschen Anlegern aufgrund der UCITS-Richtlinien nicht zugänglich. Anlegern stehen entweder Silberaktien-ETFs wie der Global X Silver Miners UCITS ETF oder aber Silber-ETCs zur Verfügung. Letztere sollten aus Risikoaspekten physisch besichert und gegen Forderungen anderer Gläubiger abgeschirmt sein. Die vorgestellten Silber-ETFs sind nach Risikoaspekten ähnlich aufgestellt. Aus unserer Liste küren wir, aufgrund der Währungssicherung, den Xtrackers Physical Silver ETC (EUR) zum aus unserer Sicht interessantesten Silber-ETC.

Wenn ein Silber-ETF oder Silber-ETC physisch hinterlegt ist, dann bedeutet dies, dass der Anbieter mit dem Geld der Anleger physisches Silber in Form von Barren erwirbt und diese in speziellen Sicherheitstresoren lagern lässt. Durch eine treuhänderische Verwaltung der Silberbestände können die Forderungen der Anleger im Falle einer Insolvenz des Emittenten von den übrigen Forderungen gegen den Anbieter abgetrennt werden.

Anleger, die Währungsrisiken vermeiden möchten, könnten währungsgesicherte Silber-ETCs kaufen, wie beispielsweise den oben genannten Xtrackers Physical Silver ETC (EUR). Auf diese Weise wird die Preisentwicklung von Silber um die Wechselkursschwankungen bereinigt.

Der mit Abstand größte Silber-ETF ist der mehr als 10 Mrd. USD schwere iShares Silver Trust. In diesen können deutsche Anleger allerdings aufgrund der europäischen Gesetzeslage nicht investieren. Der größte für deutsche Anleger investierbare Silber-ETC ist der oben beschriebene WisdomTree Physical Silver ETC mit einem aktuellen Fondsvolumen von ca. 1,39 Mrd. EUR (Stand 14. Januar 2025).

Sie möchten an der Börse in Silber-ETCs investieren?

Als ETF-Broker bieten wir Ihnen den Börsenhandel von ETFs, ETCs und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads.

Über LYNX können Sie auch mit anderen Wertpapierklassen in Silber investieren. Handeln Sie beispielsweise Futures oder Aktien von silberproduzierenden Unternehmen.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot über den Online-Broker LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u. v. m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Quellen:

Silver Institute: Global Industrial Demand on Track for a New Record High in 2024 (18.03.2025); https://silverinstitute.org/global-industrial-demand-on-track-for-a-new-record-high-in-2024/ Silver Institute: World Silver Survey 2025 (18.03.2025); https://silverinstitute.opt-wp.cloud.bosslogics.com/wp-content/uploads/2024/07/World-Silver-Survey-2024.pdf Sprott.com: Silver Demand Grows as Solar Leads Renewables (18.03.2025); https://sprott.com/insights/sprott-energy-transition-materials-monthly-silver-demand-grows-as-solar-leads-renewables/

Weitere interessante Artikel:

Sie möchten vom Weltaktienindex MSCI World Index profitieren?

MSCI World-ETFs nach Kosten und Wertentwicklung: MSCI World ETF – ETFs auf den Weltindex

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren, aber wir könnten Analysen für dieselbe Aktie veröffentlichen.