|

Lassen Sie sich den Artikel vorlesen:

|

Anleger können mit dem Amundi MSCO World Information Technology UCITS ETF in über 150 internationale Wertpapiere des IT-Sektors gleichzeitig investieren.

Informationen zum Referenzindex – MSCI Daily TR World Net Information Technology USD

Der dem ETF zugrundeliegende Referenzindex ist der MSCI Daily TR World Net Information Technology USD (Bloomberg-Ticker: NDWUIT), der vom Indexanbieter MSCI veröffentlicht und berechnet wird.

Der Referenzindex ist ein streubesitz- und marktkapitalisierungsgewichtender Index und bündelt die großen und mittelgroßen Wertpapiere (Large Caps und Mid Caps) von Informationstechnologieunternehmen aus bis zu 23 entwickelten Märkten weltweit. Alle Wertpapiere sind gemäß den globalen Standards der Industrieklassifikation (GICS – Global Industry Classification Standard) dem Sektor Informationstechnologie zuzuordnen.

Der Index wurde am 15. September 1999 erstmals veröffentlicht und wird in US-Dollar berechnet. Zum Zeitpunkt der Analyse bestand der Index aus 156 Einzeltiteln. Mit dem Stand des MSCI Index-Factsheets vom 29. Dezember 2023 kam der Index auf eine Gesamtmarktkapitalisierung in Höhe von rund 13,860 Billionen US-Dollar. (Daten gemäß MSCI -Index-Factsheet vom 29. Dezember 2023)

Top-Positionen des Referenzindex

Der Referenzindex besteht gegenwärtig aus 156 Einzelpositionen.

Die Top 10 sind hier mit 21,34 Prozent Apple, mit 19,55 Prozent Microsoft, mit 9,13 Prozent Nvidia, mit 3,51 Prozent Broadcom, mit 2,15 Prozent ASML Holding, mit 1,94 Prozent Adobe, mit 1,84 Prozent Salesforce.com, mit 1,69 Prozent Advances Micro Devices (AMD), mit 1,59 Prozent Accenture und mit 1,53 Prozent Cisco Systems.

Diese Top10 weisen bereits eine Gewichtung von 64,27 Prozent auf. In diesem Fall kann man nicht gerade von einer ausreichend hohen Diversifikation sprechen, doch der Index besteht immerhin noch aus 146 weiteren Positionen. (Daten in Bezug auf den Index gemäß Amundi vom 05. Januar 2024)

Länder-, Sektoren- und Währungsallokation des Referenzindex

In Bezug auf die Länder- und Währungsallokation liegt der Anteil der USA bei 88,71 Prozent, der Anteil Japans bei 3,92 Prozent, der der Niederlande bei 2,40 Prozent, der Deutschlands bei 1,63 Prozent, der Kanadas bei 1,35 Prozent, der Frankreichs bei 0,70 Prozent, der Israels bei 0,35 Prozent, der Schwedens bei 0,31 Prozent, der Großbritanniens bei 0,19 Prozent und der der Schweiz bei 0,16 Prozent. Finnland und Australien vereinen jeweils 0,14 Prozent auf sich.

In Bezug auf die Sektorallokation sind die Wertpapiere zu 100,00 Prozent dem Sektor Informationstechnologie zuzuordnen.

Entsprechend der Ländergewichtung dominiert auch in Bezug auf die Währungsallokation der US-Dollar und zwar mit 88,97 Prozent. Auf den weiteren Plätzen finden sich mit 4,87 Prozent der Euro, mit 3,92 Prozent der japanische Yen, mit 1,35 Prozent der kanadische Dollar, mit 0,31 Prozent die schwedische Krone, mit 0,19 Prozent das britische Pfund, mit 0,16 Prozent der Schweizer Franken, mit 0,14 Prozent der australische Dollar und mit 0,09 Prozent der israelische Schekel. (Daten in Bezug auf den ETF gemäß Amundi vom 05. Januar 2024)

Top-Positionen des ETFs

Aufgrund der synthetischen, swap-basierten Abbildungsmethode weist der ETF im direkten Vergleich zum Referenzindex eine erheblich abweichende Portfoliostruktur auf. Die Swap-Gegenpartei ist die französische Großbank Société Générale.

Der ETF besteht im Vergleich zur Zusammensetzung des Referenzindex aus 76 Einzelpositionen und einer Cash-Position. Die größten Positionen sind mit 9,19 Prozent Nvidia, mit 8,75 Prozent Apple, mit 5,75 Prozent Bank of America, mit 5,72 Prozent UnitedHealth Group, mit 4,80 Prozent Cigna, mit 4,61 Prozent Microsoft, mit 3,94 Prozent Analog Devices, mit 3,66 Prozent Amazon.com, mit 3,24 Prozent Johnson & Johnson und mit 2,55 Prozent Broadcom.

Diese Top10 weisen eine Gewichtung von 52,21 Prozent auf. (Daten in Bezug auf den ETF gemäß Amundi vom 05. Januar 2024)

Länder-, Sektoren- und Währungsallokation des ETFs

Aufgrund der unterschiedlichen Portfoliozusammensetzung sind auch Differenzen in Bezug auf die Länder-, Sektoren- und Währungsallokation festzustellen. Amundi stellt keine Grafik und keine Angaben für die Länder-, Währungs- und Sektorallokation des ETF-Portfolios bereit.

Allein 71 Wertpapiere sind den USA und damit dem US-Dollarraum zuzuordnen, sowie 5 dem Euroraum. Die USA und damit der US-Dollar dominieren damit das Portfolio klar. (Daten in Bezug auf den ETF gemäß Amundi-Information zur Fondszusammensetzung vom 05. Januar 2024)

Amundi MSCI World Information Technology ETF im Detail

Der ETF kann zum Beispiel über die Gettex in Euro erworben werden. Die jährliche Pauschalgebühr beträgt 0,30 Prozent und die Ertragsverwendung des Fonds ist thesaurierend. Die Fonds- und die Handelswährung ist der Euro.

Der ETF nutzt die swap-basierte, synthetische Replikationsmethode und erwirbt die Wertpapiere somit nicht direkt. Der ETF wurde am 16. August 2010 aufgelegt und wies mit dem Stichtag des 08. Januar 2024 ein Fondsvermögen in Höhe von 1,431 Milliarden Euro auf. (Quelle: Amundi vom 09. Januar 2024)

Performance mit unglaublichen Renditen auf Sicht der letzten Jahre

Auf Sicht der letzten zehn Jahre legte der Referenzindex um satte 544,63 Prozent und der ETF um 521,68 Prozent zu. Auf Sicht eins Jahres konnte der Index immerhin 43,94 Prozent und der ETF um 43,39 Prozent zulegen.

Der Tracking-Error ist auf Sicht von 1, 3, 5 und 10 Jahren größtenteils mit Transaktionskosten und vor allem Währungsschwankungen zu erklären. (Performancedaten in Bezug auf den Referenzindex und der ETF gemäß Amundi mit dem Stand des 05. Januar 2024)

Expertenmeinung – US-Technologieriesen dominieren global den gesamten IT-Sektor

Die US-Technologieriesen, vor allem die Magnificent Seven (die glorreichen Sieben) Alphabet, Amazon.com, Apple, Microsoft, Meta Platforms, Nvidia und Tesla bewegen die Technologiebörse NASDAQ allein bereits sehr stark und stehen für ein gewaltiges Volumen und enorme Liquidität. Tesla einmal ausgeklammert stehen die sechs IT-Titel allein für mehrere Billionen US-Dollar an Marktkapitalisierung.

Bezogen auf den hier vom ETF herangezogenen Referenzindex dominieren nicht nur diese sechs US-IT-Giganten, sondern alle im Index gebündelten US-IT-Titel überhaupt. Dies zeigt ja die Gewichtung der USA mit beinahe 89 Prozent. Aus diesem Grund darf man beinahe von einem US-Index mit internationaler, kaum relevanter Beimischung sprechen. Unweigerlich wird der gesamte Markt folglich auch durch die US-Geldpolitik mit bewegt.

Könnte die Geldpolitik der US-Notenbank Federal Reserve (Fed) den Technologietiteln also noch zusätzlichen Auftrieb geben? Nun, die Einpreisung von einer Reihe von Zinssenkungen auf Sicht der nächsten 6 bis 12 Monate dürfte bereits mit der Rally im November und Dezember mehr als ausreichend stattgefunden haben. Zieht man beispielsweise das CME FedWatch Tool der US-Terminbörse CME als Informationsquelle heran, dürfte es im Rahmen der nächsten US-Notenbanksitzung am 31. Januar 2024 mit einer über 95prozentigen Wahrscheinlichkeit bei einer unveränderten Zinslage von 5,25 bis 5,50 Prozent bleiben.

Bis zum Ende des Jahres 2024 wird allerdings ein Zinssenkungspotenzial von etwa 100 bis 125 Basispunkten eingepreist. Führende US-Notenbankpolitiker haben es aufgrund der aktuell noch mehr als robusten US-Arbeitsmarktdaten noch gar nicht so eilig mit den Zinssenkungen zu beginnen. Zum Teil sprachen sich zuletzt Fed-Mitglieder auch für weniger Zinssenkungen aus und warfen einen halben Prozentpunkt in diesem Jahr in den Raum.

Alles in allem wird dies den US-Technologietiteln auf absehbare Zeit wohl eher nicht das Wasser abgraben. Die Gefahr für die US-Technologiekonzerne dürfte insbesondere aufgrund geopolitisch sich verändernder Rahmenbedingungen von Bedeutung sein, insbesondere auch in Bezug auf China.

Die großen Technologiethemen wie Augmented Reality, Blockchain, Cybersicherheit, Digitalisierung, Halbleitertechnik, Internet der Dinge (Internet 4.0), Künstliche Intelligenz, Kryptowährungen, Metaverse, Virtual Reality und so viele Dinge mehr werden von den großen US-Technologiekonzernen maßgeblich und dies mehrheitlich global angeschoben. Die US-Technologietitel sind letztlich die Mover.

An der Allmacht des US-Technologiesektors führt aber auch in der Welt der Investments kein Weg vorbei. Will man von all den hier genannten Themen an der Börse profitieren, so muss man den gesamten globalen IT-Sektor mit ETFs wie dem hier vorgestellten einfangen. Wem die letzten Monate zu gut liefen, der wartet eben die nächste größere Korrektur ab. Wer scheibchenweise investieren will, investiert monatlich und hofft auf einen sich positiv entwickelnden Cost-Average-Effekt.

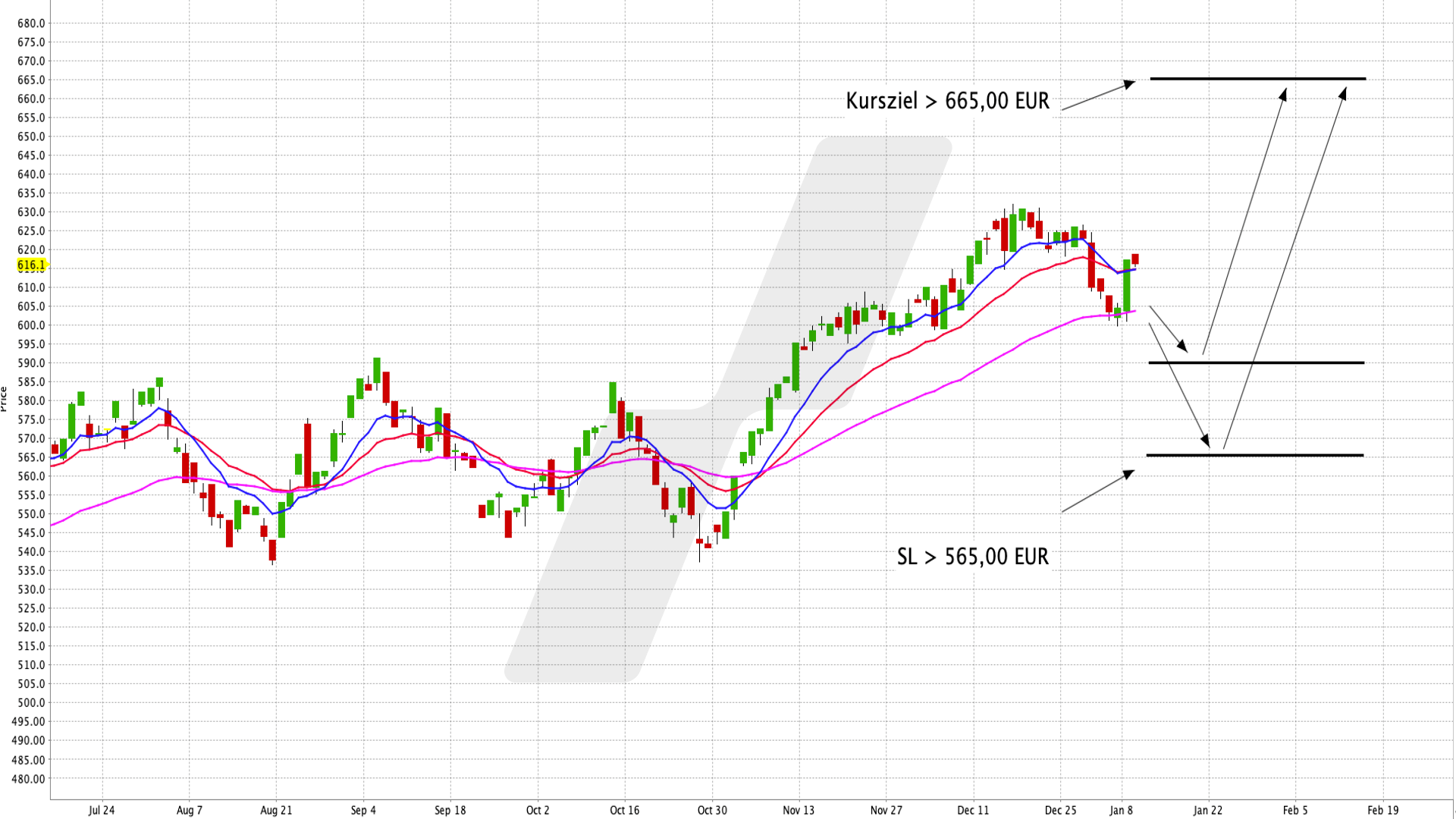

Mögliches Setup

Eine vorerst abwartende Haltung wäre einzunehmen bis es zu einer weiteren Konsolidierung kommt, um dann eine Neupositionierung einzugehen. Ein Kauf wäre bei 590,00 Euro möglich und ein erstes Ziel könnte bei 665,00 Euro liegen. Die Position könnte zum Beispiel mit einem Stoploss von 565,00 Euro abgesichert werden. Das Chance-Risiko-Verhältnis liegt bei diesem Setup bei 3.00.

Informationen zum / zu den auf dieser Seite genannten Produkt(en) finden Sie hier: Amundi MSCI World Information Technology UCITS ETF EUR Acc

Quelle:

https://www.cmegroup.com/markets/interest-rates/cme-fedwatch-tool.html

LYNX bietet Ihnen als ETF-Broker selbstverständlich den Handel des vorgestellten ETFs an. Über den Online-Broker LYNX profitieren Sie als Daytrader, Anleger oder Investor von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.