|

Lassen Sie sich den Artikel vorlesen:

|

Der hier präsentierte ETF „KraneShares MSCI China A Share UCITS ETF “ bietet dem Anleger die Möglichkeit, sich einen einfachen, transparenten, kostengünstigen und direkten Zugang zu einer Fülle chinesischer Wertpapiere, die an den festlandchinesischen Börsen in Shanghai und Shenzhen gehandelt werden, in sein Depot zu buchen. Der ETF verfolgt dabei das Anlageziel, den Referenzindex „MSCI China A Index“ so detailgetreu wie möglich nachzubilden.

Informationen zum Referenzindex MSCI China A Index (USD)

Der Referenzindex „MSCI China A Index“ ist ein in US-Dollar berechneter Index. Dieser Index besteht aus Large- und MidCap-Aktien aus Festlandchina, die an den Börsen in Shanghai und Shenzhen gehandelt werden. Um die Liquidität und Handelbarkeit dauerhaft gewährleisten zu können, werden nur die durch „Stock Connect“ handelbaren Aktien in den Index aufgenommen. Der Index wurde speziell für internationale Investoren entwickelt. Die Berechnung des Index bezieht sich auf die jeweiligen Listings der China A-Aktien, die wiederum via „Stock Connect“ in chinesischen Offshore-Renminbi (CNH) gehandelt werden. Der Referenzindex wurde am 01. März 2018 lanciert, besteht aus 465 Einzelwerten, die eine Gesamtmarktkapitalisierung in Höhe von 1,244 Billionen US-Dollar erreichen (Zum Vergleich: Mit dem Schlusskurs des 13. Januar 2020 an der NASDAQ erreicht das Technologieunternehmen Apple einen Börsenwert von 1,41 Billionen US-Dollar) und wird quartalsweise im Februar, Mai, August und November auf seine Zusammensetzung hin überprüft. (Daten gemäß MSCI vom 31. Dezember 2019)

ETF-Portfolio mit hoher Streuung

Der ETF erwirbt die Wertpapiere direkt (vollständig physische Replikationsmethode). Aus diesem Grund besteht zwischen dem ETF-Portfolio und der Zusammensetzung des Referenzindex keine sehr hohe Abweichung. Die größten Positionen des ETFs sind mit 5,21 Prozent „Kweichow Moutai“, mit 3,18 Prozent „Ping An Insurance“, mit 2,66 Prozent „China Merchants Bank“, mit 1,80 Prozent „Wuliangye Yibin“ mit 1,41 Prozent „Industrial Bank“, mit 1,38 Prozent „China Yangtze Power“, mit 1,35 Prozent „Jiangsu Hengrui Medicine“, mit 1,25 Prozent „Shanghai Pudong Development Bank“, mit 1,20 Prozent „China Vanke“ und mit 1,08 Prozent „Industrial and Commercial Bank of China“. Diese Top-10 weisen lediglich eine Gesamtgewichtung von 20,52 Prozent auf. Im Vergleich zu den Top-10-Positionen des US-Leitindex S&P 500, die etwas über 23 Prozent der Gesamtgewichtung auf die Waage bringen, ist hier von keinem Klumpenrisiko auszugehen. Folglich ist eine recht breite Diversifikation zu konstatieren. (Daten gemäß KraneShares vom 31. Dezember 2019)

Sektoren- Währungs- und Länderallokation

Die wichtigsten Sektoren sind mit 27,4 Prozent „Finanzen“, mit 14,5 Prozent „Basiskonsumgüter“, mit 12,2 Prozent „Industrie“ und mit 11,4 Prozent „Informationstechnologie“. Da der ETF nur in chinesische Aktien der Volksrepublik China über die Börsenplätze in Shanghai und Shenzhen investiert, liegt der Währungs- und Länderanteil Chinas bis auf den Anteil der Cash-Bestände im Portfolio bei nahezu 100 Prozent. (Daten gemäß KraneShares und Factsheet von MSCI jeweils vom 31. Dezember 2019)

KraneShares MSCI China A Share UCITS ETF im Detail

Der ETF kann über den Handelsplatz „LSE“ (London Stock Exchange) in US-Dollar erworben werden. Die jährliche Pauschalgebühr beträgt 0,40 Prozent und die Ertragsverwendung des Fonds ist thesaurierend. Die Fondswährung ist der US-Dollar und die Handelswährung ist der Euro. Der ETF nutzt die vollständige physische Replikationsmethode und erwirbt die Aktien demnach direkt. Aus diesem Grund besteht für Anleger des Euroraums bei einer Investition neben dem allgemeinen Kursrisiko auch ein Währungsrisiko. Der ETF wurde am 26. Juni 2019 aufgelegt und hat mit dem Stichtag des 31. Dezember 2019 ein Anteilsklassenvermögen in Höhe von 130,97 Mio. US-Dollar.

Nach dem Einbruch im Jahr 2018 kam das fulminante Comeback im Jahr 2019

Da der ETF von KraneShares erst im Juni 2019 aufgelegt wurde, ist noch kein Performancevergleich möglich und obendrein auch nicht zielführend. Dennoch kann man anhand des Factsheets des hier thematisierten ETFs zumindest anhand der ersten Monate seit der Einführung des Produkts erkennen, dass sich der Tracking-Error in Grenzen hält. Seit der Einführung des ETFs lag dessen Performance bis zum Jahresende 2019 bei 8,04 Prozent und die des Referenzindex bei 8,63 Prozent. Aufgrund der 0,40 Prozent TER-Quote hielt sich die Abweichung somit begrenzt. Diese Abweichung ging wohl hauptsächlich auf das Konto von weiteren Gebühren, sowie Transaktionskosten. Der Referenzindex fiel im Zuge der Handelskonfliktproblematik im Jahr 2018 um 30,16 Prozent, konnte diese Negativperformance in 2019 mit einem Plus von 36,40 Prozent aber wieder wettmachen – folglich ein starkes Comeback. (Performancedaten in Bezug auf den ETF und den Referenzindex gemäß KraneShares- und MSCI-Factsheets jeweils mit dem Stand des 31. Dezember 2019)

Expertenmeinung – schrittweise Erhöhung des MSCI-Aufnahmefaktors setzt zusätzliche Anreize

MSCI kündigte am 28. Februar 2019 eine Ausweitung des Aufnahmefaktors für chinesische A-Aktien von 5 Prozent auf 20 Prozent an.

2020 könnte also nochmals ein Jahr des Aufbruchs für chinesische Aktien – vielmehr in Shanghai und Shenzhen gehandelte A-Aktien sein. Der Indexanbieter MSCI hatte den Aufnahmefaktor für chinesische A-Aktien in seine Indizes bereits schrittweise im Jahr 2018 und 2019 erhöht und wird dies plangemäß auch 2020 tun. Mit der Lancierung der Inkludierung chinesischer A-Aktien begann MSCI im Jahr 2018. So betrug der Anteil dieser chinesischen Wertpapiere im bekannten Leitindex „MSCI Emerging Markets Index“ im September 2018 bereits 5 Prozent. Ohnehin sind chinesische Aktien in globalen Indizes, wie zum Beispiel dem „MSCI All Country World Index“ ungemein unterrepräsentiert, denn sie wiesen mit dem Stand des 31. Dezember 2019 im Gegensatz zu den USA mit einem Anteil von 55,59 Prozent nur eine Gewichtung von 4,19 Prozent auf.

Wenn die chinesischen A-Aktien nach den neuen MSCI-Bedingungen voll eingebunden sind, läge deren Anteil im Falle des „MSCI Emerging Markets Index“ bei 17,4 Prozent. Wer hier demnach bereits investiert ist oder noch auf den fahrenden Zug aufspringt, könnte somit von der Umsetzung der neuen Aufnahmeordnung profitieren, denn auch in 2020 wird sich der Anteil internationaler, institutioneller Anlagevermögen in chinesischen A-Aktien mit diesen neuen Aufnahmekriterien sukzessive erhöhen. Ungeachtet dessen scheint es ohnehin kein besonders fragwürdiges Unterfangen zu sein, zu einem gewissen Anteil auch in chinesische A-Aktien zu investieren, denn dieser Markt ist einfach zu groß und bedeutsam, um ihn dauerhaft zu ignorieren. Mit der weiteren Öffnung des chinesischen Kapitalmarktes in den nächsten Jahren könnte die Bedeutung chinesischer A-Aktien obendrein zunehmen und bei institutionellen Investoren zu einer höheren Investitionsquote beitragen. Ein weiterer Pluspunkt für chinesische A-Aktien könnte deren recht niedrige Korrelation mit anderen weltweit bekannten Aktienmärkten sein. Dies liegt vor allem an der Tatsache, dass diese festlandchinesischen Konzerne mehrheitlich bis ausschließlich im chinesischen Markt tätig sind.

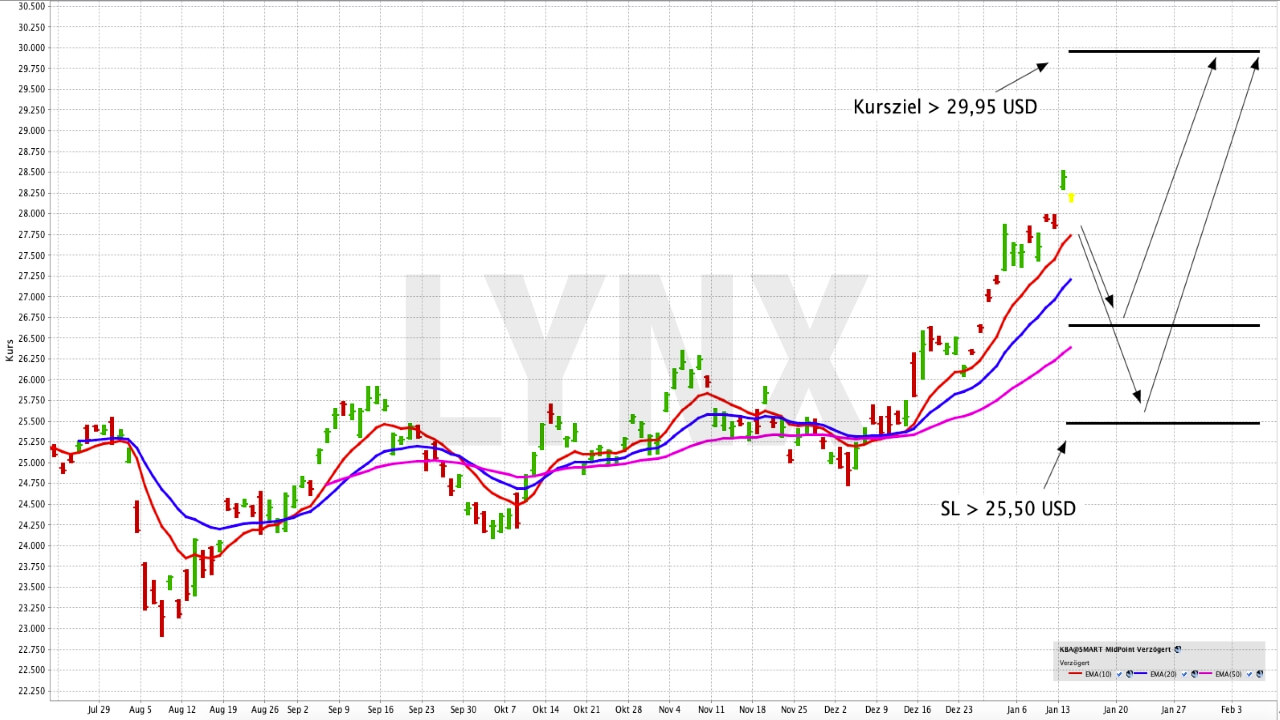

Mögliches Setup

Nach einem eins- bis zweitägigen Kursverlust, könnte eine Transaktion zu lancieren sein. So könnte ein Kauf bei 26,65 USD erfolgen, der das Ziel bei 29,95 USD hätte. Die Position sollte zum Beispiel mit einem Stoploss abgesichert werden, der hier bei 25,50 USD zu ziehen wäre. Das Chance-Risiko-Verhältnis (CRV) liegt bei diesem Setup bei 2.87. (Das Setup soll beispielhaft sein. Aufgrund der aktuell sehr volatilen Marktsituation könnte mitunter ein Positionsaufbau zielführender sein)

Näheres zum Emittent KraneShares: Der Emittent KraneShares ETFs bietet vor allem Investmentprodukte, die speziell auf den chinesischen Aktienmarkt zugeschnitten sind. Der Investment Manager der KraneShares ETFs ist die Krane Funds Advisors LLC, die ihren Sitz an der Park Avenue in New York in den USA hat. Die Krane Funds Advisors LLC ist mehrheitlich im Besitz der China International Capital Corporation (CICC). Die CICC ist ein führendes, an der Börse gehandeltes chinesisches Finanzdienstleistungsunternehmen und spezialisiert auf Research, Asset Management, Investment Banking, Private Equity und Wealth Management. Die CICC wurde 1995 als erste Sino-US-Joint-Venture-Investmentbank von Morgan Stanley und der China Construction Bank als größte Anteilseigner gegründet. Heute gehört die CICC mehrheitlich zur China Investment Corporation (CIC), dem zweitgrößten chinesischen Staatsfonds mit über 900 Milliarden US-Dollar Anlagevolumen.

Näheres zum Indexanbieter MSCI: Das Unternehmen MSCI entwickelte und lizensierte bereits im Jahr 1969 das erste Indexprodukt des Hauses. Die Abkürzung MSCI setzte sich aus den alleinigen Eigentümern Morgan Stanley und Capital International zusammen, die im Jahr 2007 beim Börsengang auch die einzigen Großaktionäre waren. Morgan Stanley trennte sich dann vollständig von MSCI. Im Mai 2009 wurde das Unternehmen dann vollkommen eigenständig. Über die Jahre akquirierte MSCI eine Reihe von Firmen, wie zum Beispiel Barra, RiskMetrics Group, Measrisk, IPD und InvestorForce. MSCI gibt eine Reihe von weltbekannten Aktienindizes heraus. Der wohl marktbreiteste und bekannteste ist der MSCI World Index, der in der Investmentbranche auch als internationale Benchmark herangezogen wird. Der MSCI World Index wird genutzt, um die eigene Performance darzustellen und zu vergleichen.

Informationen zum Produkt finden Sie hier:

KraneShares MSCI China A 50 Connect UCITS ETF

Sie möchten ETFs an der Börse handeln?

LYNX bietet Ihnen den Handel des vorgestellten ETFs und vieler anderer ETFs direkt an der Heimatbörse an. Damit profitieren Sie von einem hohen Handelsvolumen und einem engen Spread.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse oder ETF-Kurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.