Der Schlüssel zum Trading-Erfolg: Die richtige Handels-Strategie

Um als Investor Handelsgewinne zu erzielen, sind Sie nicht auf Trading-Signale von Profis angewiesen. Der Schlüssel zum Trading-Erfolg liegt neben der dazu notwendigen richtigen mentalen Einstellung vielmehr darin, eine zur eigenen Persönlichkeit passende Handelsstrategie zu finden. Mit dieser sollte es Ihnen gelingen, sowohl die Risiken im Griff zu behalten, d. h. Verluste strikt zu begrenzen, als auch Gewinne regelkonform laufen zu lassen. Dann stehen die Chancen gut, dass sich mit etwas Geduld früher oder später z. B. mit einer DAX Trading Strategie auch Trading-Gewinne einstellen werden. Mit einer durchschnittlich guten Strategie, die Sie verstehen und einfach umsetzen können, werden Sie dabei vermutlich besser fahren als mit einem „Black-Box-System“ aus hochkomplexen Indikatoren und Signalen. Heute möchten wir uns einige profitable Handels-Strategien für den Futures-Handel ansehen. Grundlagen zum Thema Futures Handel finden Sie in diesem Artikel: Der Einstieg in den Futures-Handel und was Sie dabei beachten sollten. Zunächst werfen wir jedoch noch einen Blick darauf, wie eine Trading-Strategie überhaupt aussieht und funktioniert.

Der große Vorteil eines Trading-Systems: Vergleichbare Trades ermöglichen einen statistischen Blickwinkel

Sind wir einmal ehrlich: Auf der Ebene eines einzelnen Trades ist dessen Ergebnis erst einmal völlig zufällig, egal welcher Markt, welche Zeit und welches Handelsinstrument betrachtet wird. Nur bei einer ausreichend großen Anzahl von sehr ähnlichen Trades können die Ergebnisse gemäß dem „Gesetz der großen Zahl“ möglicherweise in etwa vorhergesagt werden. Denn Faktoren wie Glück, Pech und Zufall können durch viele vergleichbare Trades statistisch betrachtet eliminiert werden. Daher können systematische Trading-Strategien die Gewinnwahrscheinlichkeit (d. h. eine positive Gewinnerwartung) auf die Seite eines Anlegers bringen, sofern dessen Handelsansatz tatsächlich profitabel ist. Liegt hingegen kein statistischer Vorteil vor, so kann dies ebenfalls nur aus einem statistischen Blickwinkel heraus eindeutig festgestellt werden.

Kennzeichen einer systematischen Trading-Strategie

Ein Tradingsystem besteht – unabhängig davon, ob Sie den DAX traden, Aktien oder andere Handelsinstrumente – aus den folgenden Bausteinen:

- Ein eindeutiger, messbarer Gewinnvorteil

Damit eine Handelsstrategie überhaupt diesen Namen verdient, muss es einen eindeutigen, messbaren Gewinnvorteil geben, der statistisch signifikant ist. Ob ein solcher Vorteil vorliegt, kann durch Backtesting,d. h. die rückblickende Betrachtung einer ausreichenden Anzahl an Beispielen, sichergestellt werden, oder durch einen vorliegenden Track Record, also eindeutig nachgewiesene und bestätigte Erfolge.

- Ein klares Regelwerk für Trading und Trade-Setups, d.h. Markt, Einstieg, Gewinnziel und Stopp

Alle Details der Strategie müssen klar und eindeutig definiert sein. Also z. B.: In welchem Markt handeln Sie, welchen Chart, welchen Zeitraum, welche Indikatoren verwenden Sie, wann steigen Sie ein, wo liegen Gewinnziele und Stopps? Liegt eine definitionsgemäße Einstiegschance vor, so spricht man von einem Trade-Setup.

- Money Management (Positionsgröße/Risiko in Relation zum Kapital)

Das Money Management beinhaltet in erster Linie Risikofragen. Z. B.: Wie groß ist eine Positionsgröße bzw. woran bemisst sich deren Größe? Wie hoch ist das maximale Risiko in Relation zum eingesetzten Kapital? Was passiert, wenn eine Verlust-Serie eintritt? Werden dann beispielsweise Positionsgrößen reduziert?

- Positionsmanagement (z. B. Stopps nachziehen, Teilverkäufe)

Das Positionsmanagement bezeichnet das Verwalten von bestehenden Handelspositionen. Wird beispielsweise der Stopp nachgezogen, gibt es unter bestimmten Bedingungen Teilverkäufe bzw. Teilgewinnmitnahmen. Werden z. B. Positionen geschlossen, wenn die Veröffentlichung wichtiger Konjunkturdaten ansteht (z. B. Arbeitsmarkdaten oder Fed-Beschlüsse in den USA).

Positive Gewinnerwartung dank klarer und einfacher Regeln

Ein gutes Handelssystem gibt Ihnen als Anleger immer genau vor, was zu tun ist. Das heißt, Sie müssen nach dem Einstieg keine spontanen Entscheidungen mehr treffen. Dadurch werden Emotionen ausgeklammert, da es für jeden denkbaren Kursverlauf eine klare und eindeutig definierte mechanische Regel gibt. Gelingt es Ihnen, sich an diese Regeln zu halten, dann haben Sie bei einer profitablen Handelsstrategie auf längere Sicht stets eine messbare, positive Gewinnerwartung. Damit sind Sie Anlegern überlegen, die keinem klaren Handelssystem folgen und vom Markt zu Entscheidungen verlockt bzw. gezwungen werden. Es sind dabei vor allem die klaren Regeln, die Ihnen Sicherheit im Trading bringen: Sie wissen zu jeder Zeit während des Tradings, was zu tun ist.

Ausgewählte Handels-Strategien für den FDAX-Future

Sehen wir uns also nun ein paar ausgewählte Handelsstrategien für den DAX-Future (FDAX) an, den es mit Multiplikator 5 (Kontraktwert aktuell ca. 90.000 EUR) und Multiplikator 25 (Kontraktwert ca. 450.000 EUR) an. Um daraus ein profitables Handelssystem zu machen, müssen Sie die obigen Bausteine integrieren.

1. Trendfolge-Strategie mit einfachen gleitenden Durchschnitten

Eine gute Trading-Strategie muss nicht kompliziert sein oder in hektisches Daytrading ausarten. Ganz im Gegenteil: Manchmal sind es gerade die einfachen und gemütlichen Strategien, die am zuverlässigsten funktionieren. Eine sehr simple Trading-Strategie kann beispielsweise auf einfachen gleitenden Durchschnitten beruhen. Ein gleitender Durchschnitt errechnet sich aus dem durchschnittlichen Kurs der vergangenen n Zeit-Perioden. Eine Zeit-Periode kann dabei beispielsweise eine Minute, eine Stunde, ein Tag oder eine Woche sein, je nachdem, ob ein Minuten-, Stunden-, Tages- oder Wochenchart betrachtet wird. Je größer n, desto träger wird der Durchschnitt, da sich Kursbewegungen dann weniger stark auf den Verlauf der Linie auswirken. Ein gleitender Durchschnitt ermöglicht eine Glättung des Kursverlaufs, d. h. die kurzfristigen Schwankungen können so ausgeblendet werden.

Kreuzungspunkte als Ein- und Ausstiegssignale

Eine gängige Trendfolge-Strategie ist es, beispielsweise eine Long-Position zu eröffnen, wenn ein einfacher gleitender Durchschnitt mit kürzerem Zeitraum einen trägeren gleitenden Durchschnitt mit größerem n von unten nach oben durchkreuzt. Also zum Beispiel, wenn der gleitende Durchschnitt 50 (GD 50) den gleitenden Durchschnitt 200 (GD 200) von unten nach oben durchkreuzt. Umgekehrt kann die Position geschlossen bzw. eine Short-Position eingegangen werden, wenn der GD 50 den GD 200 von oben nach unten schneidet. Diese Strategie funktioniert vor allem in Börsenphasen mit ausgeprägten Trends.

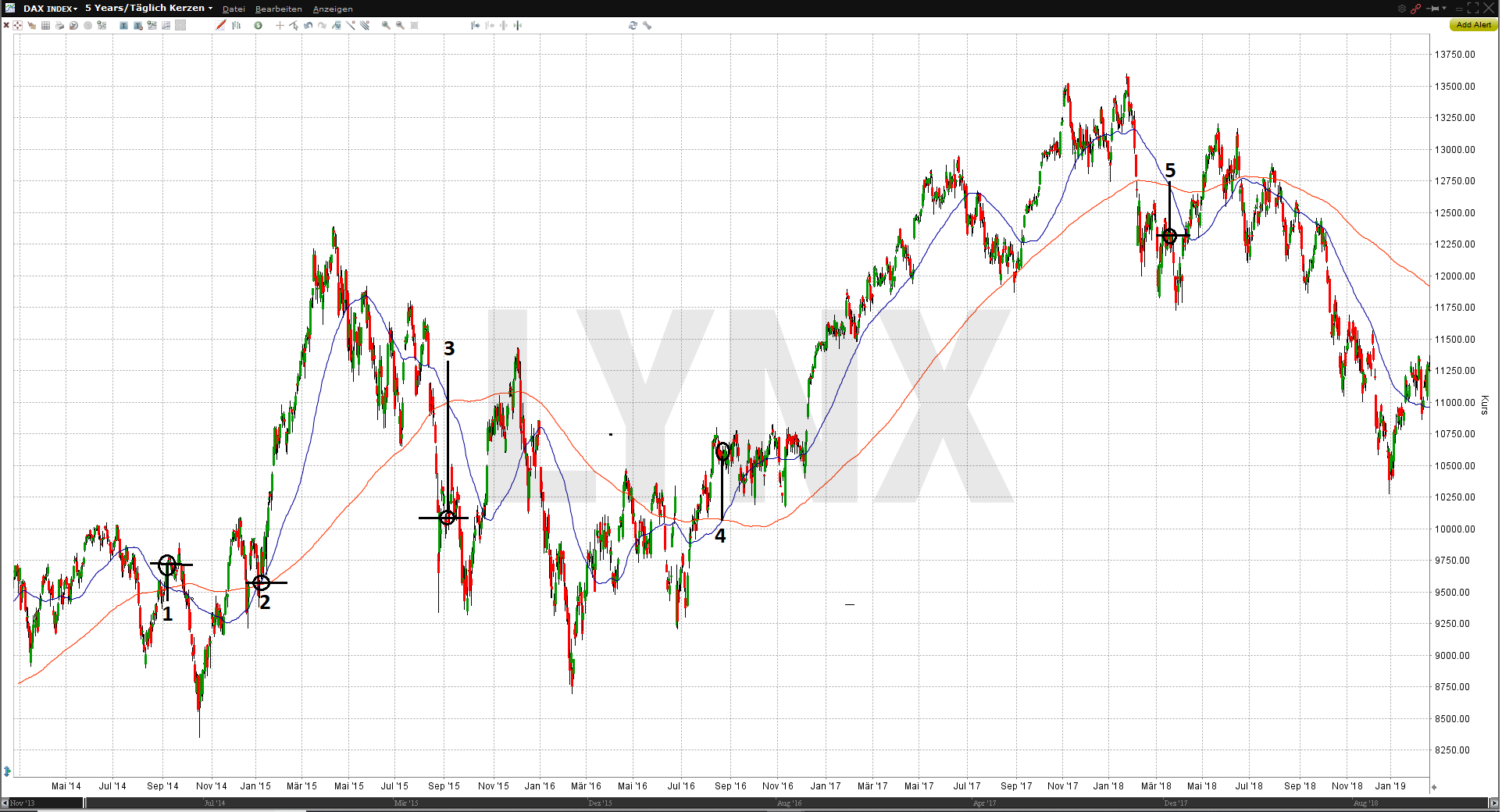

Beispiel 1: DAX-Tageschart

Im obigen Beispiel sehen Sie den DAX-Tages-Chart von 2014 bis 2019 (5 Jahre). In diesem Zeitraum kam es insgesamt zu fünf Kreuzungspunkten zwischen dem GD 50 und dem GD 200. Sehen wir uns die leicht gerundeten Ergebnisse der einzelnen Signale an:

- Punkt 1 -> Punkt 2: Short-Signal: +150 Punkte

- Punkt 2 -> Punkt 3: Long-Signal: +500 Punkte

- Punkt 3 -> Punkt 4: Short-Signal: -500 Punkte

- Punkt 4 -> Punkt 5: Long-Signal: +1.700 Punkte

Kumuliert: +1.850 Punkte

- Punkt 5: Short-Signal: Positives Ergebnis wahrscheinlich

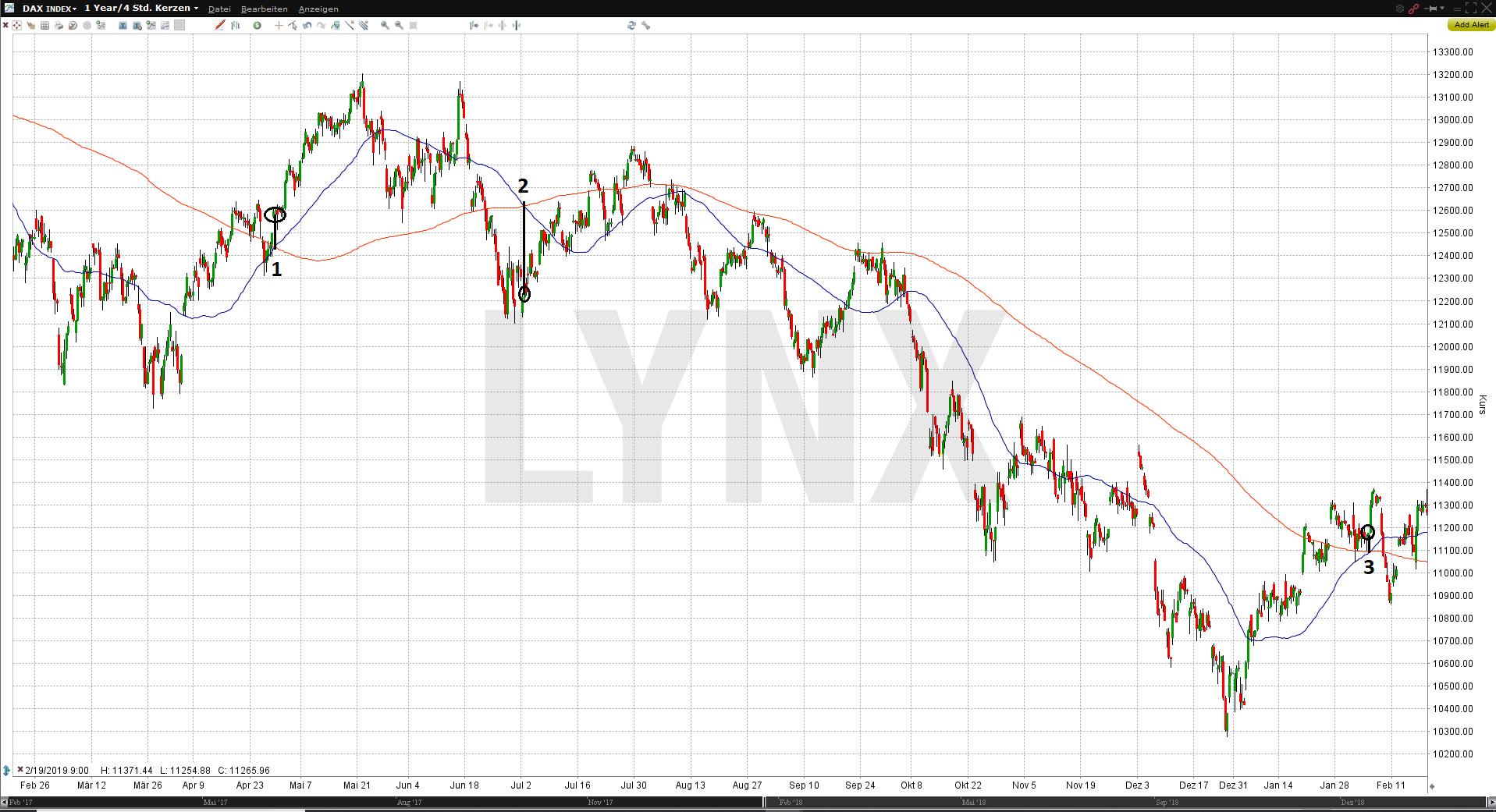

Beispiel 2: DAX-4-Stunden-Chart

Beim 4-Stunden-Chart des DAX von 2018 bis 2019 hätte man bei gleichen Parametern (GD 200 und GD 50) im ersten Long-Trade bei Punkt 1 rund 350 DAX-Punkte verloren, während das Short-Signal bei Punkt 2 einen Gewinn von ca. 1.000 Punkten generiert hätte. Auch diese Trades erlauben natürlich keine statistische Aussage und Verifizierung. Dazu müsste ein weitaus längerer Zeitraum betrachtet werden.

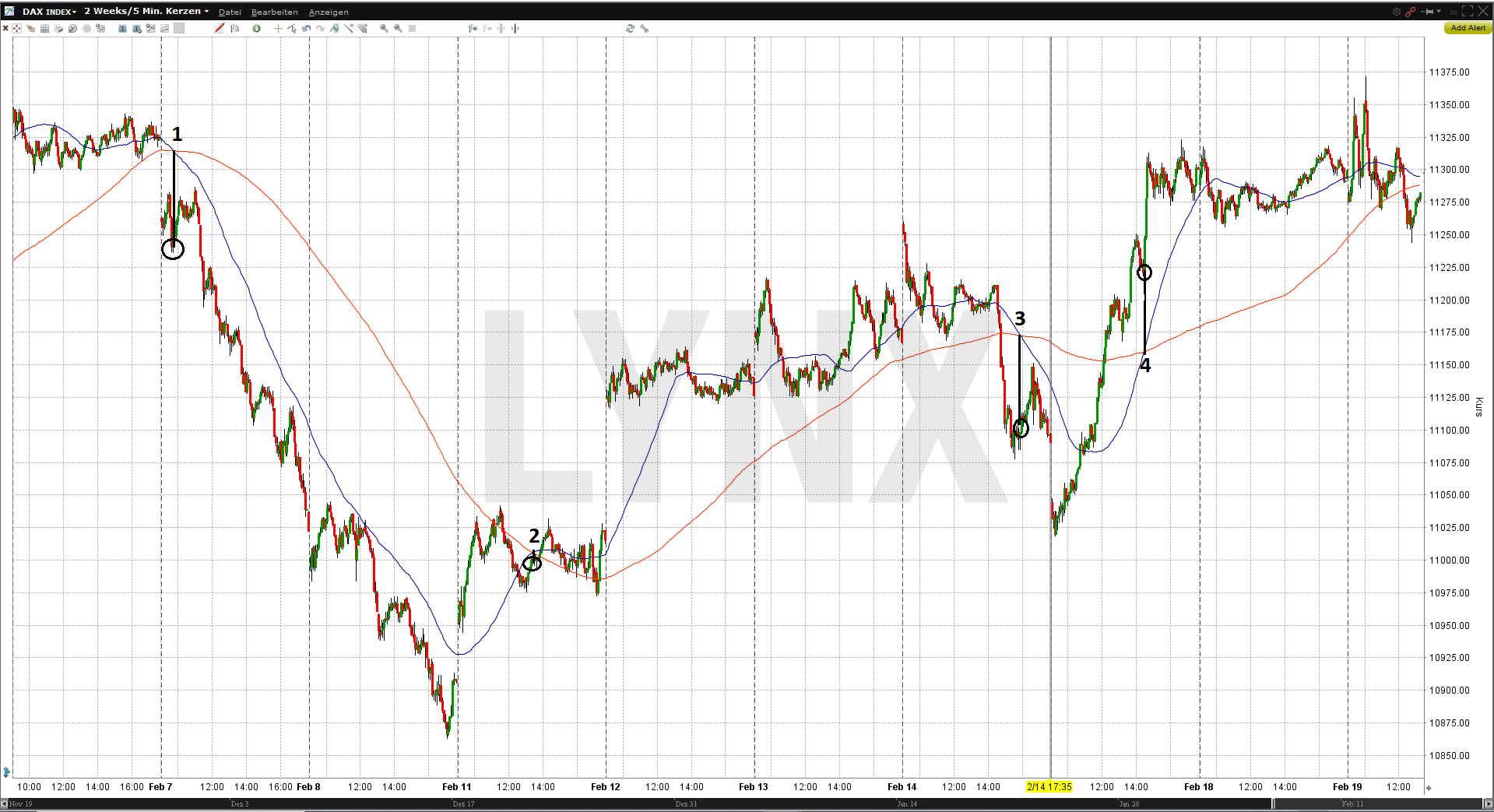

Beispiel 3: DAX-5-Minuten-Chart

Im 5-Minuten-Chart des dargestellten Zeitraums von zwei Wochen hätte es vier Kreuzungspunkte des GD 200 und GD 50 gegeben. Beim Short-Signal 1 wären +130 DAX-Punkte erzielt worden, beim anschließenden Long-Signal 2 nochmal ca. 100 Punkte. Signal 3 wäre ein Verlust-Trade mit einem Minus von ca. 125 Punkten geworden. Das Gesamtergebnis wäre im Betrachtungszeitraum also +105 Punkte. Und auch der vierte Trade war zum Zeitpunkt der Charterstellung im Plus.

Variante: Ausstieg per Trailing Stopp

Alternativ oder zusätzlich zum Ausstieg über ein Umkehrsignal kann auch ein ausreichend großer Trailing Stopp verwendet werden, d. h. ein Stoppkurs, der stetig weiter nachgezogen wird, je weiter die Position im Gewinn liegt. Je nachdem, ob dann der Trailing Stopp oder der nächste Kreuzungspunkt zuerst greift, wird die Position dann aufgelöst. Hierbei gilt es darauf zu achten, dass dem Index genügend Raum für Schwankungen und Gegenbewegungen innerhalb des Trends gelassen wird. Darin dies zu bemessen, liegt die große Herausforderung an Trader, denn ansonsten gibt es unnötige und kostspielige Ausstopper. Erfahrungsgemäß setzen vor allem Anfänger Trailing Stopps zu eng, denn sie unterschätzen den Spielraum, den ein Trend einnehmen kann. Der Vorteil dieser Methode ist, dass vor allem nach starken Trendphasen ein größerer Teil der Gewinne gesichert werden kann. Einige Trader setzen Trailing Stopps deshalb auch erst dann ein, wenn die aufgelaufenen Gewinne bereits relativ hoch sind und ein größerer Teil davon abgesichert werden soll.

Fazit: Vor allem für trendstarke Börsenphasen geeignet

Wie bereits beschrieben, reicht die Betrachtung von kurzen Zeiträumen nicht aus, um eine statistisch tragfähige Aussagekraft zur Profitabilität einer Handelsstrategie zu treffen. Die Beispiele sind bei Erstellung des Artikels betrachtet worden, ohne dass eine Optimierung auf einen passenden Chartausschnitt erfolgt ist. Trotzdem gilt: Starke Trendbewegungen können auf allen Zeitebenen mit Hilfe von Kreuzungspunkten unterschiedlicher gleitender Durchschnitte gut gehandelt werden. Das gilt nicht nur für den DAX, sondern für alle Basiswerte mit ausgeprägten Trends. Weniger gut funktioniert die Strategie dann, wenn es richtungslose Schwankungen gibt, die Kreuzungspunkte ohne weitertragende Trendbewegungen generieren.

2. Simple Day-Trading-Strategie für den DAX

Eine ganz einfache Futures-Strategie für Daytrader funktioniert folgendermaßen: Anhand des Eröffnungskurses wird abgeschätzt, ob der DAX im Tagesverlauf wahrscheinlicher steigen oder fallen wird. Die Position wird dann zum Tages-Schlusskurs verkauft. Doch wie lässt sich bereits am Morgen die voraussichtliche Kurstendenz des Handelstags bestimmen? Häufig gibt bereits der Eröffnungskurs eine Indikation dafür, ob die Anleger an diesem Börsentag eher in Kauf- oder in Verkaufslaune sind. Eröffnet der DAX im Vergleich zum Vortag relativ schwach, so gibt er im weiteren Handelsverlauf oft weiter nach und umgekehrt. Man geht also davon aus, dass die morgendliche Tendenz im DAX häufig die Richtung für den Rest des Tages vorgibt.

Konkret lautet die Einstiegsregel: Eröffnet der Xetra-DAX um 9:00 Uhr unter dem Mittel aus Tagestief, Tageshoch und Schlusskurs des Vortages, so geht der Trader Short. Eröffnet der DAX hingegen darüber, so wird eine Long-Position im DAX eröffnet. Die Position wird um ca. 17:40 Uhr, wenn die Xetra-Börse schließt, wieder geschlossen. Der Xetra-DAX wird deshalb als Basis genommen, weil der Großteil des Handels über diese elektronische Plattform der Deutschen Börse abgewickelt wird. Deshalb ist die Tendenz auf Xetra weitaus aussagekräftiger als beispielsweise der Futures-Handel, der bereits um 8:00 Uhr startet.

DAX-Daytrading: Über 14 Jahre 1.650 DAX-Punkte pro Jahr

Die DAX-Daytrading-Strategie funktioniert langfristig sehr gut. Pro Börsenjahr lag der Gewinn seit 2006 im Schnitt bei ca. 1.650 DAX-Punkten. Zieht man die Handelsgebühren ab, die pro Handelstag und Trade über LYNX bei 2 x 1,50 Euro, d. h. 3,00 Euro pro Full-Turn (= 0,6 Ticks à 5 Euro) liegen, so bleiben bei 250 Börsentagen im Jahr ca. 1.500 Punkte Gewinn übrig. Das ist durchaus ordentlich und entspricht pro Mini-DAX-Future rund 7.500 Euro Gewinn pro Jahr.

Kleine Tagesgewinne und hohe Schwankungen: Striktes Money-Management unerlässlich

Betrachtet man jedoch den durchschnittlichen Nettogewinn pro Trade und Handelstag, so relativiert sich das Ergebnis mit ca. 6 Punkten wieder. Und hier liegt auch das große Manko der Strategie, denn es gibt keine Stopps. Die hohen Tagesschwankungen, die von Zeit zu Zeit auftreten, sind Teil der Strategie und dürfen keinesfalls zu emotional bedingten Eingriffen führen. Angesichts der starken Kursbewegungen, die es beim DAX geben kann, werden vom Trader daher eine enorme Disziplin und optimales Money-Management abverlangt. Tagesverluste und -gewinne von 600 Punkten und mehr sind in turbulenten Marktphasen relativ wahrscheinlich und müssen einkalkuliert werden. Der Trader muss sich also auf eine Strategie einlassen, die ihm durchaus den 100fachen Tagesverlust (aber auch -gewinn) des Erwartungswerts bringen kann. Tagesschwankungen von 600 Punkten würden bereits bei nur einem Mini-DAX-Future eine Änderung des Depotwerts von 3.000 Euro bedeuten.

Achtung: Willkürliche Eingriffe wie z. B. Risikoerhöhungen können den Gewinnvorteil kosten

Doch Vorsicht: Schon eine kleine, unbedachte Risikoerhöhung an Verlusttagen kann die positive Gewinnerwartung der Strategie ins Gegenteil umkehren. Es darf grundsätzlich nur eine sehr kleine Positionsgröße in Relation zum Gesamtdepot eingegangen werden und davon darf unter keinen Umständen abgewichen werden. Auch sonst dürfen keine Abweichungen von der vorgegebenen Strategie erfolgen, denn dadurch ändert sich das Chance-Risiko-Verhältnis in den allermeisten Fällen zuungunsten des Traders. Um beispielsweise einen Mini-DAX-Future zu handeln, sollte Ihre Depotgröße am besten über 50.000 Euro liegen. Dann können Sie große Einzelverluste bzw. einige Verlusttage in Serie wegstecken, ohne dass Ihr Depot „irreparable Schäden“ erleidet.

Vorteil: Wenige lange Verlustserien zu erwarten

Ein Vorteil der Strategie ist es, dass es äußerst selten zu größeren Verlustserien kommt, also vielen aufeinanderfolgenden Tagen, an denen die Tendenz der Börseneröffnung und der Tagesverlauf gegenläufig sind. Denn meistens gibt es über längere Phasen Druck in die eine oder die andere Richtung. Serien von 7 oder 8 Verlusttrades in Serie treten auch bei einer dreistelligen Anzahl von Trades sehr selten auf. In den ca. 250 Handelstagen des Jahres 2018 lag die größte Gewinnserie bei je 7 Treffern und Verlusten in Folge. Es ist allerdings möglich, dass es mit der Strategie in einem Jahr auch mal keinen Gewinn gibt, wie es bei dieser Strategie beispielsweise im Jahr 2018 der Fall war. Zu beachten ist die Tatsache, dass vor allem starke Trendtage einen erheblichen Einfluss auf das Gesamtergebnis haben und sich diese am Jahresende unterm Strich enorm auswirken.

Umsetzung lohnt sich für mental starke, erfahrene Trader

Der Gewinn pro Trade in dem Bereich, in dem sich eine praktische Umsetzung für mental starke Futures-Trader lohnen könnte. Der Trader sollte sich jedoch über eines klar sein: Ein langfristig durchaus akzeptabler Gewinn wird jedoch mit sehr hohen Depotschwankungen und einzelnen sehr hohen Verlusten „erkauft“. Für kleinere Depots unter 30.000 Euro und für Anfänger ist die Methode kaum realisierbar bzw. zu empfehlen. Wer eine geringere Risikotoleranz hat, der kann z. B. nur das Einstiegssignal nutzen, um daraus auch eine eigene, etwas schwankungsärmere Strategie zu entwickeln. Diese kann z. B. Stopps (Wie etwa Trailing Stopps oder Stopps am Hoch bzw. Tief des Vortags) beinhalten. Auch Micro DAX Futures, die einen Multiplikator von 1 haben, kommen für kleinere Depots in Frage.

3. Die Nexus-DAX-Handelsstrategie von Steve Copan

Das Handelssystem, welches ich Ihnen zuletzt vorstellen möchte, ist eine Abwandlung der Nexus-Strategie, die von Steve Copan für Futures des S&P 500 Index entwickelt wurde. Copan gilt als eine Trader-Koryphäe, die sich vor allem auf die Zyklen und Wendepunkte der Börse spezialisiert hat. Sie bekommen mit der DAX-Nexus-Strategie zwar nur ungefähr alle 1-2 Wochen einen Trade, dafür ist die Methode jedoch hochprofitabel.

Die Vorteile der DAX-Nexus-Strategie

Die Vorteile der DAX-Nexus-Strategie liegen darin, dass es ausschließlich eindeutige Setups (Trading-Gelegenheiten) gibt. Sowohl der Einstieg als auch Stopps und Gewinnziele sind von vornherein festgelegt und werden als Komplett-Order eingestellt. Da Tagescharts verwendet werden, genügt ein kurzer Blick vor Handelsbeginn, ob für den jeweiligen Handelstag ein Setup vorliegt oder nicht. Liegt eines vor, so benötigen Sie ca. 15 Minuten, um die Kurslevels für Ihre Orders zu ermitteln und die Orders einzustellen. Danach brauchen Sie nichts weiter zu tun, als das Ergebnis abzuwarten.

18 DAX-Punkte Gewinn-Erwartung pro Trade

Über ca. vier Jahre mit konstanten Positionsgrößen zurückgetestet gab es beim DAX-Index genau 117 Trades, von denen 66 mit Gewinn, 11 plus/minus Null und 40 mit Verlust geendet hätten. Lässt man die Trades mit neutralem Ergebnis außen vor, so beträgt die Trefferquote 62 %. Da ein Durchschnittsgewinn mit 58 DAX-Punkten zudem auch höher ausfiel als ein Durchschnittsverlust von 42,5 DAX-Zählern, ergibt sich inklusive der Break-even-Trades ein positiver Erwartungswert von 18 DAX-Punkten pro ausgeführten Trade. In den knapp vier Jahren hätten Sie also unterm Strich 2.106 (117 x 18) Punkte Plus verbuchen können. Angenommen, Sie handeln den DAX-Mini-Future, bei dem ein DAX-Punkt einer Kursbewegung von 5 Euro entspricht, so dürfen Sie pro aktiviertem Trade-Setup durchschnittlich 90 Euro (18 x 5 Euro) Gewinn erwarten. Beim normalen DAX-Future repräsentiert ein Punkt 25 Euro, so dass Ihnen jeder einzelne Trade im Schnitt ca. 450 Euro eingebracht hätte. Bei durchschnittlich knapp drei Trades im Monat ist dies durchaus lukrativ.

Grundlagen: Tools und Indikatoren

Mit der DAX-Nexus-Strategie haben Sie eine verlässliche Methode, um von den Auf und Abs der Börse immer wieder zu profitieren. Zunächst müssen Sie sich dazu jedoch ein paar Tools und Indikatoren ansehen, die für vorteilhafte Ein- und Ausstiege sorgen. Denn jede profitable Handelsstrategie braucht einen dauerhaften Vorteil gegenüber willkürlichen Ein- und Ausstiegspunkten. Wenn Sie diesen Teil jedoch verstanden haben, so wird der Rest für Sie zu einem Kinderspiel.

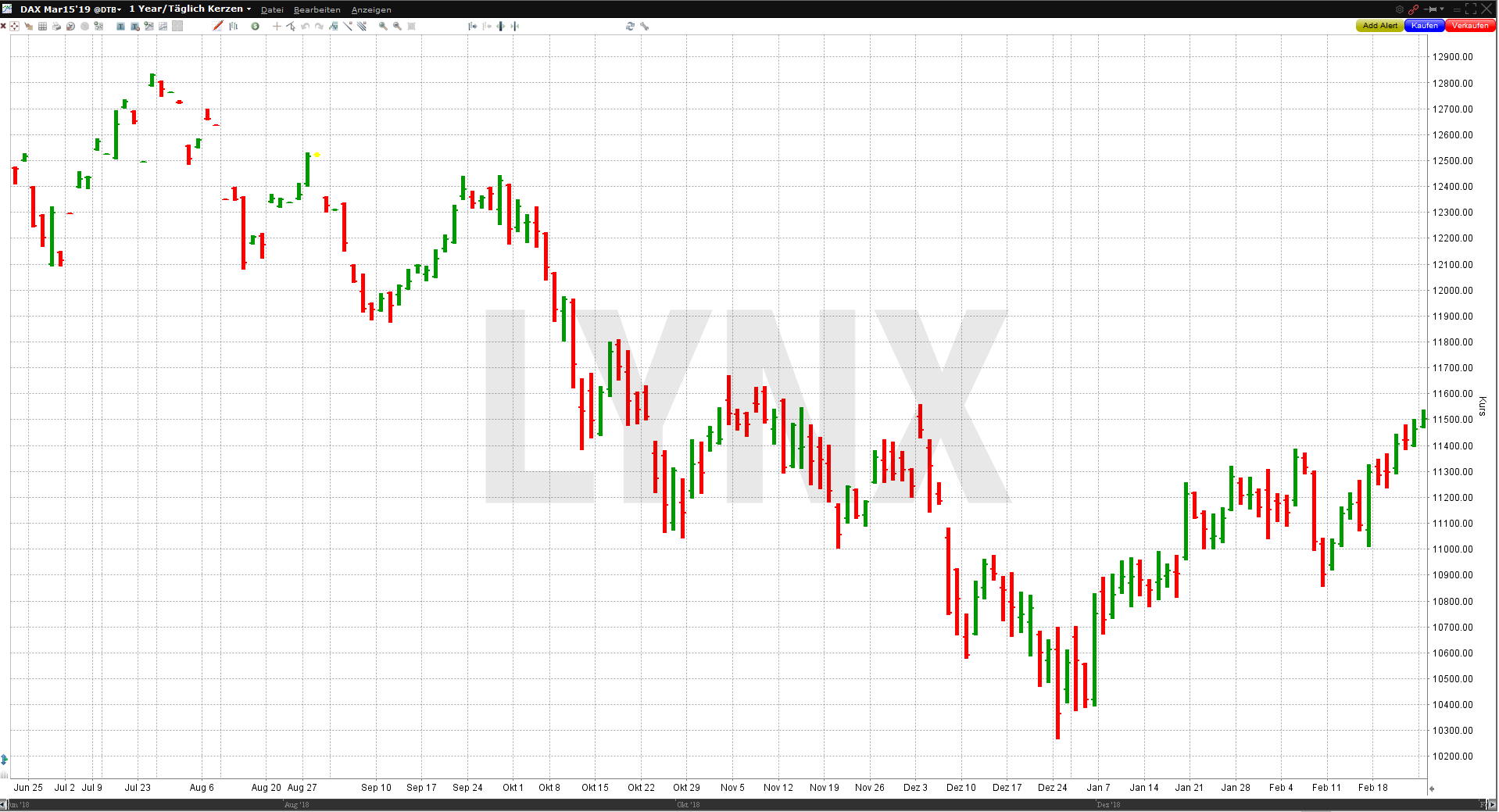

Charts: Candlestick- oder OHLC-Tagescharts

Für das Trading-System relevant sind nur Tages-Charts des DAX-Index. Am besten geeignet sind Candlestick-Chart (1 Kerze = 1 Tag) oder OHLC-Chart (Open-High-Low-Close). Wichtig ist, dass Sie die Hochs und Tiefs – also die Kursspanne – der einzelnen Handelstage ablesen können.

Beispiel Candlestick-Chart

Beispiel OHLC-Chart

Die Fibonacci-Zahlenreihe

Der italienische Mathematiker Leonardo da Pisa (1170 – 1240), auch Fibonacci genannt, beschrieb mit einer Zahlenfolge zu Beginn des 13. Jahrhunderts das Wachstum einer Kaninchenpopulation. Die Ermittlung dieser sog. Fibonacci-Zahlen ist relativ einfach. Für die beiden ersten Werte ist 1 vorgegeben. Anschließend werden immer zwei benachbarte Zahlen zusammengerechnet.

Die Folge lautet also 1, 1, 2 (1+1), 3 (1+2), 5 (2 + 3), 8 (3 + 5), usw.

Die Quotienten von zwei aufeinanderfolgenden Fibonacci-Zahlen nähern sich dem sog. Goldenen Schnitt von 1,618 (oder invers 0,618) immer mehr an. In der Natur kommt das Verhältnis des Goldenen Schnitts vielfach vor, ob in der Struktur von Kristallen oder DNA-Molekülen, bei Planetenbahnen oder bei Längenverhältnissen bei Pflanzen, Tieren als auch dem menschlichen Körper.

Fibonacci-Verhältnisse im Trading: Retracements und Extensions

Da die Finanzmärkte ebenfalls eine mathematische Basis haben, bilden aufeinanderfolgende (gegenläufige) Kursbewegungen erstaunlich oft Fibonacci-Verhältnisse ab. Dazu gehören neben dem Goldenen Schnitt noch weitere Beziehungen der Fibonacci-Zahlen zueinander, die Trader als Fibonacci-Levels bezeichnen. Wichtig fürs Fibonacci-Trading sind: 0; 23,6 %; 38,2 %; 50 %; 61,8 %; 76,4 %, 100 %, 127,2 %, 138,2 %, 161,8 % und 200 %. Bei Prozentwerten unter 100 % spricht man in der technischen Analyse von Fibonacci-Retracements, bei über 100 % handelt es sich um Fibonacci-Extensions.

Die Ermittlung von Fibonacci-Levels für das Trading

Mithilfe von Fibonacci-Verhältnissen lassen sich in einem Chart sowohl markante Unterstützungen und Widerstände als auch potentielle Kursziele ableiten. Die TWS von LYNX verfügt wie die meisten Chartprogramme über ein Tool, mit dem die Fibonacci-Levels mit dem Mauszeiger recht einfach in den Chart gezeichnet werden können. Alternativ können Sie Fibonacci-Levels natürlich auch mit dem Taschenrechner ausrechnen, indem Sie die betrachtete Kursbewegung (z. B. 100 Punkte) mit dem gewünschten Fibonacci-Verhältnis multiplizieren. Z. B. 100 Punkte mal 0,618 = 61,8 Punkte oder 100 Punkte mal 0,382 = 38,2 Punkte.

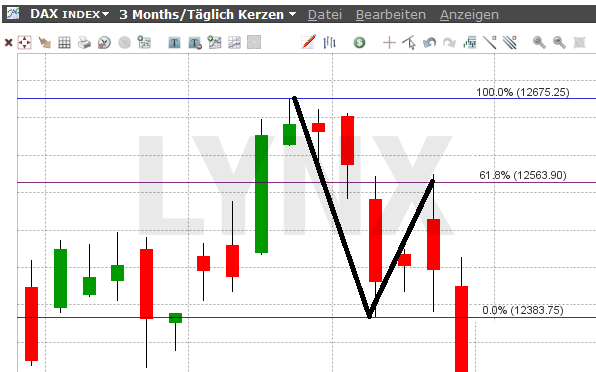

Beispiel Retracement

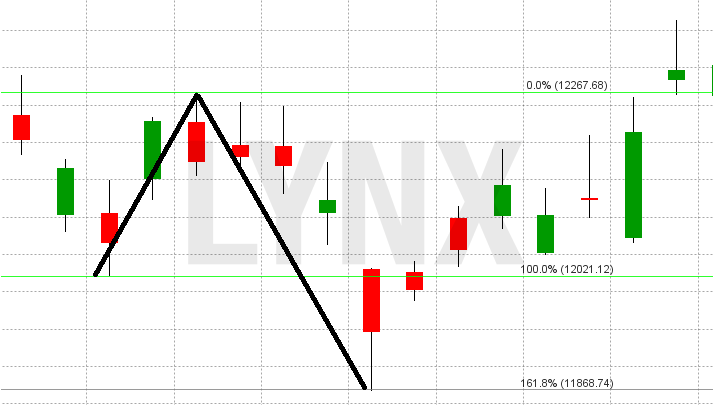

Beispiel Extension

Die Stochastik: Indikator für Trendwenden

Verwendet wird der sogenannte Stochastik-Indikator, der auf der folgenden Beobachtung basiert: Während einer Aufwärtsbewegung liegen die täglichen Schlusskurse näher an den Tages-Höchstkursen, bei einer Abwärtsbewegung hingegen näher an den Tages-Tiefstkursen. Der Slow-Stochastik-Indikator vergleicht den jeweiligen Schlusskurs, bezogen auf die Handelsspanne (Unterschied vom Höchstkurs zum Tiefstkurs) des gewählten Handelszeitraums (Periode). Die Stochastik ist vor allem zur Identifikation von Umkehrpunkten geeignet. Denn je höhere (oder niedrigere) Werte der Indikator aufweist, desto wahrscheinlicher wird eine kurzfristige Gegenbewegung.

Sie können den Stochastik-Indikator auch ohne Mathematik-Kenntnisse anwenden

Keine Sorge: Sie müssen die Mathematik nicht unbedingt verstehen, um den Stochastik-Indikator erfolgreich anwenden zu können. Der Indikator wird unterhalb des Kurscharts mit zwei Linien angezeigt, die zwischen 0 % und 100 % schwanken. Die eigentliche Stochastik-Linie wird als %K-Linie bezeichnet, während die %D-Linie ein gleitender Durchschnitt der %K-Linie ist. Die Einstellungen, die ich für die Stochastik verwende, sind 13,3,3. Diese Einstellung können Sie bei Chartprogrammen manuell vornehmen.

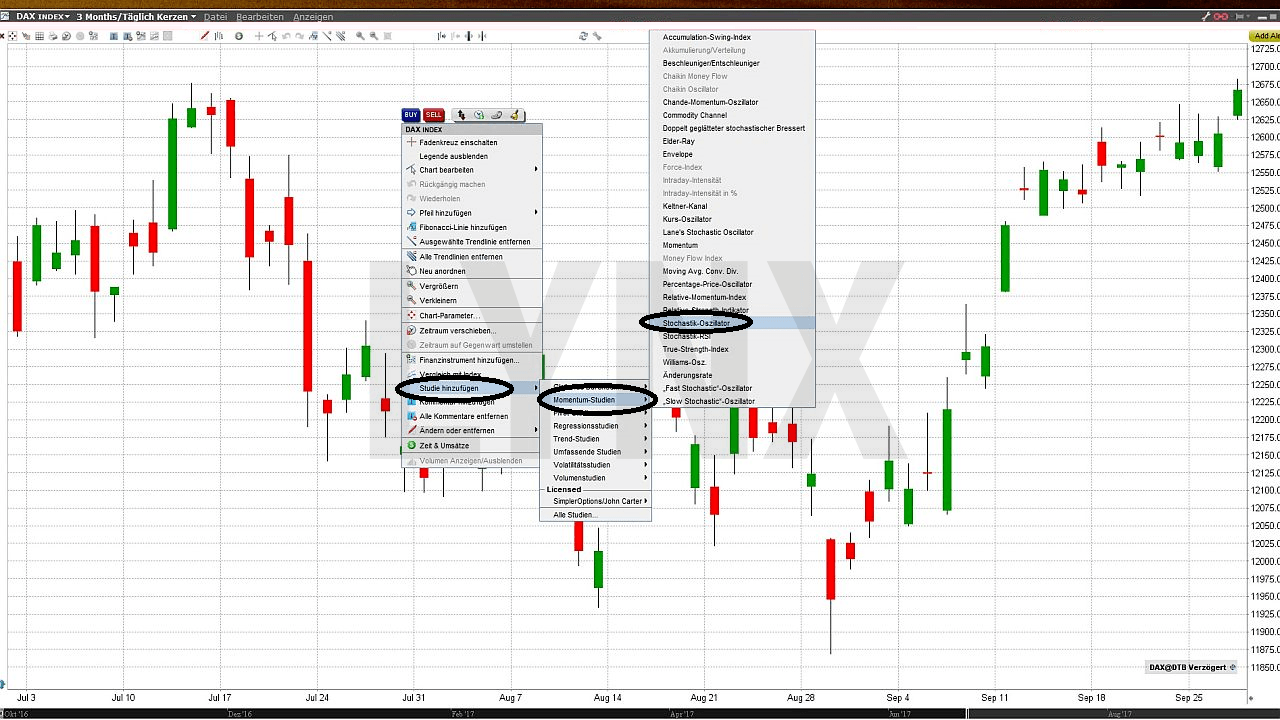

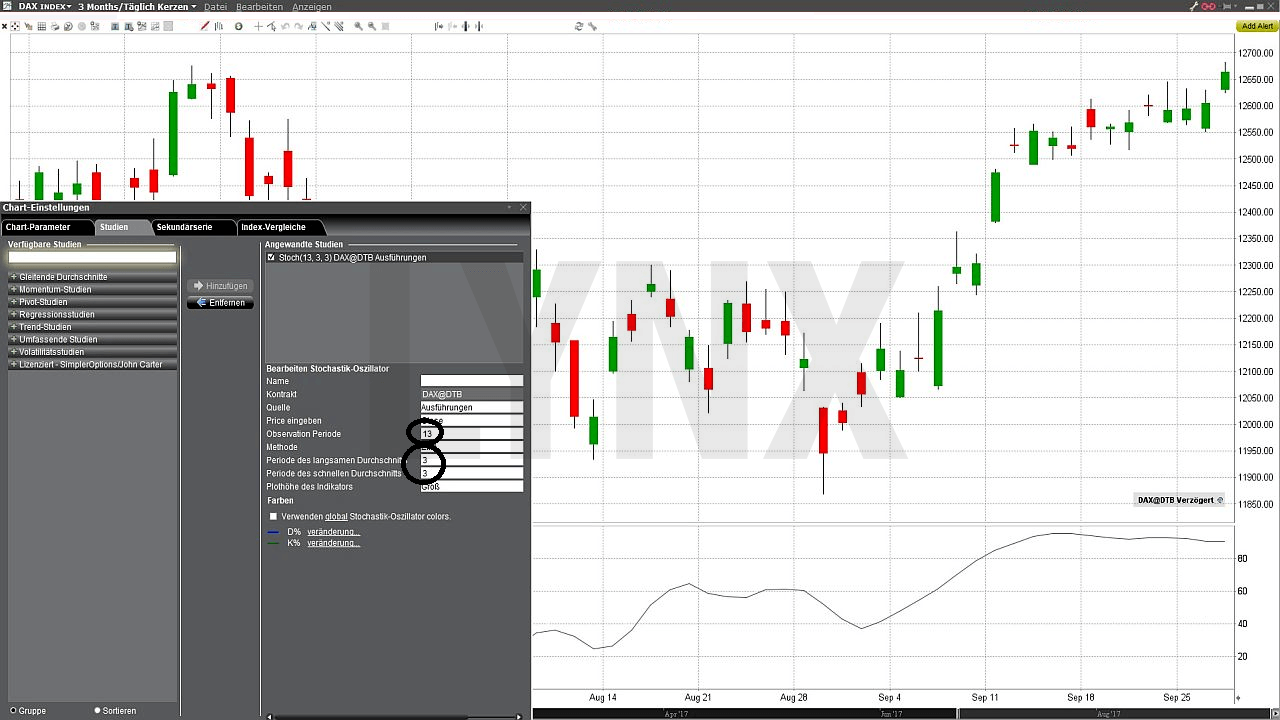

In der TWS klicken Sie mit der rechten Maustaste in den Chart. Wählen Sie Studie hinzufügen > Momentum-Studien > Stochastik-Oszillator.

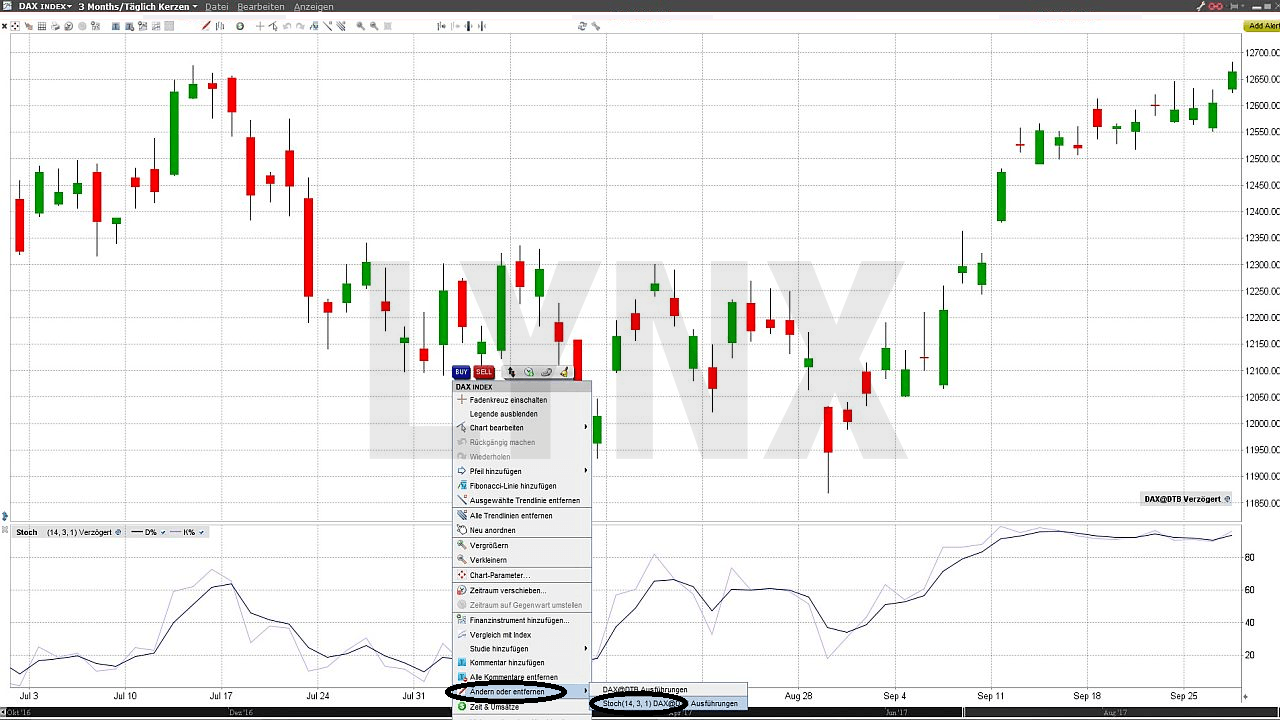

Sogleich erscheint unterhalb des Charts der Stochastik-Indikator. Klicken Sie mit der rechten Maustaste auf den Stochastik-Indikator und dann > Ändern oder entfernen > Stoch (14,3,1).

Dann können Sie die Standard-Einstellungen verändern und 13,3,3 eingeben.

Entscheidend ist nun die Position der beiden Stochastik-Linien. Unterschreitet eine der beiden Stochastik-Linien die 10-%-Marke, so ist ein baldiges Tief wahrscheinlich, denn der Markt ist nach unten hin „überdehnt“. Gleiches gilt umgekehrt für die 90-%-Marke und Hochpunkte.

Bracket-Order: Trade mit Stop-Order und Gewinnlimit aktivieren

Um das Gewinnlimit und die Stop-Order gleichzeitig mit dem Trade aufzugeben, wird eine sogenannte Bracket-Order (Bracket = Klammer) benötigt. Eine Order wird durch zwei gegenläufige Orders „eingeklammert“. Eine KAUF-Order wird durch eine Limit-Verkaufsorder oberhalb (Gewinnziel) und eine Stop-Verkaufsorder unterhalb (Verlustbegrenzung) eingeklammert. Eine VERKAUFS-Order wird durch eine Stop-Kauforder oberhalb (Verlustbegrenzung) und eine Limit-Kauforder unterhalb (Gewinnziel) eingeklammert.

Das Erstellen einer Bracket-Order mit der TWS

Um in der TWS eine Bracket-Order zu erstellen, geben Sie Ihre Order zum Kauf (Long) oder Verkauf (Short) der von Ihnen gewünschten Position ein. Übermitteln Sie die Order aber noch nicht, da Sie eine Bracket-Order anhängen möchten. Klicken Sie zum Erstellen der Bracket-Order mit der rechten Maustaste auf die Orderzeile und wählen Sie dann Anhängen > Bracket-Order aus. Ihre ursprüngliche Order wird nun durch zwei Orders „eingeklammert“. Ändern Sie nun die voreingestellten Kurse von Stop-Order und Limit-Order so ab, dass Verlustbegrenzung und Gewinnziel den von Ihnen gewünschten Werten entsprechen. Anschließend übermitteln Sie die Order. Hier finden Sie Screenshots und Erklärungen zur Bracket-Order.

Berücksichtigen Sie den Abstand zum Basiswert

Da Futures aufgrund von Finanzierungskosten oder berücksichtigten Dividendenzahlungen meist einige Punkte Abstand zum Basisprodukt aufweisen, sollten Sie dies bei der Eingabe Ihrer Orders berücksichtigen. Dazu vergleichen Sie DAX (Kassa) und Future mehrmals hintereinander in Realtime. Notiert der DAX-Future im Mittel ca. 6,5 Punkte unter dem DAX, so addieren Sie für Ihre Einstiegs-Order diese 6,5 Punkte zum Kurs des Futures.

Trade-Setups nach der DAX-Nexus-Methode

Ein Trade-Setup für die heute vorgestellte Trading-Strategie gibt es, sobald sich mindestens eine der beiden Stochastik-Linien unterhalb der 10-%-Marke (Long-Setup) oder oberhalb der 90-%-Marke (Short-Setup) befindet. Aktiviert wird ein Trade nur dann, wenn es einen Impuls in die gewünschte Richtung gibt, d. h., wenn das Vortageshoch (Long-Setup) bzw. das Vortagestief (Short-Setup) über- bzw. unterschritten wird. In Kombination mit sehr hohen Stochastik-Werten sorgt diese Bedingung für eine positive Erfolgswahrscheinlichkeit.

Die gewünschte Gesamtposition wird in zwei gleich große Einzelorders geteilt

Da es zwei Gewinnziele gibt, wird die gewünschte Gesamtposition in zwei gleich große Einzelorders geteilt. Zur Ermittlung von Kurszielen und Stopps kommen die Fibonacci-Levels ins Spiel.

Long-Setup

Hat eine der beiden Stochastik-Linien des DAX-Index in einem Abwärtstrend die 10-%-Marke auf Schlusskursbasis erreicht oder unterschritten, so soll von einer kurzfristigen Gegenbewegung profitiert werden. Dazu werden per Stopp-Order (!) zwei Kaufaufträge mit Laufzeit DAY ca. 1,5 Punkte oberhalb des Vortageshochs vorbereitet. Dieser „Sicherheitsabstand“ stellt sicher, dass der Vortageskurs nicht nur erreicht, sondern auch tatsächlich überschritten wurde. Erst dann soll ein Trade „eingestoppt“ werden.

Gewinnziele und Stop-Orders geben Sie per Bracket-Order ein, wählen jedoch die Laufzeit GTC (Good ‘til Cancelled), denn hin und wieder werden Trades auch über mehrere Tage laufen. Als Stopp dient bei beiden Orders das 38,2-%-Retracement der Vortageshandelsspanne, während die Gewinnziele bei den beiden Extensions 138,2 % und 161,8 % platziert werden.

Wichtig: Aktivieren Sie die Order kurz nach Handelsbeginn und zwar nur dann, wenn sich der DAX zu diesem Zeitpunkt noch unterhalb des Vortageshochs befindet. Gibt es eine deutliche Kurslücke (Gap) über das Einstiegslevel, so verzichten Sie auf einen Trade.

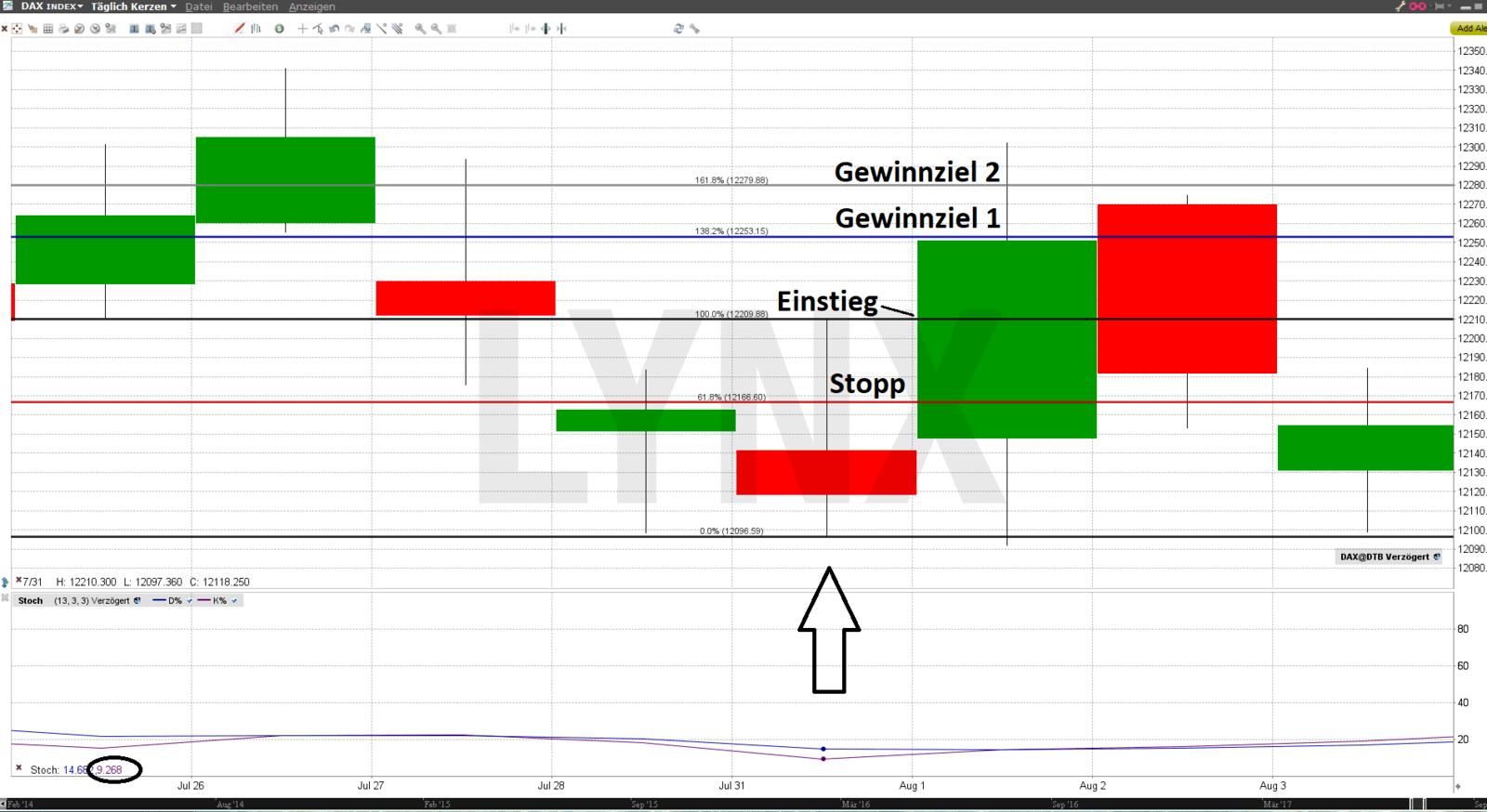

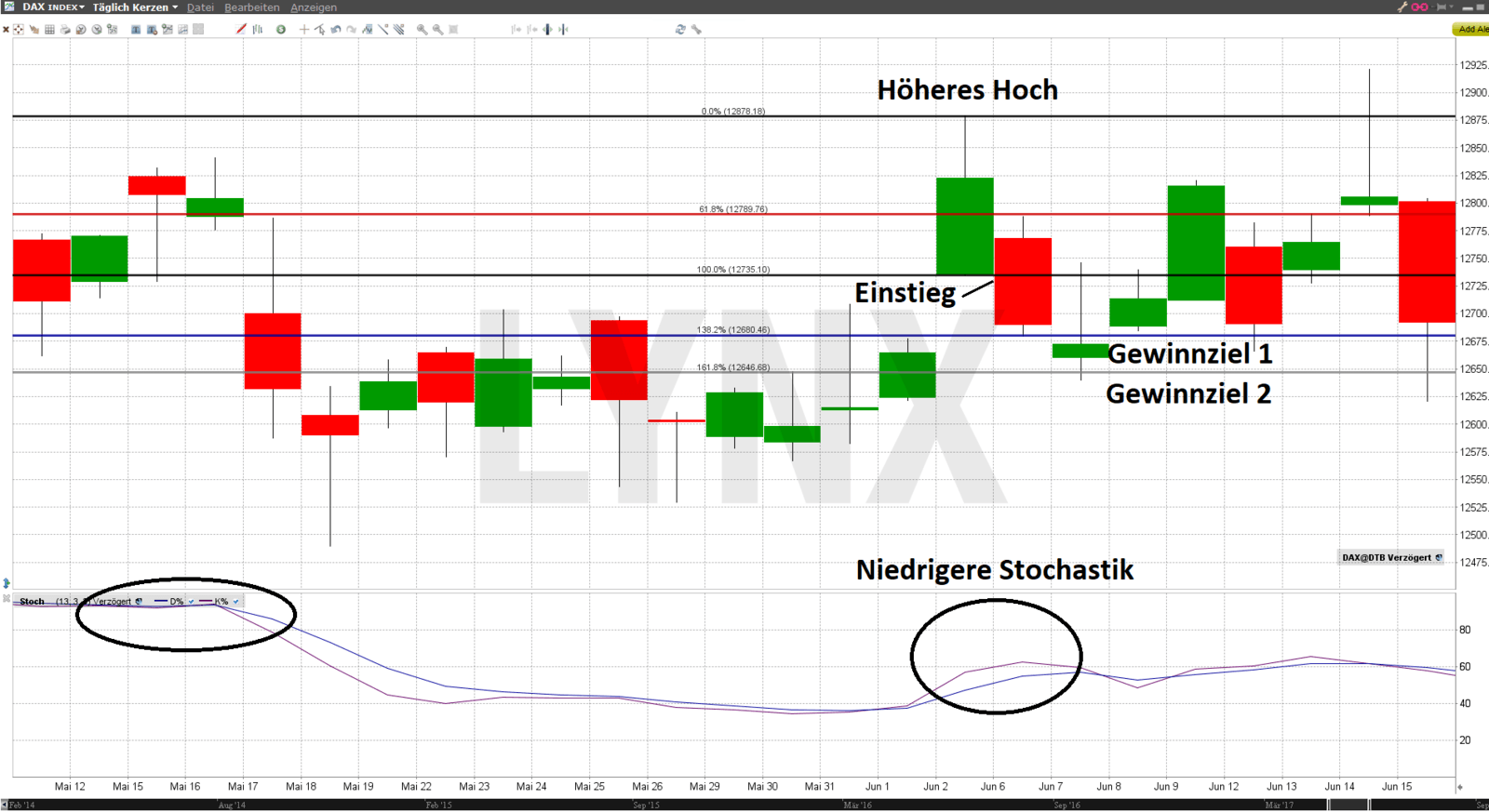

Beispiel Long-Setup

Im obigen Beispiel unterschritt eine der beiden Stochastik-Linien die 10-%-Marke. Am darauffolgenden Tag wurde mit dem Überschreiten des Vortageshochs ein Trade aktiviert. Im Tagesverlauf wurden beide Gewinnziele erreicht, ohne dass der Stopp nochmals berührt wurde.

Short-Setup

Hat eine Stochastik-Linie des DAX-Index auf Schlusskursbasis die 90-%-Marke erreicht oder überschritten, so werden ebenfalls per Stopp-Order zwei tagesgültige Verkaufsaufträge vorbereitet. Natürlich wird auch hier ein Sicherheitsabstand von 1,5 Punkten unterhalb des Vortagestiefs berücksichtigt. Gewinnziele und Stop-Orders geben Sie analog zum Long-Setup als Bracket-Order ein, bevor Sie die Orders aktivieren. Stopp ist wieder das 38,2-%-Retracement der Vortageshandelsspanne, während die Gewinnziele bei den beiden Extensions 138,2 % und 161,8 % platziert werden.

Wichtig: Aktivieren Sie die Order kurz nach Handelsbeginn und zwar nur dann, wenn sich der DAX zu diesem Zeitpunkt noch oberhalb des Vortageshochs befindet. Gibt es eine deutliche Kurslücke (Gap) unter dem Einstiegslevel, so verzichten Sie auch hier auf einen Trade.

Nicht alle Setups führen zu einem Trade

Es kommt sowohl bei Long- als auch bei Short-Setups natürlich immer wieder vor, dass die tagesgültigen Orders nicht ausgeführt werden. In diesem Fall passen Sie Ihre Orderdaten am folgenden Tag einfach erneut an die Handelsspanne des (neuen) Vortages an. Früher oder später wird das Setup aktiviert und liefert Ihnen einen Trade. Beim folgenden Beispiel-Trade hatten Sie bereits an den beiden Vortagen Nexus-Orders platziert, die allerdings nicht ausgeführt und deshalb bei Handelsschluss automatisch gelöscht wurden.

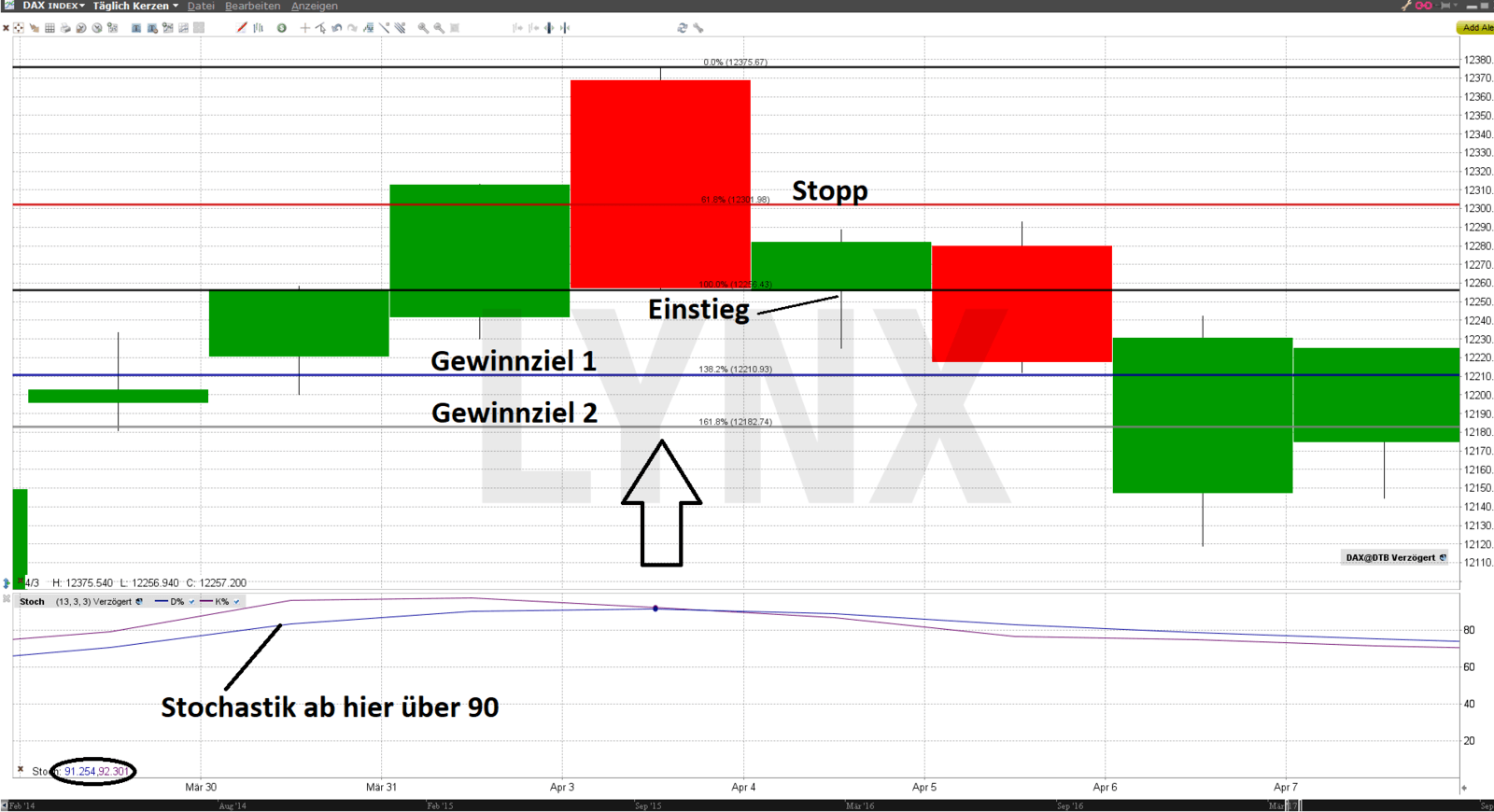

Beispiel Short-Setup

Nachdem die Stochastik am 30. März die 90-%-Marke überschritt, mussten Sie sich zwei Tage gedulden, bis schließlich ein Trade aktiviert wurde. Bis beide Gewinnlevels erreicht wurden, dauerte es zwei weitere Tage.

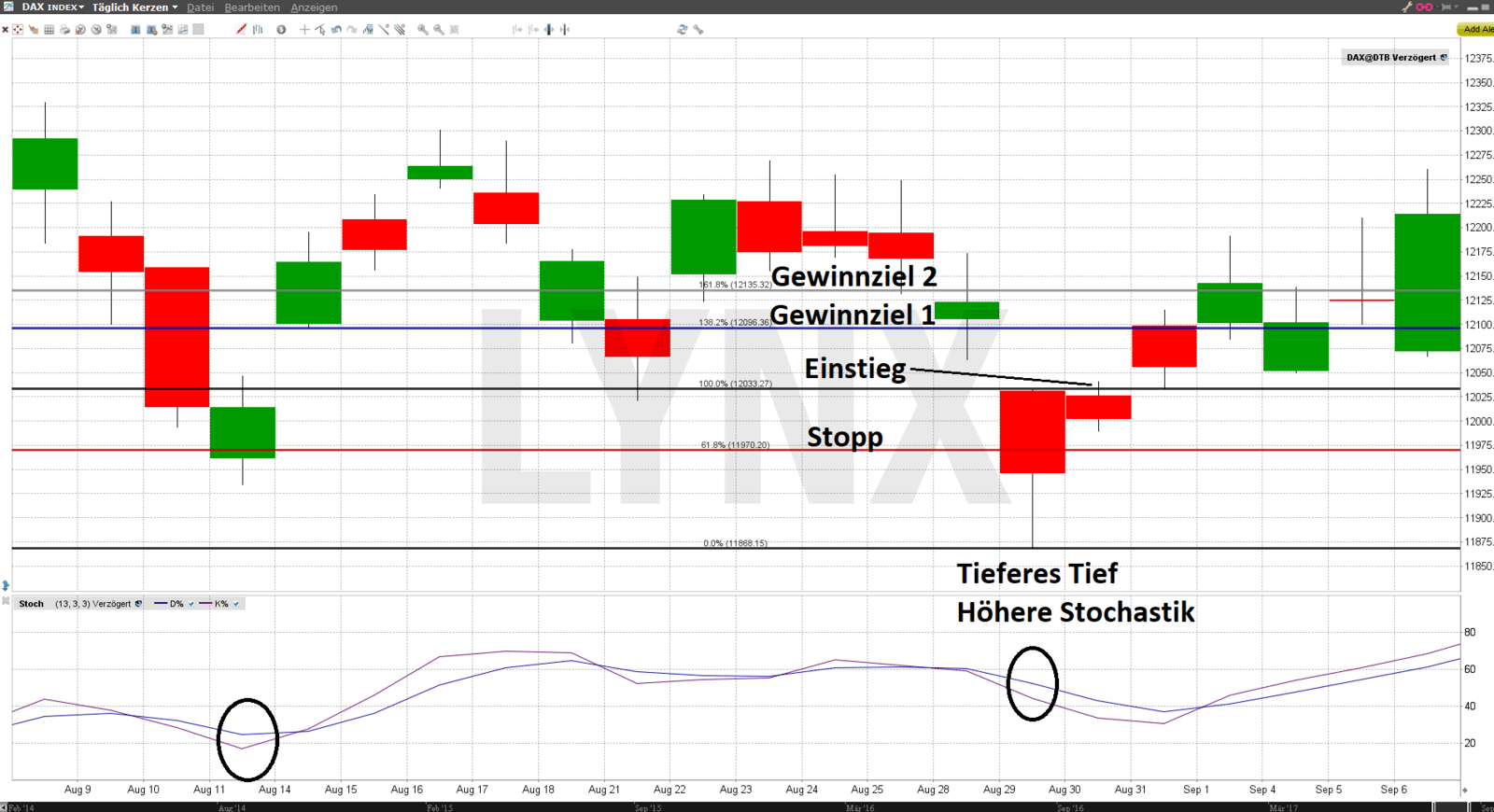

Divergenz-Setup: Hohe Gewinnwahrscheinlichkeit

Eine hohe Wahrscheinlichkeit für eine kurzfristige Trendumkehr liegt auch dann vor, wenn es zwischen Kursentwicklung und Stochastik-Indikator zu einer sogenannten Divergenz kommt. Eine solche liegt dann vor, wenn der Markt beispielsweise ein höheres Hoch (niedrigeres Tief) als das vorangegangene Hoch (Tief) erzielt, nicht jedoch die Stochastik. Eine Divergenz liegt umgekehrt aber auch dann vor, wenn die Stochastik ein höheres Hoch (niedrigeres Tief) als das letzte Hoch (Tief) erzielt, während der DAX ein niedrigeres Hoch (höheres Tief) abbildet.

Auch eine Stochastik-Divergenz ergibt ein gültiges Trade-Setup, es wird genauso verfahren wie beim Unter- bzw. Überschreiten der 10-%- oder 90-%-Marken.

Beispiel Divergenz-Long-Setup

Hier sehen Sie eindeutig, dass der DAX beim zweiten Rücksetzer ein tieferes Tief erzielte als am Anfang des Charts. Die Stochastik jedoch notierte beim 2. Tief (2. Kreis) deutlich höher. Damit ergab sich ein Divergenz-Long-Setup, das am Folgetag zu einem Trade führte. Gewinnziel 1 wurde am zweiten Tag, Gewinnziel 2 am dritten Tag erreicht.

Beispiel Divergenz-Short-Setup

Im obigen Beispiel erreichte der DAX beim zweiten Anstieg zwar ein höheres Hoch als zu Beginn der Betrachtung, die Stochastik jedoch blieb deutlich niedriger. Am nächsten Handelstag erfolgte der Einstieg in den daraus resultierenden Trade, bei dem beide Gewinnziele innerhalb von zwei Tagen erreicht wurden.

Variante: Stopp nach dem Erreichen des ersten Gewinnziels auf Einstiegskurs setzen

Für alle Setups gilt: Sobald Ihr erstes Gewinnziel von 138,2 % erreicht ist, können Sie den Stopp für die verbleibende Position auf Ihren Einstandskurs setzen, so dass Sie den Trade auf alle Fälle profitabel abschließen. Ihr Gesamtergebnis wird dadurch ein wenig, aber nicht entscheidend, verbessert. Der Nachteil: Sie müssen nach dem Erreichen des ersten Gewinnziels aktiv eingreifen und können sich nicht einfach zurücklehnen und das Ergebnis abwarten.

Ein Setup Schritt für Schritt eingeben (am Beispiel eines Long-Setups)

Zeigt Ihnen ein Stochastik-Indikator (13,3,3) von unter 10 % für den DAX an, dass für den heutigen Handelstag ein gültiges Long-Setup vorliegt, so gehen Sie folgendermaßen vor:

- Sie ermitteln die Fibonacci-Levels für Stopp und Gewinnziele

Dazu können Sie das Fibonacci-Tool im DAX-Chart exakt an die Vortages-Kursspanne anlegen und die Punkt-Abstände für das 38,2-%- und das 61,8-%-Retracement ablesen. Alternativ können Sie die Handelsspanne des Vortags ermitteln (Tageshöchstkurs minus Tagestiefstkurs) und mit 0,382 und 0,618 multiplizieren. Bei einer Vortageskursspanne von beispielsweise 100 Punkten betragen Stopp und erstes Gewinnziel jeweils ca. 38 Punkte, während das zweite Kursziel ca. 62 Punkte beträgt.

- Bereiten Sie zwei separate Kauforders vor

Um den Einstiegskurs für Ihre Stopp-Buy-Orders zu ermitteln, müssen Sie mögliche Kursabstände des Futures oder Mini-Futures zum Kassa-DAX (z. B. +5 Punkte) und den Sicherheitsabstand von 1,5 Punkten berücksichtigen. Ihre beiden Orders mit Laufzeit: DAY führen demnach zu einem Trade im Future, sobald das Vortageshoch im Kassa-DAX um mindestens 1,5 Punkte überschritten wird.

- Anfügen von Bracket-Orders

Bevor Sie die beiden Kauforders übermitteln, hängen Sie jeweils noch eine Bracket-Order an. Der Stopp wird bei beiden Bracket-Orders jeweils 38 Punkte unter dem Einstiegskurs platziert. Das Gewinn-Limit der ersten Order wird genau 38 Punkte oberhalb des Einstiegskurses gesetzt, analog dazu das zweite Gewinn-Limit 62 Punkte darüber. Alle angefügten Orders erhalten die Laufzeit GTC und sind damit gültig bis diese ausgeführt oder storniert werden.

- Übermittlung der Orders

Überprüfen Sie nochmal alle Parameter und übermitteln Sie dann Ihre Orders.

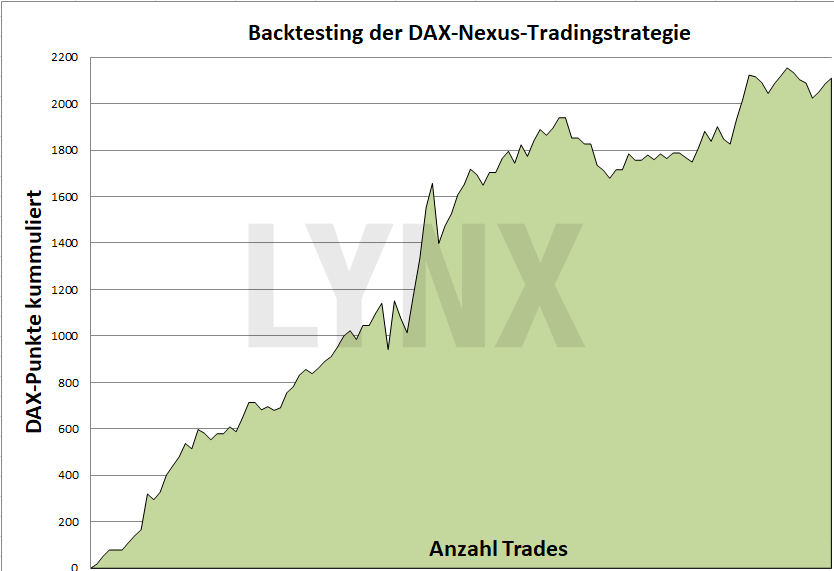

Die Gewinn- und Verlustserien beim Testen der DAX-Nexus-Strategie

Die längste Serie ohne Gewinn-Trade lag im Backtesting-Zeitraum bei acht Trades, wobei drei der Trades plus/minus Null und die übrigen fünf mit Verlust abgeschlossen wurden. Die längste Gewinnserie lag bei neun Trades – davon sieben Gewinner und zwei mit neutralem Ergebnis. Berücksichtigt werden muss hier auch besonders, dass acht bis neun Trades einen Zeitraum von vier bis fünf Monaten bedeuten. Damit das Gesetz der großen Zahlen die Ergebnisse in Richtung der statistischen Wahrscheinlichkeiten bewegt, müssen Sie also sowohl mehrmonatige Durststrecken als auch Gewinnphasen fehlerlos überstehen. Hier sehen Sie die Ergebnisse der vierjährigen Backtesting-Phase in grafischer Form:

Sie sehen, dass die Kurve in den ersten beiden Dritteln recht konstant ansteigt. Im letzten Drittel geht es dann relativ langsam nach oben. Das bedeutet, dass Sie mit dieser Strategie durchaus auch längere Phasen überstehen müssen, in denen nicht so viel vorangeht. Diese Phasen gilt es zu überstehen.

DAX-Nexus: Ergänzende Langfrist-Strategie mit geringem Zeitaufwand

Insgesamt betrachtet ist DAX-Nexus nicht unbedingt als Haupt-Trading-Strategie geeignet, sondern eher als ergänzende Langfrist-Strategie. Der Zeitaufwand beschränkt sich auf das tägliche vorbörsliche Überprüfen des Stochastik-Indikators und – sofern ein Setup vorliegt – der Ermittlung von Einstieg, Stopp- und Gewinnzielen, sowie der Aktivierung der entsprechenden Orders.Natürlich können Sie die Nexus-Trading-Methode auch auf andere Märkte übertragen, sofern Sie eine ausreichende Zahl an Setups (z. B. > 50) mit positivem Ergebnis getestet haben. Achten Sie dabei insbesondere darauf, dass Sie keine Divergenz-Setups übersehen und dass Sie bei Trades auch die Intraday-Verläufe berücksichtigen. Denn aus dem Tageschart geht oft nicht hervor, ob nach dem Einstieg das Stopp-Level möglicherweise nochmal getestet wurde.

Fazit für alle Trading-Strategien: Ohne Disziplin und Vertrauen geht es nicht

Um beim Trading langfristig erfolgreich zu sein, brauchen Sie neben einer funktionierenden Methode vor allem Selbstdisziplin. Dazu müssen Sie einer erfolgreichen Strategie auch in weniger ertragreichen Zeiten treu bleiben und Trade für Trade nach Schema F durchführen. Das gelingt den wenigsten Anlegern und ist deshalb auch einer der Hauptgründe, warum viele Leute an der Börse scheitern. Die größte psychologische Herausforderung für Trader auf dem Weg zur Profitabilität sind Gewinn- und Verlustserien. Denn Gewinne und Verluste treten an der Börse oft in Clustern (Serien) auf. Nach einer Serie von Gewinntrades wird ein Trader oftmals unvorsichtiger und überhöht sein Risiko. Bei einer Verlustserie hingegen verliert er zu rasch das Vertrauen in die jeweilige Handelsstrategie und gibt auf. Dabei handelt es sich bei Gewinn- und Verlustserien um nichts anders als um mathematisch-statistische Wahrscheinlichkeiten, die ein Trader bei jeder Trading-Strategie berücksichtigen und einplanen muss. Denn die Gewinnwahrscheinlichkeit eines Handelssystems ist aufgrund des Gesetzes der großen Zahlen nur bei einer ausreichend großen Gesamtzahl an Trades statistisch aussagekräftig.

Ich hoffe, ich konnte Ihnen einige Ideen und Anregungen fürs Futures Trading mit auf den Weg geben. Für alle Trading-Strategien gilt jedoch: Egal was wir oder andere Experten schreiben, prüfen Sie unbedingt selbst, ob eine Strategie tatsächlich funktioniert. Denn für Ihren Tradingerfolg ist am Ende nur einer verantwortlich: Sie selbst. Auch sämtliche Angaben in diesem Artikel sind zwar gewissenhaft geprüft worden, sind jedoch ohne Gewähr und Anspruch auf Richtigkeit. Das heißt: Machen Sie unbedingt ausreichendes Backtesting oder üben Sie die Umsetzung ausreichend lange in einem Demo-Konto. Sind die Ergebnisse so, wie Sie es sich vorgestellt haben, oder gibt es Abweichungen?

Nur durch einen akribischen, sehr kritischen Prüfprozess, den Sie selbst durchführen, können Sie sicherstellen, dass Sie in den entscheidenden Momenten, d. h., wenn es turbulent wird, auch das notwendige Vertrauen und die Disziplin haben, die Strategie weiterhin regelkonform umzusetzen. Denn aus eigener Erfahrung sage ich Ihnen, dass es einen riesigen Unterschied macht, ob man eine vielversprechende oder hochgelobte Strategie erwartungsfroh neu ausprobieren will oder ob man tatsächlich live und mit eingesetztem eigenem Geld den Herausforderungen der Methode konfrontiert ist. Gehen Sie vorab alle denkbaren Szenarien im Kopf durch und machen sich klar, welche Situationen früher oder später eintreten können und werden. Stellen Sie sich auch vor, wie Sie sich dabei fühlen würden. Nur wenn Sie eine möglichst klare Vorstellung davon haben, was alles auf Sie zukommen kann, werden Sie stets die Nerven behalten und am Ende natürlich dafür belohnt. Wir drücken Ihnen jedenfalls die Daumen, dass Sie die richtige Strategie auswählen, um ein erfolgreicher Futures-Trader zu werden. Viel Erfolg dabei!

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren. In Zukunft können aber Analysen zum selben Finanzinstrument veröffentlicht werden.