Der Russell 2000 wird als US-Index gerne übersehen, denn hier sind die „Small Caps“ gelistet, die bei vielen Anlegern unter „ferner liefen“ eingestuft werden. Aber wenn man sich über die Chancen des US-Aktienmarkts insgesamt ein Bild machen will, muss man auch hier hinsehen.

Der Russell 2000-Index listet die 2.000 kleinsten börsennotierten Unternehmen an der New York Stock Exchange, der AMEX und der Nasdaq. Das sind die Unternehmen, die nicht mal eben bei Donald Trump anrufen und um eine Adjustierung seiner Vorgehensweise ersuchen können. Das sind die Unternehmen, denen eine nur zeitweise Aussetzung zuvor verkündeter Einfuhrzölle nicht reicht, um ihre Lieferketten anzupassen. Und es sind die Unternehmen, die weit mehr das Rückgrat einer jeden Wirtschaft repräsentieren als Mega Caps: den Mittelstand.

Und dass man die „Kleinen“ in Washington übersehen dürfte, erkannte man schon frühzeitig. Während die großen US-Indizes noch im Februar den Versuch unternahmen, die bis dahin geltenden Rekorde vom Dezember zu überwinden, sehen wir hier, dass die Sache bereits im November kippte. Seither gilt beim Russell 2000 ein Abwärtstrend. Und der hatte im Verlauf der vergangenen Woche die Größenordnung von knapp 30 Prozent erreicht. Deutlich mehr als die Blue Chip Indizes und in der Größenordnung einer echten Baisse.

Expertenmeinung: Viele hoffen, dass der Wind jetzt dreht. Aber Hoffnung alleine reicht meist nicht für eine Wende. Und mehr als Hoffnung hätte man derzeit noch nicht zu bieten. Im Weißen Haus denkt man derzeit in großen Dimensionen. Und schließlich hatte Donald Trump mehrfach betont: Auf dem Weg zum großen Ziel wird es Irritationen geben, aber die müsse man eben aushalten. Für kleinere Unternehmen, die auf optimistische, solvente Kunden und günstige Importwaren oder Zulieferteile angewiesen sind, keine hilfreiche Aussage. Man kommt, wenn es dumm läuft, eben unter die Räder, vermutlich, ohne dass es im Weißen Haus dafür zu einem Schulterzucken reichen würde.

Diese Erkenntnis führte dazu, dass der Russell 2000 derart viel stärker wegrutschte als die Indizes der größeren Unternehmen. Aber jetzt versucht man sich an einer Bodenbildung. Die Frage stellt sich indes: Sollte die gelingen, welche positiven Fakten könnten zeitgerecht nachgereicht werden, um eine Aufwärtswende zu verstetigen, statt sie entweder gleich von vorne herein scheitern oder als Bullenfalle enden zu lassen? Das Problem ist:

Der Schlingerkurs der US-Regierung mag Anlass geben, dass man bei einzelnen Branchen darauf setzt, dass die Sache doch nicht so heiß gegessen wird, wie sie zuletzt gekocht wurde. Aber das, was für eine solide Wende benötigt wird, ist Planungssicherheit. Und die hat man definitiv nicht.

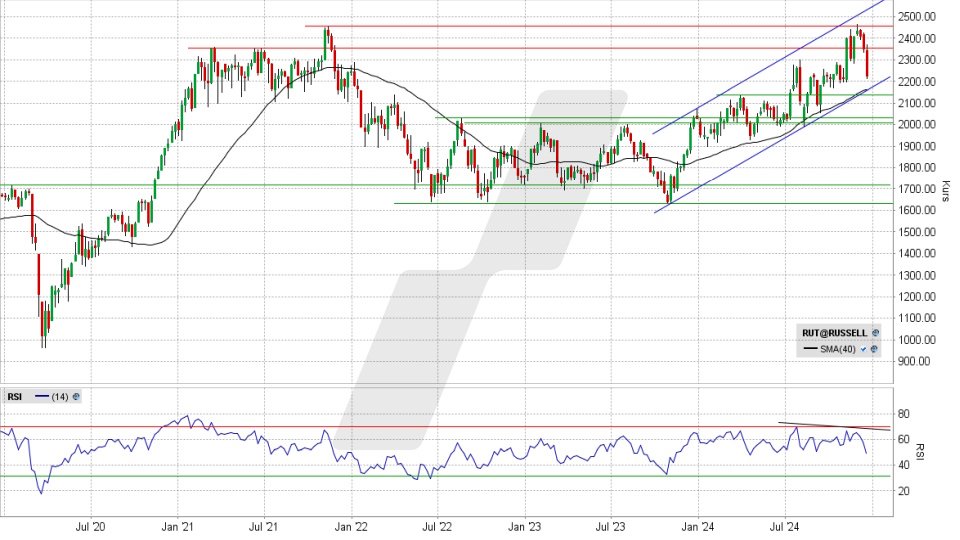

Aktuell sehen wir ein hektisches Auf und Ab unterhalb der Widerstandslinie bei 1.932 Zählern. Dorthin sauste der Index als Reaktion auf die erste Runde des Zurückruderns am vergangenen Mittwoch. Jetzt wird der Versuch unternommen, dorthin zurück zu gelangen und diese Linie zu überwinden. Aber das alleine würde ja nur eine Bodenbildung abschließen. Für ein mittelfristig bullisches Signal bräuchte es weitaus mehr:

Die 20-Tage-Linie bei 1.974 Punkten, die Widerstandslinie bei 1.993 Punkten, das März-Zwischenhoch bei 2.111 Zählern, der massive Kreuzwiderstand aus Nackenlinienzone der Toppbildung, der Abwärtstrendlinie und der 200-Tage-Linie zwischen 2.159 und 2.197 Punkten: All das müsste der Russell 2000 aus aktueller Sicht überwinden, um ein klares Kaufsignal zu generieren. Für ein erneutes Abdrehen nach unten hingegen könnte eine erneute, nicht zielführende Entscheidung in Washington ausreichen, daher: Hier sollte man es sich zweimal überlegen, gegen den aktuell weiter voll intakten Abwärtstrend zu spekulieren.

Mit einem Margin Konto können Sie zum Beispiel mit Hebel handeln und Ihre Trading-Strategien durch Leerverkäufe oder den Einsatz von Optionen und Futures diversifizieren.

Entdecken Sie jetzt die umfangreichen Handelsmöglichkeiten, die Ihnen dieser Kontotyp bietet: Margin Konto

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen