Langfristige statt kurzfristige Optionen

In unserem Artikel Die Top 6 Fehler im Optionenhandel und wie Sie sie vermeiden haben wir Ihnen die Nachteile beim Kauf von billigen und kurzfristigen Call Optionen vorgestellt: Um mit solchen Call Optionen profitabel zu sein, muss ein Trader mit seiner Einschätzung der Kursbewegung absolut richtig liegen und die Aktie muss sich schnell und stark nach oben bewegen. Bei diesem Handelsansatz liegt die Erfolgswahrscheinlichkeit jedoch nicht auf der Seite des Traders! Doch es gibt Alternativen, wie LEAPS.

Was sind LEAPS

LEAPS sind längerfristige Optionen. Der Begriff steht für “Long-Term Equity AnticiPation Securities“. Hinter diesem etwas schwülstigen amerikanischen Begriff verbirgt sich nichts anderes als Optionen, die eine Laufzeit von mehr als 12 Monaten aufweisen. Durch die längere Laufzeit der LEAPS Optionen umgehen Sie gekonnt die Nachteile von kurzfristigen Optionen: Sie geben der Aktie mehr Zeit, um sich in die erwartete Richtung zu bewegen.

Diese Optionen werden genauso gehandelt wie andere Optionen. Lassen Sie sich also nicht von dem Begriff verwirren. LEAPS Optionen werden ganz normal beispielsweise auf Aktien oder Indizes angeboten.

Der Handel mit LEAPS Optionen

Suchen Sie sich zuerst eine Aktie aus. Bei der Wahl der Aktie sollten Sie genau den gleichen Prozess durchlaufen, den Sie beim direkten Kauf der Aktie anwenden würden. Ob Sie sich dabei der technischen oder der fundamentalen Analyse bedienen, spielt keine Rolle: Bleiben Sie bei Ihrer gewohnten Suchmethode, um die für Sie beste Aktie zu finden.

Einige Einschränkungen für die Anwendung der LEAPS Methode gibt es allerdings, denn natürlich muss es für die Aktie Optionen geben und idealerweise muss sie ein hohes Optionen-Handelsvolumen aufweisen. So wird sichergestellt, dass die Optionen liquide sind, und dass die Spanne zwischen Geld- und Briefkurs in einem akzeptablen Rahmen bleibt.

Bei der Suche der passenden LEAPS Optionen wählen Sie einen Call, der tief im Geld ist (sein Basispreis liegt weit unter dem aktuellen Aktienkurs). Als allgemeine Faustregel für diese Strategie gilt ein Basispreis mit einem Delta von beispielsweise 0,80 oder mehr.

Denken Sie daran, dass ein Delta von 0,80 bedeutet, dass der Preis Ihrer Option theoretisch um 0,80 US-Dollar steigt, wenn die Aktie um 1 US-Dollar steigt. Wenn das Delta 0,90 beträgt, steigt Ihre Option um 0,90 US-Dollar, wenn die Aktie um 1 US-Dollar steigt, und so weiter.

In unserem Video erfahren Sie, wie Sie in die Optionsketten das „Delta“ einfügen, damit Sie die richtigen Optionen wählen können.

Je tiefer die Call Option im Geld ist, desto teurer ist diese Option. Das liegt einfach daran, dass diese Option einen höheren inneren Wert hat. Der Vorteil ist jedoch, dass sie auch ein höheres Delta aufweist. Und je höher ihr Delta ist, desto mehr ähnelt die Option der zugrundeliegenden Aktie.

Wie bei allen Optionskontrakten gibt eine LEAPS Call Option einem Käufer das Recht, jedoch nicht die Pflicht, die zugrundeliegende Aktie zum festgelegten Basispreis am oder vor dem Verfallsdatum zu kaufen. Sie können also die LEAPS Option ausüben, wenn Sie es wünschen.

Sie können auch jederzeit während der Laufzeit der Call Option die Position schließen und die Gewinne, falls vorhanden, vorzeitig mitnehmen.

Beachten Sie jedoch, dass Sie als Käufer von LEAPS Optionen, wie bei anderen Optionen auch, keinen Anspruch auf Dividenden haben.

Der Preis von LEAPS Optionen: Teurer als kurzfristige Optionen aber billiger als die Aktien

LEAPS Optionen sind teurer als kurzfristigere Optionen auf dieselbe Aktie. Das weiter entfernte Verfallsdatum führt dazu, dass die LEAPS Optionen einen höheren Zeitwert aufweisen, was sich auf den Preis der Optionen auswirkt.

Weitere Faktoren, die den Preis der Optionen beeinflussen können, sind die implizite Volatilität der Aktie, der Marktzins und die Dividendenrendite des Wertpapiers.

Mit LEAPS Call Optionen können Sie von potenziellen Kursanstiegen einer bestimmten Aktie profitieren und gleichzeitig müssen Sie weniger Kapital einsetzen. Mit anderen Worten: Die Kosten der Prämie für eine LEAPS Option sind niedriger als die Kosten, die für den vollständigen Kauf von 100 Aktien benötigt würden. Durch den geringeren Kapitaleinsatz profitieren Sie entsprechend gehebelt vom Kursanstieg der zugrundeliegenden Aktie.

Die Wichtigkeit des Zeitwertverfalls und der impliziten Volatilität

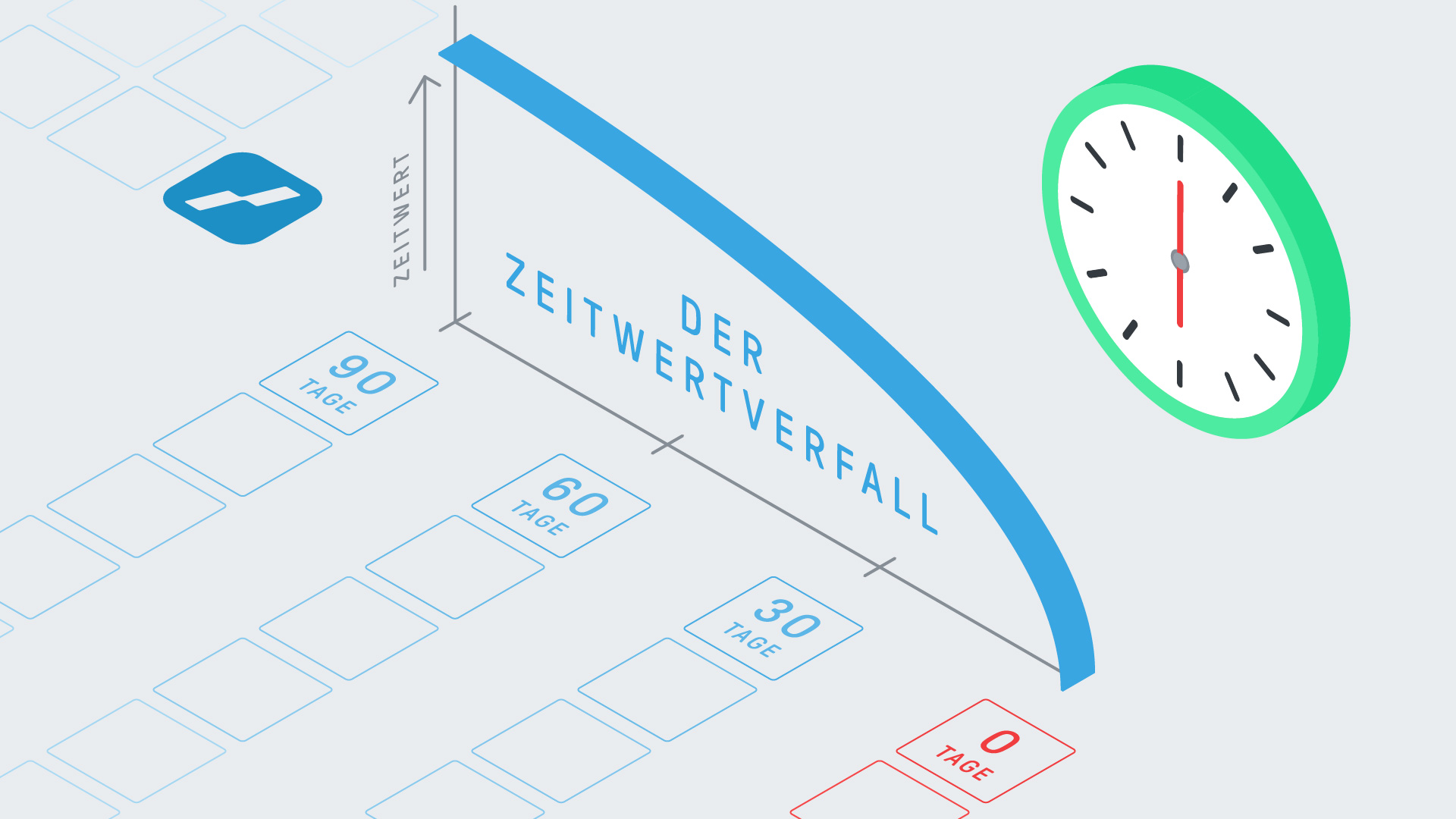

Auch langfristige Optionen sind Termingeschäfte und verfügen über ein Verfallsdatum. Wenn die Aktie am Tag nach dem Verfallsdatum Ihrer Option durch die Decke schießt, haben Sie nichts davon. Darüber hinaus verlieren Optionen schneller an Wert, wenn sich das Verfallsdatum nähert. Dieser Zeitwertverfall ist allerdings bei langfristigen Optionen am Anfang gering und beschleunigt sich erst in den letzten 90 Tagen der Laufzeit der Optionen.

Als allgemeine Faustregel sollten Sie in Betracht ziehen, eine Call Option zu kaufen, die eine Restlaufzeit von mindestens 1 Jahr aufweist. Solch eine lange Laufzeit ergibt Sinn, da Sie einen Ersatz für eine Aktien-Investition suchen: Sie investieren entsprechend und sind kein kurzfristiger Trader.

Änderungen der impliziten Volatilität der zugrundeliegenden Aktie werden ebenfalls einen Einfluss auf den Preis der Call Option haben. Eine höhere implizite Volatilität verteuert eine Option, während eine niedrigere implizite Volatilität den Preis einer Option verringert.

Die Investitionsgröße

Nachdem Sie die passende Option mit ihrem Basispreis und ihrem Verfallsdatum ausgewählt haben, müssen Sie entscheiden, wie viele LEAPS Call Optionen Sie kaufen möchten.

1 Call Option entspricht in der Regel 100 Aktien. Das ist die sogenannte Kontraktgröße. Wenn Sie also 100 Aktien „kontrollieren“ möchten, handeln Sie 1 Call Option. Wenn Sie in weniger als 100 Aktien investieren möchten, ist diese Strategie mit LEAPS Optionen für Sie nicht geeignet. Sie wären mit 1 Call Option für Ihre Verhältnisse bereits überinvestiert.

Das Management der Position

Nachdem Sie Ihre LEAPS Call Optionen gekauft haben, müssen Sie die gehandelte Position im Auge behalten. Genauso wie beim Handel mit Aktien sollten Sie gegebenenfalls ein Profit-Ziel und einen Stop-Loss festlegen. Vor allem in den letzten 3 Monaten vor dem Verfall der Option sollten Sie über eine Glattstellung nachdenken, denn ab jetzt beschleunigt sich der Zeitwertverfall. Dieser Zeitwertverfall wirkt sich negativ auf Ihre Call Option aus. Sie können spätestens zu diesem Zeitpunkt die Call Option verkaufen und wenn Sie weiterhin von der zugrundeliegenden Aktie überzeugt sind, eine neue langfristige Call Option kaufen.

Beispiel für den Handel einer LEAPS Call Option

In diesem fiktiven Beispiel gehen Sie davon aus, dass der Kurs der Aktie von 3M Company (US Ticker: MMM) in den nächsten zwei Jahren steigen wird. Sie möchten an dieser Kurssteigerung profitieren, ohne jedoch die Aktien selbst zu kaufen.

Nehmen wir an, die 3M Aktie wird an der Börse zu ca. 173 US-Dollar gehandelt und eine 3M LEAPS Call Option mit einer Laufzeit bis zum 20. Januar 2023 und einem Basispreis von 135 US-Dollar hat eine Prämie von ca. 42 US-Dollar und kostet dementsprechend 4.200 US-Dollar pro Kontrakt.

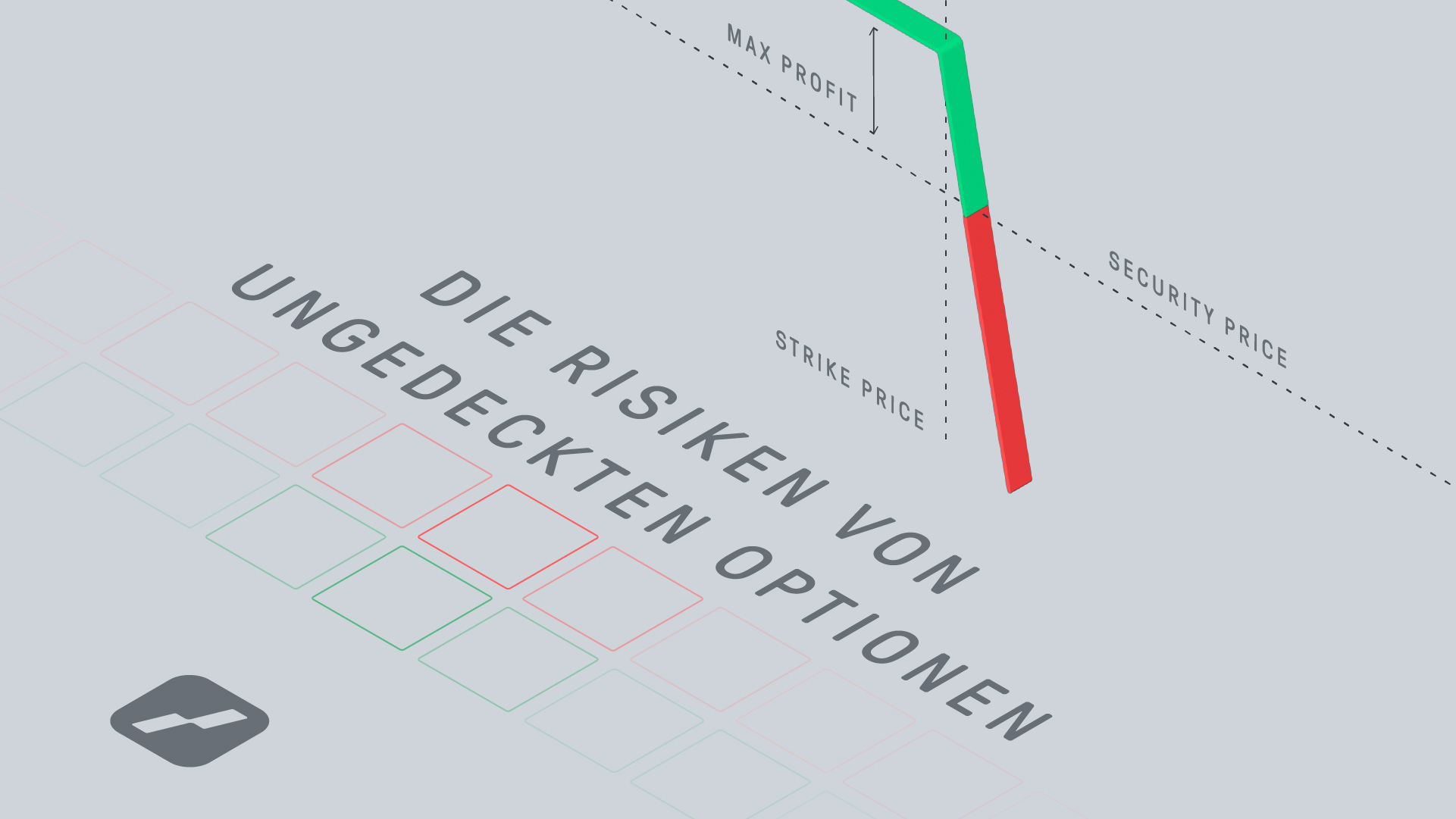

Sie kaufen in diesem Beispiel 1 Call Option zu einem Gesamtpreis von 4.200 US-Dollar. Dieser Betrag ist auch das maximale Verlustrisiko Ihrer Position. Die Call Option gibt Ihnen das Recht, bis zum Verfall der Option 100 3M Aktien zu einem Preis von 135 US-Dollar je Aktie zu kaufen, unabhängig davon, wie sich der Aktienkurs entwickelt.

Um profitabel zu sein, muss die Aktie am Verfallsdatum über 177 US-Dollar notieren. Diese Gewinnschwelle ist die Summe aus dem Basispreis von 135 US-Dollar und der Optionsprämie (42 US-Dollar).

Die folgenden Szenarien stellen mögliche Ergebnisse dieser Strategie zum Verfallsdatum dar:

Szenario Nr. 1: Die Aktie notiert oberhalb der Gewinnschwelle

Wenn 3M zum Verfallsdatum z.B. bei 180 US-Dollar notiert, hat die LEAPS Call Option einen Wert von 45 US-Dollar (der Aktienkurs von 180 US-Dollar abzüglich des Basispreises von 135 US-Dollar). Sie können die Call Option ausüben und die Aktie zu einem Preis von 135 US-Dollar kaufen oder die LEAPS Call Option mit Gewinn verkaufen. Nach Abzug der ursprünglichen Anschaffungskosten von 4.200 US-Dollar realisieren Sie einen Gewinn von 300 US-Dollar. Ihre Rendite liegt bei +7,14%. Hätten Sie die 100 Aktien zu 173 US-Dollar direkt gekauft, würden Sie einen Gewinn von 700 US-Dollar realisieren. Dafür hätten Sie aber 17.300 US-Dollar investieren müssen. Ihre Rendite würde „nur“ +4% betragen.

Szenario Nr. 2: Die Aktie notiert unterhalb des Basispreises

Wenn 3M zum Verfallsdatum unter dem Basispreis von 135 US-Dollar notiert, verfällt die Call Option wertlos. In diesem Fall erleiden Sie den maximalen Verlust von 4.200 US-Dollar. Hätten Sie 100 Aktien zu 173 US-Dollar gekauft, würden Sie mit Ihrem Aktienbestand einen Verlust von 3.800 US-Dollar erleiden, wenn die Aktie die Kursmarke von 135 US-Dollar erreicht.

Szenario Nr. 3: Die Aktie notiert zwischen dem Basispreis und der Gewinnschwelle

Wenn 3M zum Verfallsdatum zum Beispiel bei 150 US-Dollar notiert, ist die Call Option 15 US-Dollar wert (der Aktienkurs von 150 US-Dollar abzüglich des Basispreises von 135 US-Dollar). Dies entspricht einem Verlust von 2.700 US-Dollar (4.200 US-Dollar – 1.500 US-Dollar).

Vor dem Verfallsdatum kann die LEAPS Call Option zu einem Preis gehandelt werden, der etwas höher ist als die Differenz zwischen dem Basispreis von 135 US-Dollar und dem tatsächlichen Aktienkurs. Dies ist unter anderem auf den verbleibenden Zeitwert des Optionskontrakts zurückzuführen.

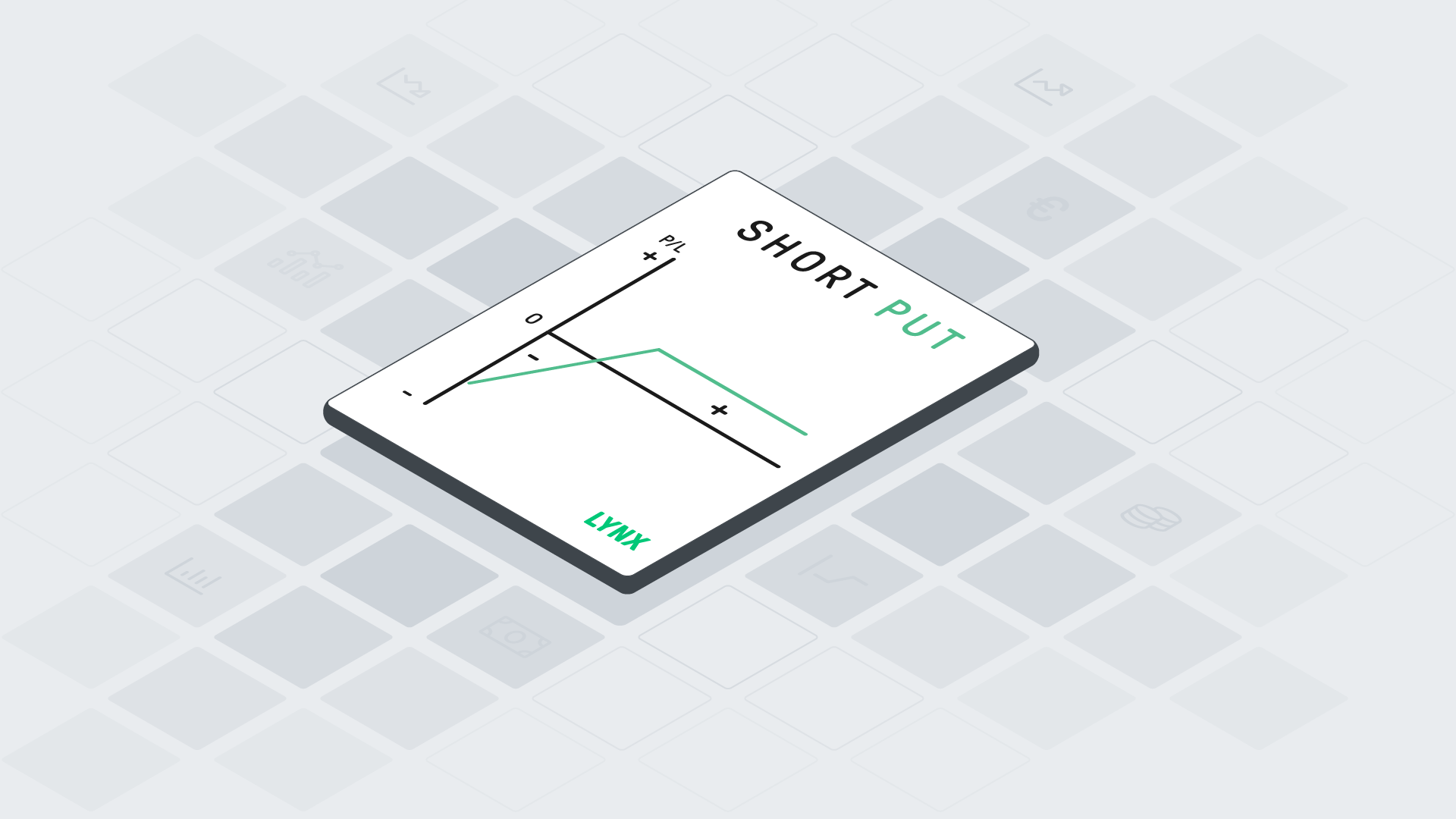

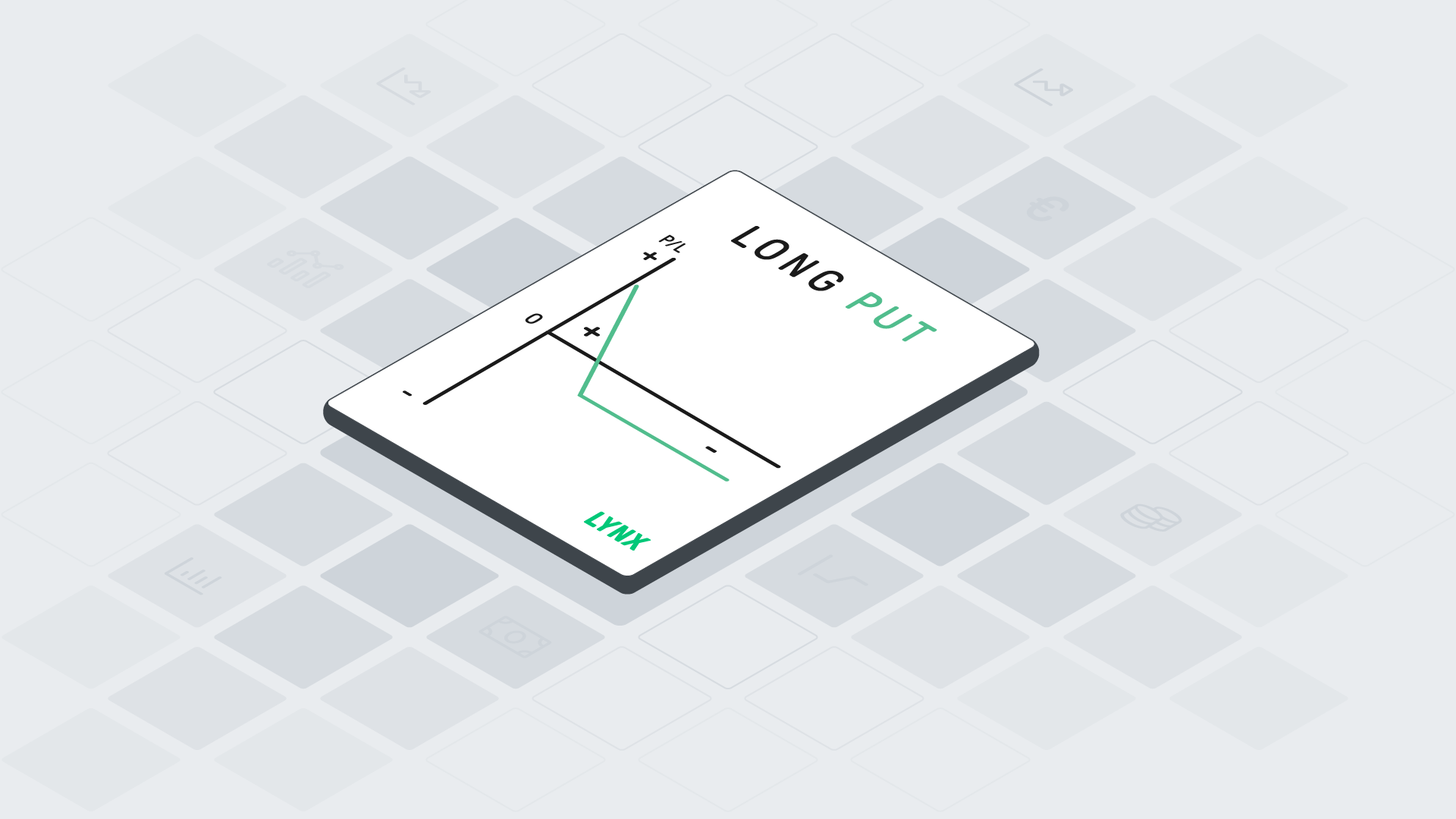

LEAPS Put Optionen als Absicherung

Wir haben bereits die Möglichkeiten von LEAPS Call Optionen als Ersatz für Aktien dargestellt. Sie können aber auch LEAPS Put Optionen handeln und sie als Absicherung für Ihren Aktienbestand einsetzen. Put Optionen gewinnen an Wert, wenn der Kurs der zugrundeliegenden Aktie sinkt, und gleichen potenziell die Verluste aus, die durch den Besitz von Aktien entstehen.

Angenommen Sie besitzen Aktien von einem Unternehmen XYZ. Sie möchten länger in diesen Aktien investiert bleiben, befürchten aber, dass der Aktienkurs fallen könnte. In diesem Fall könnten Sie LEAPS Put Optionen auf XYZ kaufen, um sich gegen den fallenden Kurs der Aktie abzusichern. LEAPS Put Optionen nehmen in diesem Fall die Rolle einer Versicherung ein. Sie profitieren von eventuellen Kursrückgängen oder federn diese zumindest ab, ohne dass Sie Ihre Aktien verkaufen müssen.

Fazit: Mit weniger Kapitaleinsatz von einem langfristigen Aufwärtstrend profitieren

LEAPS Call Optionen sind ideal für Optionshändler, die einen anhaltenden Aufwärtstrend reiten möchten. Zudem bieten sie Anlegern eine mögliche Alternative zum einfachen Aktienbesitz. Dank der längeren Laufzeiten dieser Optionen, entziehen sich Anleger, zumindest vorübergehend, dem negativen Einfluss des Zeitwertverfalls von Optionen.

Mit LEAPS Call Optionen können Anleger von Kurssteigerungen profitieren und müssen gleichzeitig weniger Kapital riskieren, als für den Kauf von Aktien erforderlich wäre. Bleibt oder steigt ein Aktienkurs über den Basispreis der LEAPS Option, kann der Käufer die Option ausüben und Aktien zu einem Preis erwerben, der unter dem aktuellen Marktpreis liegt. Derselbe Investor kann aber auch die LEAPS Call Option jederzeit an der Börse mit Gewinn verkaufen bzw. seine Position bei Verlust schließen.

Wenn Sie den Kauf von Optionen in Betracht ziehen, sollten Sie einen Blick auf die langfristigen LEAPS Optionen werfen. Diese bieten einige Vorteile im Vergleich zum einfachen Aktienkauf und verringern dabei die Nachteile, die beim Kauf von Optionen mit kurzen Laufzeiten vorhanden sind.

Sie möchten an der Börse mit Optionen handeln?

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren.

Über den Online Broker LYNX profitieren Sie als Daytrader, Anleger oder Investor von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren. In Zukunft können aber Analysen zum selben Finanzinstrument veröffentlicht werden.

Alles über Optionen:

Volatilität

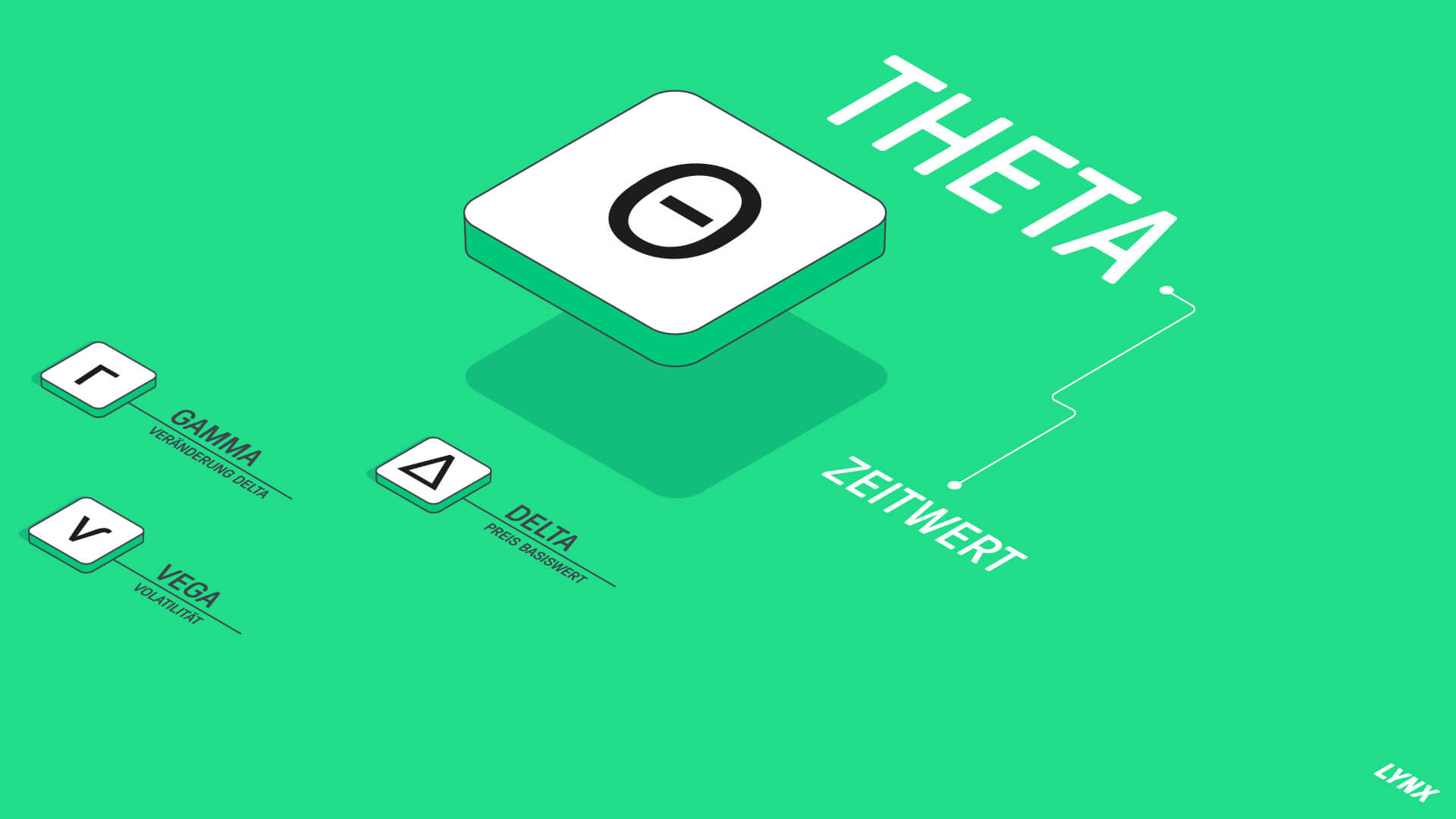

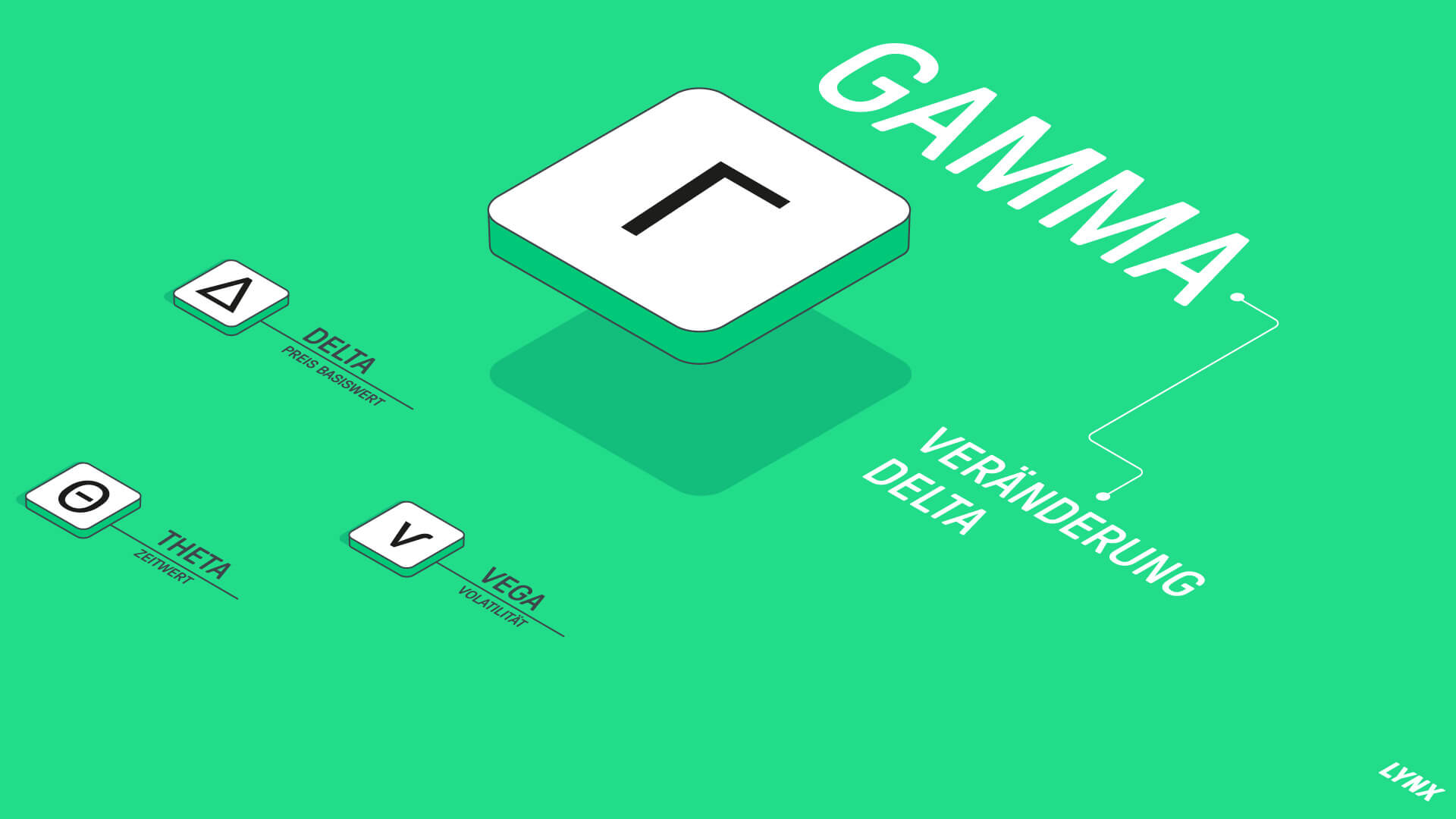

Griechen