- Aufbau des Diagonal Spreads

- Profil eines Long Put Diagonal Spreads:

- Warum heißt ein Diagonal Spread überhaupt so?

- Mögliche Zusammensetzungen eines Diagonal Spreads

- Prinzip des Diagonal Spreads

- Für wen ist der Diagonal Spread geeignet?

- Wann sollte ein Diagonal Spread eingegangen werden?

- Wo liegen Ihre Gewinnschwellen?

- Was ist Ihr maximaler potenzieller Gewinn?

- Was ist Ihr maximaler potenzieller Verlust?

- Was sind die Margin Anforderungen?

- Wie wirkt sich die Zeit auf die Position aus?

- Was ist der Einfluss der impliziten Volatilität?

- Risiko einer Ausübung der Optionen

- Die Vor- und Nachteile des Diagonal Spreads auf den Punkt gebracht

- Beispiel eines Diagonal Spreads auf den S&P 500 ETF (US-Ticker: SPY).

- Fazit Diagonal Spread: Hohes Gewinnpotenzial bei begrenztem Risiko

Sie können sich einen Diagonal Spread wie eine Kreuzung zwischen einem Kalender Spread (in dem die Laufzeiten der Optionen unterschiedlich sind) und einem Vertical Spread (in dem die Basispreise der Optionen unterschiedlich sind) vorstellen.

Ein Diagonal Spread ist eine etwas knifflige Optionen-Kombination, die Ihnen helfen kann, jede Markt-Annahme in Ihrem Depot strategisch abzubilden.

Aufbau des Diagonal Spreads

Bei einem Diagonal Spread eröffnen Sie gleichzeitig 2 Optionen desselben Typs (2 Call Optionen oder 2 Put Optionen) mit unterschiedlichen Basispreisen und unterschiedlichen Verfallsdaten. Ein Beispiel für einen Diagonal Spread wäre der Kauf einer Put Option mit Basispreis 30$ und Laufzeit Dezember und der Verkauf eines Puts mit Basispreis 25$ und Laufzeit Oktober.

Der Diagonal Spread kann je nach Zusammensetzung der Optionen „bullish“ oder „bearish“ sein.

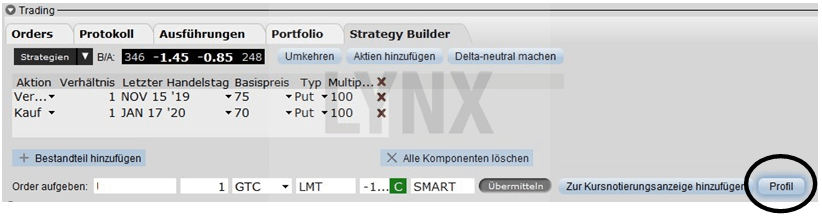

Ein „Long“ Diagonal Spread mit Puts lässt sich beispielsweise wie folgt aufbauen:

- Short Put mit Basispreis A und nahem Verfallsdatum

- Long Put mit Basispreis B und späterem Verfallsdatum

- Der Aktienkurs liegt in der Regel über dem Basispreis A

Profil eines Long Put Diagonal Spreads:

Warum heißt ein Diagonal Spread überhaupt so?

Ein Diagonal Spread ist eine Mischung aus einem Kalender Spread, der auch Horizontal Spread genannt wird, und einem Vertical Spread. Mischen Sie also das Horizontal (das waagerechte) mit dem Vertical (das senkrechte), bekommen Sie das „Diagonal“.

Mögliche Zusammensetzungen eines Diagonal Spreads

Da es für jede Option 2 unterschiedliche entscheidende Parameter gibt, nämlich Basispreis und Verfallsdatum, gibt es viele verschiedene Zusammensetzungen von Diagonal Spreads. Sie können bullish oder bearish, long oder short sein und Puts oder Calls beinhalten.

Die meisten Strategien mit Diagonal Spreads beziehen sich auf „Long“ Positionen (der Diagonal Spread wird gekauft). In dem Fall wird die kurzfristige Option verkauft und die längerfristige Option gekauft. Dies gilt sowohl für Kombinationen mit Call Optionen als auch mit Put Optionen.

Die gegensätzliche Position ist dann der „Short“ Diagonal Spread, in dem die kurzfristige Option gekauft wird und die längerfristige Option verkauft wird.

Entscheidend, um einen Long oder Short Diagonal Spread bullisch oder bearisch festzulegen, ist die Kombination der Basispreise. Die folgende Tabelle zeigt die Vielfalt der Möglichkeiten, um einen Diagonal Spread umzusetzen:

| Optionstyp | Long (Kauf) oder Short (Verkauf) | Verfallsdaten | Basispreise | Annahme |

|---|---|---|---|---|

| Calls | Long Diagonal Spread | Short kurzfristige Option Long langfristige Option | Short niedriger Basispreis Long höherer Basispreis | bearish |

| Long Diagonal Spread | Short kurzfristige Option Long langfristige Option | Long niedriger Basispreis Short höherer Basispreis | bullish | |

| Short Diagonal Spread | Long kurzfristige Option Short langfristige Option | Short niedriger Basispreis Long höherer Basispreis | bullish | |

| Short Diagonal Spread | Long kurzfristige Option Short langfristige Option | Long niedriger Basispreis Short höherer Basispreis | bearish | |

| Puts | Long Diagonal Spread | Short kurzfristige Option Long langfristige Option | Short niedriger Basispreis Long höherer Basispreis | bearish |

| Long Diagonal Spread | Short kurzfristige Option Long langfristige Option | Long niedriger Basispreis Short höherer Basispreis | bullish | |

| Short Diagonal Spread | Long kurzfristige Option Short langfristige Option | Short niedriger Basispreis Long höherer Basispreis | bullish | |

| Short Diagonal Spread | Long kurzfristige Option Short langfristige Option | Long niedriger Basispreis Short höherer Basispreis | bearish |

Wenn Sie zum Beispiel mit einem Long Diagonal Spread mit Puts eine bullische Strategie aufbauen wollen (Sie setzen auf eine steigende Aktie), dann verkaufen Sie die kurzfristige Option mit einem höheren Basispreis und kaufen gleichzeitig die längerfristige Option mit einem niedrigeren Basispreis.

Prinzip des Diagonal Spreads

Wenn Sie einen Long Diagonal Spread ausführen, nutzen Sie eine besondere Eigenschaft von Optionen zu Ihren Gunsten aus: ihren Zeitwertverfall. Alle Details zum Thema Zeitwertverfall erfahren Sie in unserem Artikel Der Zeitwertverfall – Wie man mit dem Zeitwert von Optionen Geld verdient. Das ist der Grund, warum aus meiner Sicht Long Diagonal Spreads zu bevorzugen sind. Mit Short Diagonal Spreads verfügen Sie nicht über diesen Vorteil.

Der Zeitwertverfall der verkauften Option, dadurch dass ihr Verfallsdatum näher ist, wird schneller sein als der Zeitwertverfall der gekauften Option, die eine längere Laufzeit aufweist. Kurz vor dem Verfallsdatum der kurzfristigen verkauften Option, möchten Sie diese so billig wie möglich zurückkaufen. Gleichzeitig verkaufen Sie die längerfristige Option, um Ihre Position komplett zu schließen. Im Idealfall hat die längerfristige Option noch einen signifikanten restlichen Zeitwert.

Viele Trader setzen jedoch die Strategie fort, indem sie die abgelaufene Option durch eine neue verkaufte Option ersetzen. Das Verfallsdatum der neuen verkauften Option liegt weiterhin vor dem Verfallsdatum der gekauften Option.

Je nachdem, wie Sie den Diagonal Spread aufbauen, wird Ihnen die Optionen-Kombination eine Prämie bescheren (auf Englisch einen „Credit“) oder Sie einen Betrag kosten (einen „Debit“).

Bei Diagonal Spreads können Sie ganz unterschiedliche Zeitintervalle verwenden. Typischerweise beträgt die noch vorhandene Laufzeit der kurzfristigen Option 3 bis 6 Wochen, während die längerfristige Option eine Restlaufzeit von 9 bis 12 Wochen aufweisen wird.

In der Umsetzung ist ein Diagonal Spread sehr einfach. Idealerweise kaufen Sie die eine Option und verkaufen die andere Option gleichzeitig im Rahmen einer Kombination, zum Beispiel mithilfe des OptionTraders Ihrer LYNX Handelsplattforms. Mehr zum Thema Optionen-Kombinationen erfahren Sie in unserem Artikel „Vergleich: Optionskombinationen gegen einfache Optionen“.

Meine persönlichen Tipps für den Handel von Diagonal Spreads

- Bei Diagonal Spreads bevorzuge ich vorzeitige Gewinnmitnahmen oder das „Rollen“ der verkauften Option. Wenn beispielsweise 15% bis 25% des Einsatzes als Gewinn zu Buche steht, können Sie überlegen, Kasse zu machen. Sie können dann die komplette Position schließen oder, wie oben bereits erwähnt, die verkaufte Option durch eine neue verkaufte Option ersetzen.

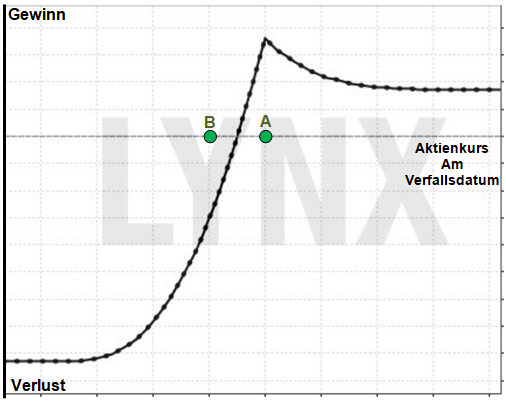

- Das Gewinnprofil eines Diagonal Spreads ist ein wenig verzwickt und nicht so intuitiv zu erfassen. Wenn Sie zum Beispiel die Optionen-Kombination mit dem OptionTrader der Trader Workstation eröffnen, klicken Sie, nachdem Sie Ihre Optionen in den Strategy Builder aufgenommen haben, auf den Knopf „Profil“. Ein Performance-Graph erscheint dann, in dem Sie die voraussichtlichen Gewinne und Verluste Ihres Trades, abhängig vom Aktienkurs, sehen können:

Für wen ist der Diagonal Spread geeignet?

Diese Strategie ist für Trader gedacht, die große Erfahrung im Optionshandel gesammelt haben. Der Diagonal Spread ist zwar in seiner Ausführung nicht besonders kompliziert, er ist aufgrund der unterschiedlichen Laufzeiten und der unterschiedlichen Basispreise der Optionen deutlich komplexer als andere Optionen-Kombinationen.

Wann sollte ein Diagonal Spread eingegangen werden?

Sie eröffnen einen Diagonal Spread, wenn Sie davon ausgehen, dass die Aktie innerhalb eines bestimmten Zeitraums in der Nähe des Basispreises der verkauften Option notieren wird.

Wo liegen Ihre Gewinnschwellen?

Bei einem Diagonal Spread gibt es zu viele Variablen, um eine exakte Formel zu den Gewinnschwellen (Break-Even) zu ermitteln.

Da es zwei Verfallsdaten für die Optionen gibt, muss eine Annäherung gemacht werden, um zu „erraten“, wie hoch der Wert der langfristigen Option sein wird, wenn die kurzfristige Option verfallen wird. Das Performance-Profil in Ihrer LYNX Handelsplattform kann Ihnen helfen, die Gewinnschwellen zu sehen. Beachten Sie jedoch, dass das angezeigte Performance-Profil davon ausgeht, dass alle anderen Variablen, wie zum Beispiel die implizite Volatilität, über die gesamte Laufzeit der Position konstant bleiben, was in der Realität nicht so sein wird.

Was ist Ihr maximaler potenzieller Gewinn?

Der maximale Gewinn lässt sich bei der Eröffnung der Position nicht bestimmen und hängt davon ab, welchen Wert die langfristige Option am Verfallsdatum der kurzfristigen Option noch haben wird.

Der maximale Gewinn wird erzielt, wenn der Aktienkurs am Ende der Laufzeit der kurzfristigen Option so nah wie möglich an dem Basispreis dieser Option notiert. In diesem Fall verfällt die kurzfristige verkaufte Option wertlos, und Sie können die langfristige Option zu ihrem Restwert verkaufen.

Ein Teilgewinn wird erzielt, wenn der Aktienkurs zwischen dem Basispreis der verkauften Option und den Gewinnschwellen bleibt.

Was ist Ihr maximaler potenzieller Verlust?

Wenn Sie den Diagonal Spread zu einem Credit eröffnet haben, ist der maximale Verlust auf die absolute Differenz zwischen den Basispreisen abzgl. der vereinnahmten Prämie beschränkt:

Maximaler Verlust = Absolut-Differenz zwischen den Basispreisen – Prämie

Wenn Sie den Diagonal Spread zu einem Debit eröffnet haben, ist der maximale Verlust auf die absolute Differenz zwischen den Basispreisen zzgl. des bezahlten Betrags beschränkt. Eine Ausnahme dazu: Wenn der bezahlte Betrag die Differenz zwischen den Basispreisen überschreitet, ist dieser bezahlte Betrag (der Debit) der maximale Verlust.

Maximaler Verlust = Absolut-Differenz zwischen den Basispreisen + Debit

(wenn der Debit die Differenz zwischen den Basispreisen nicht überschreitet. Sonst: Maximaler Verlust = Debit).

Was sind die Margin Anforderungen?

Die Margin-Anforderung je Kontrakt entspricht dem maximalen möglichen Verlust.

Wie wirkt sich die Zeit auf die Position aus?

Für einen Long Diagonal Spread ist der Effekt des Zeitwertverfalls der Optionen positiv. Die kurzfristige verkaufte Option verliert in dem Fall schneller an Zeitwert als die langfristige gekaufte Option. Für einen Short Diagonal Spread ist der Effekt des Zeitwertverfalls der Optionen negativ. Die kurzfristige gekaufte Option verliert in dem Fall schneller an Zeitwert als die langfristige verkaufte Option.

Was ist der Einfluss der impliziten Volatilität?

Da Sie sich bei einem Diagonal Spread wünschen, dass sich die zugrunde liegende Aktie nicht allzu sehr bewegt, sollte die implizite Volatilität idealerweise stabil bleiben. Andererseits kann eine erhöhte implizite Volatilität zum Verfallsdatum der verkauften Option von Vorteil sein: Wenn die verkaufte Option zu diesem Zeitpunkt eh geschlossen wird (idealerweise so billig wie möglich), hängt nur noch die langfristige gekaufte Option von der impliziten Volatilität ab. Ist diese Volatilität hoch, können Sie die gekaufte Option teuer wieder verkaufen.

Risiko einer Ausübung der Optionen

Eine vorzeitige Ausübung ist zwar jederzeit möglich, erfolgt jedoch in der Regel nur, wenn die leerverkaufte Option tief ins Geld rutscht oder (bei Diagonal Spreads mit Calls) wenn eine Dividendenausschüttung der Aktie bevorsteht.

Sollte die kurzfristige Option vorzeitig ausgeübt werden, bleibt die längerfristige Option zur Absicherung bestehen.

Wenn am Verfallsdatum die Aktie knapp unterhalb oder oberhalb des Basispreises der leerverkauften Option notiert, können Sie nicht sicher sein, ob zum Verfall der Option eine Ausübung geschehen wird oder nicht.

Mein persönlicher Rat an Sie: Schließen Sie den Diagonal Spread oder rollen Sie die verkaufte Option vorzeitig, um der Eventualität einer Ausübung aus dem Weg zu gehen.

Mehr zum Thema vorzeitige Ausübung von Optionen können Sie in unserem Artikel Vorzeitige Ausübung von Optionen – So reagieren Sie richtig und bleiben entspannt nachlesen.

Die Vor- und Nachteile des Diagonal Spreads auf den Punkt gebracht

Vorteile:

- Der Diagonal Spread erzielt den maximalen Gewinn bei Aktien, die sich in einem bestimmten Kursbereich

- Das Risiko ist begrenzt.

- Der Long Diagonal Spread profitiert vom Zeitwertverfall.

- Die Strategie lässt sich durch das Rollen der verkauften Option beliebig fortsetzen.

Nachteile:

- Die zugrunde liegende Aktie darf sich nicht zu stark weg von den Basispreisen bewegen, um den maximalen Gewinn zu erzielen.

- Das Gewinn- und Verlustprofil ist nicht intuitiv zu erfassen: Sie müssen auf die Funktionen Ihrer Handelsplattform zurückgreifen.

Beispiel eines Diagonal Spreads auf den S&P 500 ETF (US-Ticker: SPY).

Nehmen wir als Beispiel an, dass der S&P 500 ETF (SPY) am 3. März 2020 zu 310$ gehandelt wird. Sie denken, dass sich der S&P 500 seitwärts bewegen wird oder fallen könnte, und gehen davon aus, dass er nicht stark steigen wird.

Sie könnten Ihre Annahme mit folgendem Long Diagonal Spreads mit Calls umsetzen:

Der Short Call (die leerverkaufte Call Option) mit einer Laufzeit bis zum 17. April 2020 und einem Basispreis (Strike) von 315$ wird zu 6,41$ leerverkauft.

Der Long Call (die gekaufte Call Option) mit einer Laufzeit bis zum 15. Mai 2020 und einem Basispreis von 330$ wird zu 2,57$ gekauft. Der Spread wird zu einem Credit eröffnet und die Prämie beläuft sich auf (6,41$ – 2,57$) x 100 = 384$.

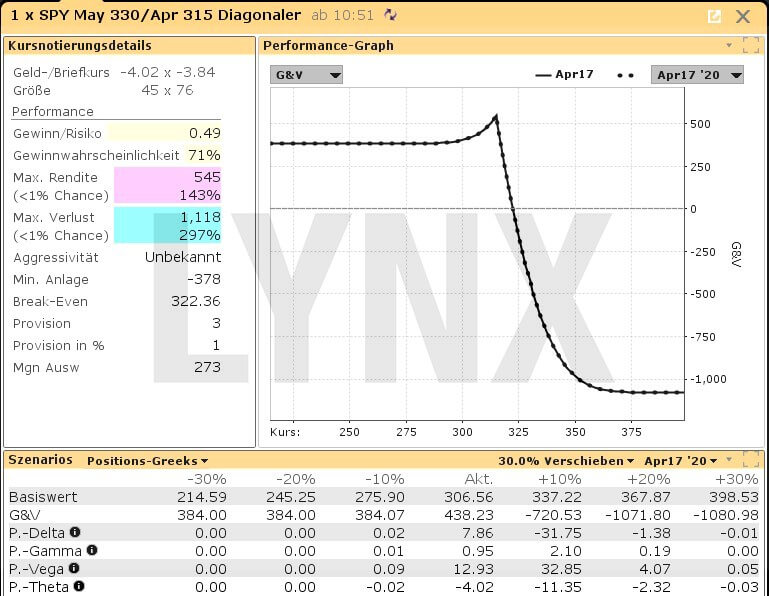

Das Performance-Profil dieses beispielhaften Trades würde so aussehen:

Auf diesem Bild erkennen Sie im linken Bereich die Gewinnschwelle, die maximale Rendite und den maximalen Verlust dieses Trades.

Wenn der SPY am Ende der Laufzeit der kurzfristigen Option genau bei 315$ notiert, beläuft sich der geschätzte maximale Gewinn für den Trader auf 545$.

Der maximale Verlust lässt sich wie folgt ermitteln:

Maximaler Verlust = Absolut-Differenz zwischen den Basispreisen – Prämie

= 1500$ – 384$ = 1.116$

Nehmen wir an, dass der SPY zum näheren Verfallsdatum tief auf beispielsweise 290$ fallen würde. Die leerverkaufte Call Option würde wertlos verfallen und die gekaufte Option wäre zu einem minimalen Restwert (nahe 0) zu verkaufen. Der Trader realisiert den Gewinn von 384$ (die Prämie, die anfangs vereinnahmt wurde).

Wenn der Kurs über 322$ steigen sollte, rutscht die Position in die Verlustzone. Unabhängig davon, wie stark der SPY steigt: Der maximale Verlust ist auf 1.116$ begrenzt.

Die Wahrscheinlichkeit, dass ein Anleger mit diesem Beispiel-Trade einen Gewinn erzielt, liegt bei 71% (diesen Wert können Sie ebenfalls auf der linken Seite des Performance-Bilds finden).

Fazit Diagonal Spread: Hohes Gewinnpotenzial bei begrenztem Risiko

Diagonal Spreads sind eine besonders attraktive Strategie, wenn Sie eine Idee davon haben, in welcher Kursspanne sich der gewählte Basiswert in einem bestimmten Zeitraum bewegen wird. So präzise muss dieser Kursbereich nicht eingeschätzt werden. Wichtig ist jedoch, dass die Schwelle, ab der die Position in die Verlustzone rutscht, strategisch klug gewählt wird. Dafür eignen sich zum Beispiel Wiederstands- oder Unterstützungsniveaus.

Im Gegensatz zu reinen Vertical Spreads wie Bull Put Spreads und Bear Call Spreads, deren Gewinne sehr beschränkt sind, können Diagonal Spreads einen sehr hohen Gewinn abwerfen, wenn Sie den Aktienkurs zum Verfallsdatum der Position richtig eingeschätzt haben. Liegen Sie mit Ihrem Plan falsch, können Sie dennoch ruhig schlafen: Das Risiko eines Diagonal Spreads ist immer begrenzt.

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren. Besuchen Sie unser Optionsportal, um alles über diese Anlageklasse zu erfahren und zu lernen.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.