Der Butterfly in der Theorie

Mit einem Butterfly erwarten Sie als Anleger, dass sich der Basiswert Ihrer Optionen am Verfallstag innerhalb einer bestimmten Bandbreite bewegt. Um die Transaktion mit einem Gewinn abzuschließen, muss der Kurs des Basiswertes bei dieser Optionskonstruktion am Verfallstag innerhalb eines vorgegebenen Rahmens bleiben. Bewegt sich der Kurs außerhalb der Bandbreite, so hat dies einen Verlust zur Folge.

Die Konstruktion ist aus vier Optionen aufgebaut. Dabei werden je zwei Optionen gekauft und zwei Optionen geschrieben. Für die Optionskonstruktion bezahlen Sie insgesamt mehr Prämie, als Sie durch das Schreiben erhalten. Das Risiko der Kombination ist daher auch in diesem Fall auf die in Summe mehr bezahlte Prämie begrenzt. Ein Butterfly kann sowohl aus Calls als auch aus Puts bestehen.

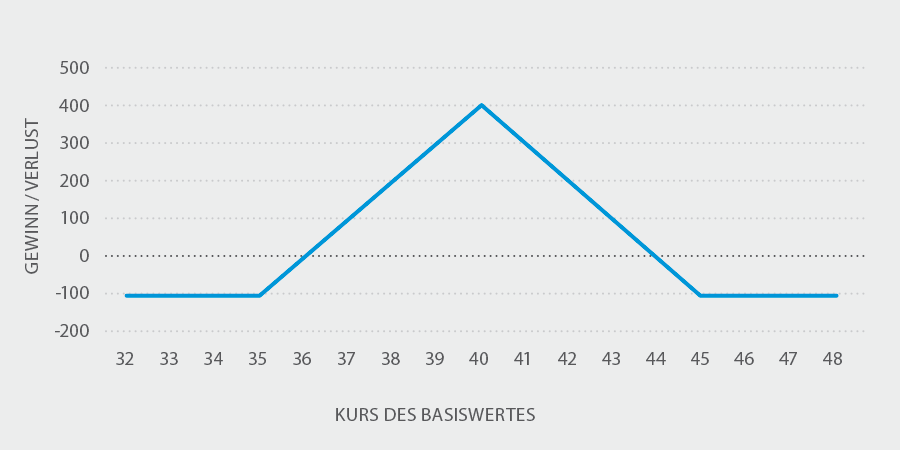

In diesem Beispiel werden die folgenden Transaktionen durchgeführt:

- KAUF: Put-Option $ 35

- VERKAUF: 2 Put-Optionen $ 40

- KAUF: Put-Option $ 45

Insgesamt wird $ 1 mehr an Prämie bezahlt als eingenommen, wodurch die Break-Even Preise bei $ 36 und bei $ 44 liegen. Wenn der Kurs des Basiswertes am Verfallstag der Optionen zwischen $ 36 und $ 44 notiert, wird ein Gewinn erzielt. Der maximale Gewinn von $ 400 wird bei einem Aktienkurs von $ 40 erzielt. Schließt der Preis des Basiswertes unter $ 36 oder über $ 44, dann entsteht ein Verlust. Der Verlust ist jedoch auf den bezahlten Prämiensaldo in Höhe von $ 100 begrenzt.

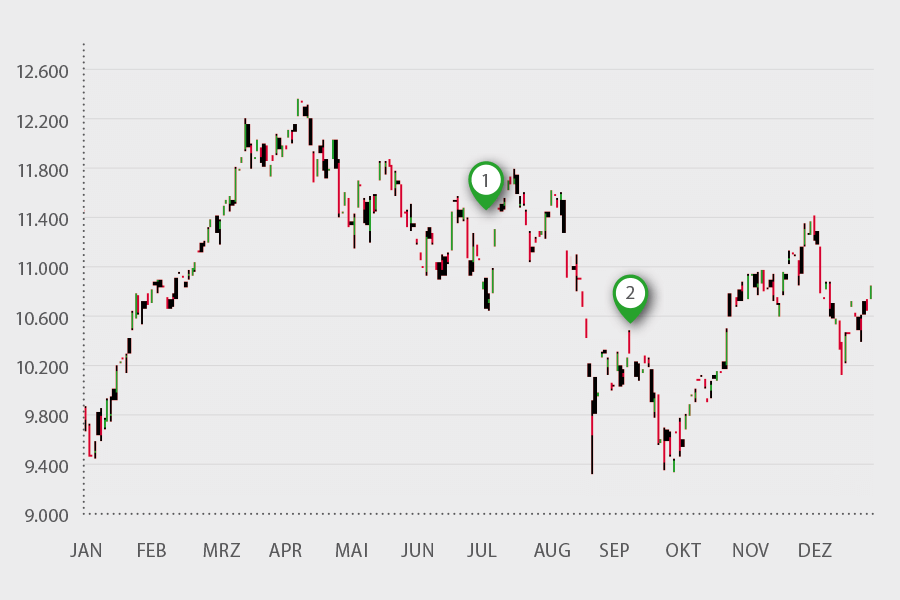

Beispiel: DAX

Am 07. Juli 2015 notierte der DAX-Index bei 10.676 Punkten. Nur wenige Wochen zuvor bewegte sich der DAX noch bei über 12.000 Punkten. Um auf eine Kurserholung auf den Bereich von 11.000 Punkten zu spekulieren, wurde eine Butterfly-Position mit den Ausübungspreisen 10.900 – 11.000 – 11.100 eingegangen.

Von den „äußeren“ Optionen wird bei einem Butterfly je eine gekauft, von der „inneren“ Option werden zwei Kontrakte verkauft. Der Abstand zwischen den gekauften und verkauften Optionen ist auf beiden Seiten identisch. Das Risiko der Transaktion ist auf den Kapitaleinsatz beschränkt, also den Saldo der bezahlten und erhaltenen Prämien.

Der Butterfly ist wie folgt aufgebaut:

- KAUF: Call-Option DAX September 10.900

- VERKAUF: 2 Call-Optionen DAX September 11.000

- KAUF: Call-Option DAX September 11.100

Die Gesamtinvestition des Butterfly 10.900 – 11.000 – 11.100 wird folgendermaßen berechnet: Für die Call-Optionen 10.900 und 11.100 werden insgesamt € 740,28 an Prämie bezahlt. Die Call-Option 11.000 wird zweimal verkauft, so dass die erhaltene Prämie von € 368,64 je Option insgesamt € 737,28 ergibt. Zusammen beträgt die Prämie für die Kombination € 3. Aufgrund des Multiplikators von 5 beträgt die Investition für den Butterfly € 15 zuzüglich Transaktionskosten.

In der folgenden Tabelle sehen Sie die Optionsprämien der Call-Optionen auf den DAX für das Verfalldatum 18. September 2015.

| Ausübungspreis | Prämie Call-Optionen |

|---|---|

| 10.900 | € 408,43 |

| 10.950 | € 388,16 |

| 11.000 | € 368,64 |

| 11.050 | € 349,88 |

| 11.100 | € 331,85 |

Beispiel: Kauf Long Butterfly DAX à € 3,00

Bei zehn Kontrakten sehen die Options-Griechen bei diesem Long-Butterfly wie folgt aus:

| Delta | Gamma | Vega | Theta |

|---|---|---|---|

| 0,07 | 0 | -10,76 | 1,87 |

Auch wenn es in diesem Beispiel um insgesamt 40 Optionen geht (20 gekaufte und 20 geschriebene), bleiben die Auswirkungen der Options-Griechen sehr überschaubar. Die Options-Griechen der gekauften Call-Optionen werden durch die Griechen der verkauften Call-Optionen fast vollständig neutralisiert.

Am Verfallstag (18. September 2015) lag der Abrechnungspreis des DAX-Index bei 10.003 Punkten. Zu diesem Kurs werden die Optionen in Cash abgerechnet. Der Gesamtverlust beträgt demnach € 150 (10 x € 15). Das bedeutet, dass das eingesetzte Kapital verloren wurde. Das passiert in der Praxis recht häufig, denn es ist natürlich alles andere als einfach zu prognostizieren, in welcher Kursspanne der Basiswert am Verfallstag notieren wird. Wenn ein Optionsanleger jedoch auf das richtige Kursfenster setzt, sind hohe prozentuale Gewinne auf das eingesetzte Kapital möglich. In diesem Beispiel wäre bei einem DAX-Stand von exakt 11.000 Punkten am 18. September ein maximaler Gewinn in Höhe von € 485 erzielt worden. Dabei gilt: Je enger die gewählte Kursspanne, desto geringer sind Kapitaleinsatz und Risiko in Relation zum maximal möglichen Gewinn.

| Ausübungspreis | 07.Juli | 18.September | Ergebnis |

|---|---|---|---|

| 10.900 | € 408,43 | € 0,00 | € -408,43 |

| 11.000 (2x) | € 368,64 | € 0,00 | € 368,64 (€ 737,28) |

| 11.100 | € 331,85 | € 0,00 | € -331,85 |

Zwei Grundregeln für den Butterfly

Um Butterfly-Positionen erfolgreich zu handeln, müssen zwei wichtige Grundregeln befolgt werden. Zunächst ist es nicht unbedingt sinnvoll, eine Position mit einer Laufzeit von mehr als einem Monat einzugehen. Denn wenn die Laufzeit bis zum Verfall beispielsweise noch drei Monate beträgt, so sind die Preisänderungen des Butterflys zunächst relativ gering. Die entscheidenden Bewertungsänderungen finden aufgrund des dann rapide abnehmenden Zeitwerts erst kurz vor dem Verfall statt, oft in der letzten Woche.

Zusammenfassung Butterfly

Vorteile Butterfly:

- Sehr begrenztes Risiko durch die Options-Griechen

- Hervorragendes Chance/Risiko Verhältnis

- Geringer Kapitaleinsatz

Nachteil Butterfly:

- Hohe Transaktionskosten

Die Bestimmung des richtigen Chance-Risiko Verhältnisses ist beim Butterfly sehr wichtig. Mit der Breite der abgedeckten Kursspanne steigt auch die Höhe des notwendigen Kapitaleinsatzes an, genau wie die Chance, dass der Kurs am Verfallstag innerhalb der gewählten Bandbreite notiert. Daher sollte ein ausgewogenes Verhältnis zwischen der bezahlten Optionsprämie und dem maximalen Gewinn angestrebt werden. Unter Optionsanlegern gilt die Faustregel, dass ein Verhältnis zwischen dem 5- und 10-fachen sinnvoll ist. Ist die Differenz der Ausübungspreise der Optionen geringer, so wird schnell ein erheblich höheres Verhältnis erreicht. Der mögliche Gewinn ist dann zwar im Vergleich zum Kapital sehr hoch, allerdings ist die Wahrscheinlichkeit eines Treffers entsprechend gering,

Da der Butterfly aufgrund einer meist geringen Eintrittswahrscheinlichkeit einen eher spekulativen Charakter hat, sollte nur ein sehr geringer Depotanteil pro Position investiert werden. Ein Butterfly kommt demnach auch nicht als Alternative zu einem Vertical Call Spread oder einem Iron Condor in Frage.

Bei der Auswahl der richtigen Optionsstrategie hilft Ihnen auch unser Option-Strategy-Finder.

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren. Besuchen Sie unser Optionsportal, um alles über diese Anlageklasse zu erfahren und zu lernen.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.