Sie suchen einen Broker, der Ihnen den Handel mit Gold ermöglicht? Dann informieren Sie sich hier über LYNX, den Online Broker.

Gold bringt weder Dividenden noch Zinsen, heißt es weithin. Deshalb übersehen manche Anleger das Edelmetall, wenn es um die Struktur ihres Depots geht. Aber in den vergangenen Jahren hätte man als Goldkäufer alles richtig gemacht. Der folgende Chart, der den Goldpreis in Euro und US-Dollar mit dem DAX-Performanceindex (bei dem die Dividenden wie Kursgewinne mit eingerechnet sind) vergleicht, zeigt:

Dass der Aktienmarkt in Bezug auf die Performance die beste Wahl ist, mag zwar oft richtig sein. Aber wer zum richtigen Zeitpunkt bei Gold einsteigt, kann durchaus mehr Gewinn erzielen als beispielsweise im DAX. Diese vorstehende Gegenüberstellung ab Anfang 2020 belegt, dass Gold in Euro und US-Dollar dem DAX trotz dessen derzeit so rasant wirkender Hausse in diesem Zeitraum überlegen war.

Aber wichtig ist jetzt natürlich der Blick nach vorne: Wird Gold auch im Rest des Jahres 2025 und darüber hinaus zu den großen Gewinnern gehören und womöglich besser laufen als der Aktienmarkt? Wir diskutieren in diesem Beitrag, wie die Chancen für das Edelmetall in den kommenden Monaten stehen.

Das tun wir indes mit der gebotenen Vorsicht, denn an Gold-Prognosen haben sich schon viele sehr erfahrene Experten die Finger verbrannt. Aber wieso eigentlich? Warum ist Gold so schwer zu prognostizieren?

Warum Prognosen bei Gold ein Blick in die Glaskugel sind

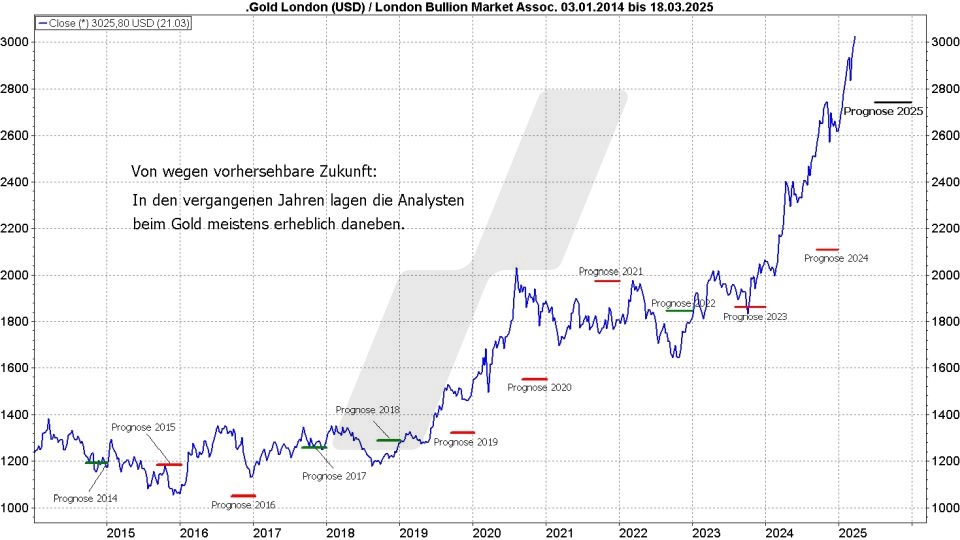

Wenn man sich im nachstehenden Chart ansieht, wie die Experten mit ihren durchschnittlichen Prognosen in den vergangenen Jahren lagen, fällt auf, dass man da zwar viermal in den letzten elf Jahren ziemlich genau ins Ziel kam, siebenmal aber voll danebenlag. Und auch für 2025 scheint es so, als ob die durchschnittliche Prognose der Analysten danebenliegen könnte. Wie kommt das?

Die Entwicklung des Goldpreises unterliegt zahlreichen ganz unterschiedlichen Einflüssen. Auf der einen Seite gibt es viele Investoren, die Gold und andere Edelmetalle als einen „sicheren Hafen“ ansehen, wenn sich die wirtschaftlichen Perspektiven eintrüben und die Lage am Aktienmarkt negativ wird. Auf der anderen Seite nimmt die Nachfrage nach Gold im Bereich der Schmuckindustrie und der Industrie aber ab, wenn die Weltwirtschaft ins Wanken gerät.

Und diese eher mittelfristigen Argumente für oder wider Gold werden regelmäßig durch rein technisch agierende Trader durcheinandergewirbelt, die ausschließlich nach chart- und markttechnischen Aspekten handeln. Und gerade diese Gruppe hat in den letzten Jahren einen wachsenden Anteil am Umsatz gehabt. Spielen die Rahmenbedingungen also gar keine entscheidende Rolle mehr?

Doch, durchaus. Eine kritische Weltwirtschaftsperspektive wird grundsätzlich den Goldpreis stützen bzw. höher treiben, das sehen wir ja auch aktuell, im März 2025. Aber davon abgesehen, dass die kurzfristigen Bewegungen innerhalb eines übergeordneten Trends sehr weit reichen und hochvolatil sein können, bleibt für diejenigen, die sich auf eine Prognose über ein Jahr einlassen wollen, das Problem, dass man eben nicht sicher absehen kann, ob der Himmel über der Weltwirtschaft in sechs oder zwölf Monaten sonniger oder im Gegenteil weit düsterer ist. Und dann wären da ja noch …

Gold: Hier traden die Emotionen mit!

… die Emotionen, die vielen Tradern unbewusst die Hand führen. Und gerade Gold ist, ähnlich wie z. B. Rohöl, ein sehr emotionales Asset. Denn Gold ist eben nicht irgendein Metall, sondern etwas ganz Besonderes. Etwas, das Bestand hat. Es mag keine Zinsen bringen, aber das Gefühl der Sicherheit, das Gold vermittelt, ist einzigartig und seit Jahrtausenden in den Köpfen der Menschen verankert. Das Problem dabei ist:

Emotionen sind schlechte Ratgeber, vor allem, weil sie wankelmütig sind. Kursbewegungen lösen Emotionen aus, und die wiederum Aktionen des Traders, die damit allein von subjektiven Beweggründen geleitet werden. Fundamentale Aspekte wie Angebot und Nachfrage spielen in solchen Fällen oft nicht einmal eine Nebenrolle.

Das ist der eigentliche Grund, wieso Prognosen knifflig sind. Und wenn wir uns den vorstehenden Chart mit den durchschnittlichen Prognosen der letzten Jahre noch einmal genauer ansehen, stellen wir fest:

Auch in den Jahren, in denen die Experten zum Jahresende in etwa richtig lagen, lagen sie zwischenzeitlich dramatisch daneben. Der Goldpreis zeigt kräftige Trendimpulse. In den letzten Jahren lag die Breite der Handelsspanne um die 30 Prozent pro Jahr … und das ist im historischen Vergleich sogar noch wenig. Bei einem solchen, stetigen Auf und Ab per 31.12. mit einem Prognose-Treffer ins Ziel zu kommen, ist eher Zufall. Und dieser Aspekt macht deutlich: Bei Gold ist nichts unmöglich!

Entscheidend ist es, den Trend mitzunehmen!

Gerade weil deutlich wird, dass man sich mit konkreten Kursprognosen auf ein Ratespiel einlassen würde, ist es nicht sinnvoll, ein Kursziel zu nennen. Wir wissen schließlich, dass der Markt immer wieder mit Überraschungen konfrontiert wird. 2020 war es Corona, 2021 die Inflation, 2022 der Ukraine-Konflikt, 2023 und 2024 eine problematische Wirtschaftslage in China, 2025 bislang vor allem die Zollpolitik der US-Regierung. Zumal man sich doch eines fragen sollte: Wieso müsste man überhaupt wissen, wo Gold an Silvester 2025 notiert?

Der vorstehende Chart macht ja eines deutlich: Auch bei den „Treffer-Jahren“ der Analysten war Gold bis zu deren Prognoseziel auf volatilen Pfaden unterwegs, zeigte mehrere Trends, die man hätte mitnehmen und weitaus mehr verdienen können, als hätte man stur auf das Eintreffen der Prognose gesetzt. Zumal:

Wir haben im obenstehenden Gold-Chart ja durchschnittliche Prognosen abgebildet. Nimmt man die einzelnen Erwartungen der Analysten, so gehen die weit auseinander. So liegt z. B. der Schnitt der Prognosen für Silvester 2025 zwar um 2.740 US-Dollar. Aber die einzelnen Ziele liegen in einer sehr breiten Range. Die reichen bei den großen Banken von 2.250 bis 3.290 US-Dollar pro Feinunze. Und diese Prognosen werden oft im Laufe des Jahres noch nach unten oder nach oben verändert. Also? Also gehen wir gescheiter vor und sehen uns an, was Gold in der Regel bewegt.

Was den Goldpreis bewegt

Viele Investoren gehen davon aus, dass steigende Leitzinsen ein Problem für den Aktienmarkt bedeuten müssen und die Anleger deswegen dort aussteigen und vermehrt in die sogenannten „sicheren Häfen“ wie Anleihen und Edelmetalle investieren. Fallende Leitzinsen seien hingegen gut für den Aktienmarkt und somit ein negativer Faktor für den Goldpreis, heißt es oft. Doch die folgende Grafik, die die Bewegungen des Goldpreises und die Veränderung der US-Leitzinsen seit Ende der Neunzigerjahre abbildet, zeigt, dass das so nicht zutrifft.

Die blauen Kästen markieren die Phasen nennenswert steigender US-Leitzinsen. Geschadet haben sie Gold nie, doch nur in zwei Fällen stieg Gold parallel wirklich deutlich bzw. nachhaltig an. Und auch in Zeiten fallender Leitzinsen konnte Gold bisweilen zulegen. Eine wirklich zwingende Korrelation zwischen Goldpreis und Leitzinsen scheint es also nicht zu geben. Wieso nicht?

Weil das Argument, dass steigende Zinsen schlecht für den Aktienmarkt sind, so nicht richtig ist. Denn die Notenbanken heben die Zinsen (normalerweise) ja nur an, wenn die Wirtschaft kräftig und stabil wächst – und das ist gut für die Unternehmensgewinne und damit auch für den Aktienmarkt. Kritisch wird es im Gegenteil dann, wenn die Zinsen gesenkt werden müssen. Das geschieht, weil das Wirtschaftswachstum versiegt. Und mit ihm das Wachstum der Unternehmensgewinne. Das ist eher ein Umfeld, das Aktien unter Druck setzt und Gold als Alternative interessant macht … es sei denn, eine sehr starke Inflation lässt die Anleger um den Wert des Geldes an sich fürchten. Dazu später mehr.

Und das ist auch ein ganz entscheidender Grund, weshalb der Goldpreis seit Herbst 2018 so deutlich zugelegt hat und ab 2023 seine nächste, starke Phase sah. Unsicherheit und eine instabiler werdende Weltwirtschaft bedeuten grundsätzlich ein höheres Risiko für den Aktienmarkt und tendenziell sinkende Zinsen … und damit ein günstiges Umfeld für Gold. Dazu der folgende Chart:

Wir sehen hier in Grün die Kursentwicklung des Goldpreises sowie in Blau den Verlauf der Rendite für US-Staatsanleihen mit einer Laufzeit von zehn Jahren. Phasen mit fallenden Renditen sind Phasen mit fallenden oder konstant niedrigen Leitzinsen. In diesen Phasen liefen nicht nur die Anleihen gut (sinkende Renditen sind gleichbedeutend mit steigenden Kursen der Anleihen), sondern auch Gold. Es ist Geld da, aber das Wachstum wackelt, also bekommt Gold dann oft einen größeren Teil des investierten Kapitals ab, weil immer mehr dem Aktienmarkt in einem solchen Umfeld skeptisch gegenüberstehen.

Mehr zu den Gründen und Umständen, die den Goldpreis bewegen, finden Sie in diesem Beitrag: „Krisenbarometer Gold: Worauf es wirklich reagiert“

In Bezug auf die vorgenannte Aussage, dass Gold bei steigenden und konstant hohen Leitzinsen nicht zwingend steigen muss, gilt es zu betonen: „Nicht zwingend“ heißt, dass das trotzdem in besonderen Situationen passieren kann. Denn während sich ein Teil der Investoren ausschließlich auf die Erwartung sinkender Leitzinsen fokussiert, erkennen immer mehr andere Anleger die Schattenseite einer solchen Entwicklung: Erst wenn die Zinssenkungen großenteils bereits vollzogen sind, wenn die Kredite und im Fall einer sich ggf. sogar in eine Deflation wandelnden Preisentwicklung auch Waren deutlich billiger sind, startet das Wirtschaftswachstum durch.

Zu Beginn einer Zinssenkungsphase kommt es aber meist zum sogenannten „Aufschiebe-Effekt“. Da stellen Unternehmen ihre Investitionen und Verbraucher ihre Anschaffungen bewusst so lange wie möglich zurück, weil sie auf noch niedrigere Finanzierungskosten durch weitere Zinssenkungen warten. Das drückt auf das Wachstum, birgt Risiken und gibt „sicheren Häfen“ wie Gold eine Chance. Das machte das Jahr 2024 besonders interessant, was die Perspektiven des Goldpreises anging. Aber wie wird es 2025 laufen?

Gold 2025: Inflation, Leitzinsen, Geopolitik, Zölle … bleibt Gold auf der Überholspur?

Gold steigt oft dann, wenn viele Anleger fürchten, dass der Wert ihres Geldes stark schwinden könnte und man raus muss aus unmittelbar mit der eigenen Währung verbundenen Anlagen, seien es Anleihen oder Aktien. Man könnte denken, dass diese Voraussetzung in den letzten Jahren angesichts einer Inflationsrate von zeitweise über zehn Prozent eindeutig erfüllt gewesen wäre. Aber wie oben bereits erwähnt, spielen da Emotionen eine große Rolle, was bedeutet:

Wie gefährlich die Inflation für das eigene Vermögen ist und vor allem, wie massiv zugleich der Druck durch höhere Zinsen werden könnte und wie lange das alles anhält, kann man nicht sicher voraussagen. Daher beurteilen die Anleger dieses Risiko emotional und somit völlig subjektiv.

Deutlich steigende Verbraucherpreise haben in den vergangenen Jahren zwar meistens eine positive Wirkung auf den Goldpreis gehabt, wie der folgende Chart zeigt. Aber in manchen Phasen auch nicht, so wie auch im Jahr 2022, als Gold im Gegensatz zu 2023 und 2024, als die Inflationsraten zurückkamen, im Jahressaldo auf der Stelle trat. Das liegt an eben dieser subjektiven Beurteilung der Lage.

Momentan sind die Inflationsraten wieder nahe an die von den großen Notenbanken angestrebte Zielzone um zwei Prozent zurückgekommen. Eigentlich also kein Grund, sich um den Wert seines ersparten Geldes zu sorgen. Gold läuft derzeit aber trotzdem so dynamisch, wie man es selten erlebt hat. Warum?

Hier spielt die Politik mit hinein, die auch immer wieder ein Grund für eine steigende Nachfrage nach Gold sein kann. Die wachsenden geopolitischen Spannungen machen immer mehr Anleger nervös. Hinzu kommt die Sorge, dass die derzeit noch eher harmlos wirkende Inflation massiv zurückkehrt. Einerseits durch einen Anstieg der Staatsverschuldung in wichtigen Wirtschaftsregionen, andererseits durch die wechselseitig steigenden Zölle für Importe, hier fürchten viele, dass sich diese in Washington losgetretene Entwicklung hochschaukeln und die Preise immens nach oben treiben könnte.

Bedeutet das in der Konsequenz einen noch deutlich höheren Goldpreis als jetzt? Sicher vorhersagen kann man das nicht. Am Ende sind es eben die Emotionen der Anleger, die entscheiden, ob diese sich vermehrt dem Gold zuwenden oder nicht, ob dadurch weitere Rekordhochs erreicht werden oder nicht. Und emotionale Aktionen vorausberechnen zu wollen, ist Unsinn. Daher wäre es wenig sinnvoll, sich zu einer konkreten Kursprognose für den Goldpreis über einen längeren Zeitraum verleiten zu lassen. Was wäre die Alternative? Ganz einfach: Folgen Sie den Trends!

Statt auf die Goldpreis-Prognose-Punktlandung zu hoffen: Folgen Sie den Trends!

Die Kurse bilden die Fakten ab – ihnen und damit dem Trend des Geldes zu folgen, ist gemeinhin weitaus effektiver, als sich auf die Blicke in die Glaskugel zu verlassen, die so viele Analysten regelmäßig vornehmen und doch am Ende daneben liegen. Wenn wir uns ansehen, wie sich die charttechnische Lage aktuell darstellt, wird deutlich:

Gold hat durch vorgenannte Faktoren, die den Anlegern Sorge bereiten, erheblichen Rückenwind erhalten. Zunächst der Blick auf das ganz langfristige Bild:

Nachdem der Goldpreis eine mehrere Jahre andauernde Bodenbildung abgeschlossen hatte, ging es bereits im Vorfeld der Corona-Krise Anfang 2020 über die Nackenlinien-Zone dieser Bodenbildung im Bereich 1.522/1.533 US-Dollar hinaus. Die Rallye führte das Edelmetall kurzzeitig über 2.000 US-Dollar pro Feinunze, danach etablierte sich eine hochvolatile, aber unter dem Strich seitwärts gerichtete Tendenz, aus der das Edelmetall Anfang 2024 dynamisch nach oben ausgebrochen ist und seither beeindruckend dynamisch von einem neuen Rekord zum nächsten läuft. Dazu ein Blick auf das aktuelle, kurzfristigere Bild in einem Chart auf Wochenbasis:

Seit Gold Anfang 2024 aus seiner Seitwärtsspanne nach oben ausgebrochen ist, steigt die Dynamik des Aufwärtstrends sukzessiv an. Die beiden wichtigen gleitenden Durchschnitte der letzten 100 und 200 Börsentage (hier als 20-Wochen- und 40-Wochen-Linien) führen die Aufwärtsbewegung bislang wie auf Schienen. Und angesichts der für Investoren zusehends problematischen Rahmenbedingungen in Bezug auf Geopolitik, Welthandel und Inflation hat das Gesamtjahr 2025 allemal die Chance, ein weiteres, sehr starkes Jahr für Gold zu werden. Aber wie gesagt:

Folgen Sie nicht irgendwelchen Meinungen und Weissagungen, folgen Sie den Trends! Ja, Gold präsentiert sich derzeit beeindruckend stark, und ja, es könnte grundsätzlich in diesem Umfeld weiter zulegen. Aber was die Zukunft bringt, ist eben immer offen, da kann und wird vieles … und viel Unerwartetes … passieren. Und viele Trendimpulse in beide Richtungen ließen sich nutzen, wenn man aufmerksam agiert. Bei Gold selbst ebenso wie bei den hochspannenden Goldminen-Aktien:

Goldminen-Aktien: Hier würde die Hausse mit Hebel wirken!

Wenn man über Investments in Gold nachdenkt, darf man die Minenaktien nicht außer Acht lassen. Denn dort wirken Kursveränderungen des Goldpreises mit einem Hebel, weil die Gewinne der Goldminen erst oberhalb ihrer Förderkosten beginnen. Damit sind Minenaktien deutlich spekulativer als Gold selbst, sind aber als Beimischung zum Depot im Zuge eines stabilen Aufwärtstrends bei Gold hochinteressant. Einen aktuellen Beitrag zum Thema finden Sie hier: „Gold-Aktien“.

Auch interessant und aktuell sind in dieser Kategorie folgende Beiträge mit Prognosen:

Sie möchten an der Börse selber in Gold investieren?

Über LYNX können Sie mit verschiedenen Wertpapierklassen in Gold investieren. Handeln Sie beispielsweise Futures, ETFs oder Aktien von goldproduzierenden Unternehmen über unsere einzigartige Handelsplattform.

Über den Online-Broker LYNX profitieren Sie als Daytrader, Anleger oder Investor von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u. v. m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren, aber wir könnten Analysen für dieselbe Aktie veröffentlichen.