Sie kennen das, jeder Anleger kennt das: Sie sehen sich morgens gutgelaunt ihr Depot an und erstarren: Da muss irgendwo ein falscher Kurs im System sein. Ist der Wert ihres Depots über Nacht wirklich um zehn Prozent gefallen? Unmöglich, das kann nicht sein. Doch das genaue Hinsehen ergibt: Es ist wahr.

Quasi über Nacht haben Sie mehr Verlust hinnehmen müssen, als sie in einem halben Jahr oder mehr an Gewinn erwirtschaftet hatten. Das kann in der Tat immer passieren, schließlich sind Aktien Risikopapiere und bewegen sich bisweilen schnell – und das in beide Richtungen. Aber es muss nicht passieren. Wie Sie das Risiko in Ihrem Depot effektiv reduzieren können, zeigen wir Ihnen in diesem Artikel. Es ist, um es gleich vorwegzunehmen, kein Hexenwerk. Aber es erfordert Disziplin, die nicht jeder Anleger hat. Wer aber imstande und bereit ist, diszipliniert an das Aktien-Investment heranzugehen, kann sein Risiko erheblich reduzieren … und muss daher nicht mit Bangen morgens auf sein Depot blicken.

Wie kann man das Aktienrisiko minimieren?

Sie müssen agieren, nicht reagieren – eine Strategie muss her

Wer in Aktien investiert, sucht sich gezielt Werte heraus, bei denen man davon ausgehen kann, dass sie eine besonders gute Chance auf Kursgewinne aufweisen. Und haben die Aktien zudem eine schöne Dividendenrendite, umso besser, dann gibt es jedes Jahr noch ein kleines Zubrot. Aktien, bei denen man nicht recht weiß, wie es laufen wird, kauft niemand. Wozu auch, denn man will nur die Top-Titel im Depot, die imstande sind, besser zu laufen als der Gesamtmarkt.

Wer dieses Ziel nicht hat, kann sich auch einen ETF auf einen Index kaufen und einfach liegen lassen. Ein echter Anleger gibt sich damit aber nicht zufrieden. Er will selbst recherchieren, agieren und die Früchte seiner Arbeit ernten. Das macht die Faszination der Börse ja aus. Aber nur, wer besonnen vorgeht und sich genau überlegt, was zu tun ist, erreicht dieses Ziel auch. Entscheidungen aus dem Bauch heraus oder auf Basis von Emotionen wie Angst oder Gier enden meist fatal. Also weg damit – und her mit einer konsequenten Strategie!

Überraschungen gehören einfach zur Börse dazu

Wenn eine böse Überraschung, zum Beispiel in Form von Nachrichten, für einen markant fallenden Aktienkurs sorgt, dürfen Sie sich das nicht als Fehler ankreiden. Böse Überraschungen sind ja nun einmal nicht vorhersehbar, sonst wären sie keine. Nehmen wir als Beispiel die Aktie von Dialog Semiconductor, einem im TecDAX notierten Chiphersteller:

Dass diese Aktie im November 2017 auf einmal dramatisch einbrach, basierte auf einer Meldung, die ein Gerücht aufwärmte, von dem man ausgehen durfte, dass es lägst vom Tisch wäre. Dass hinzu kam, dass dieses Gerücht (Dialog Semiconductor könnte bald seinen Großkunden Apple verlieren) nicht belegt wurde, machte diesen Kurseinbruch noch weniger absehbar. So etwas passiert allerdings immer wieder. Und niemand würde sich als Anleger beschweren, wenn es zu unerwarteten Entwicklungen käme, die einen Aktienkurs senkrecht nach oben katapultieren würden. Beides gehört an der Börse dazu. Es gilt eben nur, den Schaden, den eine solche böse Überraschung anrichtet, zu minimieren. In erster Linie steht da in der Aufgabenliste eine taugliche Streuung des Depots!

Je mehr Pferde, desto besser: Ein gutes Depot ist breit gestreut!

Es mag ja sein, dass Sie von einigen wenigen Aktien derart überzeugt sind, dass Sie das Gefühl haben, mit zwei, drei solcher Favoriten perfekt bedient zu sein. Und auf je weniger Aktien Sie Ihr Geld verteilen, desto größer wird der Gewinn, wenn diese Aktien ihre Hoffnungen auch erfüllen. Aber wenn nicht, haben sie ein Problem. Zumal: Auch „Super-Aktien“ mit immens starken und langanhaltenden Trends kippen irgendwann. Und dann meist schnell und heftig. Denn kein Unternehmen hat auf ewig die „Hausse gebucht“. Davon mal abgesehen:

Wer sich gründlich und in Ruhe umschaut – und das sollte das oberste Gebot für einen guten Investor sein – wird feststellen, dass die Börsenwelt voll ist von hochinteressanten, viel versprechenden Aktien. Und statt alles nur auf ein, zwei Pferde zu setzen wäre es dann kein Problem, wenn Sie Ihr Depot mit zehn, fünfzehn Aktien so breit streuen, dass der überraschende Kurseinbruch einer einzelnen Aktie, im Fall eines Abrutschens des Gesamtmarkts sogar von mehreren, keinen Schaden in Ihrer Performance hinterlässt, der wirklich wehtun würde.

Die folgenden Aspekte gilt es zur Minimierung des Aktienrisikos zu beachten:

Streuen Sie nach Branchen

Es mag ja sein, dass einige Branchen hier und heute interessanter wirken als andere. Aber denken Sie daran: Gerade „langweilig“ wirkende Branchen wie klassische Konsumgüter oder Energieversorger sind gesucht, wenn die Wachstumsbranchen z.B. aus dem Technologiesektor unter Druck geraten. In jedes gute Depot gehören ein paar „Langweiler“ mit hinein. Die haben zudem meist solide Dividenden und dienen daher oft als effektives Polster, wenn volatilere Aktien ins Trudeln geraten.

Streuen Sie nach Regionen

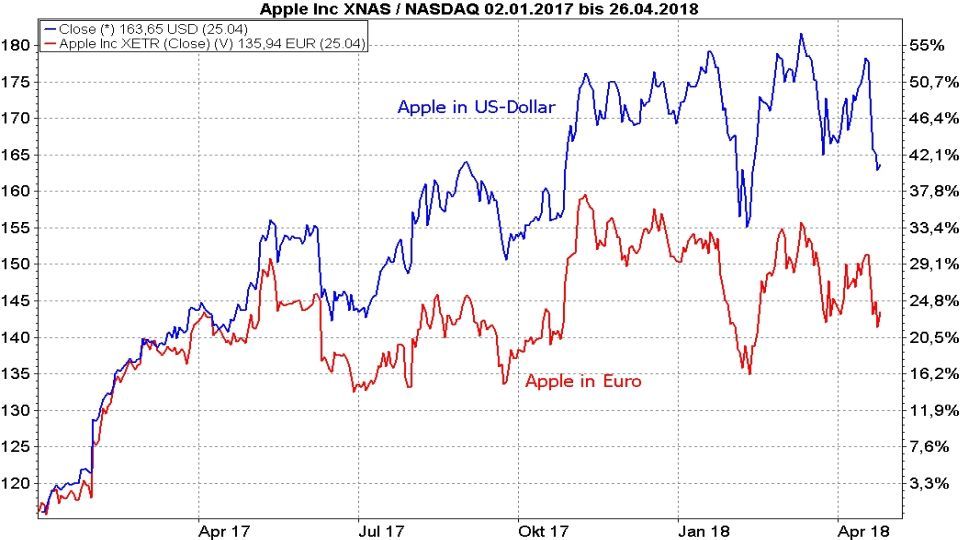

Heutzutage ist es kein Problem mehr, Aktien aus allen Teilen der Welt ins Depot zu legen. Viele von diesen Aktien werden ohnehin in Deutschland gehandelt. Und auch im Ausland zu ordern ist heutzutage kein Hexenwerk und weit billiger als früher. Aber achten Sie darauf, Aktien, die ihr „Zuhause“ außerhalb der Eurozone haben, nur als Beimischung zu nehmen. Höchstens 20 bis 30 Prozent des aktiv investierten Kapitals sollten in der Regel dafür eingesetzt werden, mehr wäre problematisch, denn Währungsrisiken können zu Ihrem Vorteil, aber auch zu Ihrem Nachteil sein. Als Beispiel sehen Sie hier einmal, wie sich ein Investment in Apple, das man im Januar 2017 eingegangen wäre, bis Ende April 2018 entwickelt hätte:

Dadurch, dass der Euro in dieser Zeit an Wert verloren hat, hat Apple zwar in US-Dollar gerechnet kräftig zugelegt. Aber umgerechnet in Euro hätte man weitaus weniger verdient. Natürlich kann die Veränderung der Währungen auch positiv wirken. Aber um hier zu großen Einfluss zu vermeiden, wäre es angebracht, nicht zu viel Kapital in „Fremdwährungs-Aktien“ zu investieren.

Streuen Sie nach potenziellem Risikograd

Ganz wichtig ist zudem, nicht zu viel (oder sicherheitshalber gar kein) Geld auf „sichere Geheimtipps“, auf Aktien von kleinen und kleinsten Unternehmen zu setzen. Ja, es gibt so manchen „Pennystock“, der sich binnen ein, zwei Jahren verzehnfacht hat. Aber was in den Schlagzeilen seltener auftaucht ist der Fakt, dass der überwiegende Teil solcher Aktien zum Groschengrab wird, da die Aktien entweder auf niedrigem Niveau bleiben oder die Unternehmen sogar pleitegehen. Denn eines sollte man sich vergegenwärtigen:

Den Hunderten Millionen Investoren weltweit entgeht gemeinhin sehr wenig. Wenn eine Aktie extrem niedrige Kurse aufweist, tut sie das meist zu Recht! Investieren Sie Ihr Geld daher lieber in eine saubere Streuung aus Wachstumswerten, Value-Aktien (eher konservative Branchen mit guter Dividendenrendite) und vielleicht ein, zwei Turnaround-Kandidaten, die sie sich aber vorher ganz genau anschauen sollten. Und vergessen Sie nie:

Nie ohne Barreserve und immer nur mit freiem Kapital investieren!

Halten Sie immer eine Barreserve zurück, die jederzeit verfügbar wäre. Und investieren Sie niemals Geld, das Sie in absehbarer Zeit anderweitig benötigen würden. Sie dürfen nie und unter keinen Umständen in die Zwangslage geraten, verkaufen zu müssen. Denken Sie daran:

Wenn eine solche Situation auftaucht, geht sie nicht selten mit einer allgemeinen Krise einher. Und dann bekommen Sie für Aktien auch noch schlechte Preise, müssten mit einem Verlust verkaufen, der ein Jahr später womöglich wieder ein Gewinn geworden wäre, nur, weil Sie mit Geld spekuliert hatten, das eigentlich Ihre eiserne Reserve für den „Fall der Fälle“ hätte sein sollen.

Und behalten Sie immer eine Barreserve, investieren Sie also nie die volle Summe, die Ihrem Depot zur Verfügung stehen würde. Halten Sie 20, 30 Prozent Bares bzw. investierbares Kapital, um sofort Chancen nutzen zu können, wenn sie sich auftun. Denn ist man voll investiert und erkennt eine gute Chance, bei einer oder mehreren Aktien zuzugreifen, müsste man andere Aktien aus dem Depot erst verkaufen, um die Chance wahrnehmen zu können. Aber welche Aktie soll man verkaufen? Keine Aktie wäre normalerweise prädestiniert, um sie abzugeben, denn sonst wäre sie ohnehin nicht mehr in Ihrem Depot. Also hat man die Qual der Wahl – und kann da leicht die falschen Aktien verkaufen. Mit einer Barreserve haben Sie hingegen jederzeit die Möglichkeit, blitzschnell zu reagieren. Was alleine deswegen nötig ist, weil Chancen sich nicht dann auftun, wenn Sie gerade eine Aktie verkauft haben und ein neues Ziel für das freigewordene Geld suchen. Sie kommen, wenn sie eben kommen – und dann sollten Sie sich nicht ärgern müssen, weil Sie sie mangels Kapital verstreichen lassen mussten.

Stoppkurse sind Pflicht! Keine Position ohne Sicherheitsgurt!

Wie eingangs betont, gehören böse Überraschungen zur Börse dazu. Aber die dann entstehende, neue Situation in einer Aktie macht die Lagebeurteilung schwierig.

Da stehen dann plötzlich zahllose Fragen unbeantwortet im Raum: Geht es weiter abwärts? War das nur ein Ausrutscher? Kommt sofort eine Wende, ließe sich da womöglich zukaufen, der Kurseinbruch als Einstiegschance nutzen? Man weiß es gemeinhin nicht. Also muss es eine Absicherung geben für den Fall, dass die Kurse einfach weiter fallen.

Sicher, die Streuung des Depots verhindert, dass man in diesem Fall Haus und Hof verlieren würde. Aber eine abstürzende Aktie einfach im Depot liegen zu lassen und zuzusehen, wie sie immer weniger wert wird, wäre absolut indiskutabel. Da es uns als Anleger aber psychologisch schwer fällt, Verluste zu realisieren, weil man sich damit ja auch der Hoffnung begibt, dass sich das Ganze doch schnell wieder zum Guten wendet, in dem man einen klaren Schlussstrich zieht, müssen Stoppkurse beim Handel an der Börse gesetzt werden – und zwar für jede einzelne Aktie.

Ob Sie sich da an der Charttechnik orientieren oder einfach ein prozentuales Maximum ansetzen, über das der Verlust nicht hinausgehen soll, ist die individuelle Entscheidung eines jeden Einzelnen – hierzu finden Sie im Artikel Absicherung: Stoppkurse richtig setzen wichtige und ausführlichere Hinweise und Tipps.

Warum die meisten Anleger ein viel zu hohes Risiko haben

All die Möglichkeiten, die wir in diesem Artikel genannt haben, um Ihr Aktienrisiko zu mindern, klingen, als wären sie eine Selbstverständlichkeit, als müsste das jeder automatisch genau so und nicht anders tun. Aber das ist nicht so. Und wer die Börse kennt, der weiß auch weshalb.

Die Börse strahlt eine immense Anziehungskraft aus, sie fasziniert aber vor allem, weil sie unsere Emotionen anspricht. Hier kann man wirklich mit überschaubarem Kapitaleinsatz reich werden. Wem das bewusst wird, will genau das auch erreichen … und dann verdrängt man eben, dass sehr viele im Gegenteil nicht reich werden, sondern ihr Geld an der Börse verlieren. Man denkt nur in Richtung Erfolg. Würde man als erstes die Risiken bedenken, die Faszination wäre dahin. Also lässt man es, völlig unbewusst, bleiben. Aber das führt eben dazu, dass viele Anleger all diese vorgenannten Sicherheitsmaßnahmen zwar selbst erkennen könnten, aber es deswegen nicht tun, weil sie das Risiko nicht sehen, sondern nur die Chance.

Machen Sie es anders. Sicher, wer sich absichert, besonnen agiert, verdient etwas langsamer Geld als einige wenige Glückspilze. Aber bedenken Sie eines: Damit verdienen Sie eben Geld! Wer sich mit Hurra und ohne Vernunft ins Getümmel stürzt, kann reich werden … aber die allermeisten dieser angeblichen „Anleger“ verlieren ihr Geld!

Sie möchten in Aktien investieren?

LYNX bietet Ihnen den Börsenhandel von Aktien direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX außerdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können