Ob man ein Auto hat, in dem es aussieht wie auf einer Abraumhalde, ob man zuhause keinen Schrank braucht, weil sowieso alles irgendwo herumliegt, ist jedem selbst überlassen. Manche machen aus einem solch sehr individuellen Sinn für Ordnung eine Philosophie, indem sie einem erklären, dass sie das Chaos beherrschen. Dazu kann man stehen, wie man will, es schadet ja nicht unbedingt. Aber wer denkt, dass er/sie auch mit seinen Investments so verfahren kann, wird Schiffbruch erleiden. Denn ohne ein taugliches Portfoliomanagement geht es einfach nicht. Wenn es um Geld geht, müssen Sie strikte Ordnung halten.

Was ist Portfoliomanagement und warum ist es so wichtig?

Die Frage, warum das nötig ist, stellt sich manchen Anlegern gar nicht, weil es in ihrer Natur liegt, alles geordnet und systematisch zu tun, egal, um was es geht. Aber das sind beileibe nicht alle. Ich habe über die Jahre Depots gesehen, in denen man instinktiv einen Helm aufsetzen und die Grubenlampe hervorholen mochte, um da durchzusteigen. Und irgendwie ist das auch oft nicht verwunderlich. Heißt es nicht, man möge die Chancen nutzen, wenn sie auftauchen? Und es sei weise, immer mal wieder zuzukaufen, wenn sich Gelegenheiten ergeben? In der Tat. Aber:

Das führt dann dazu, dass Depots entstehen, denen über Jahrzehnte hinweg Positionen hinzugefügt wurden und die man, man ist ja schließlich Investor und kein Trader, einfach liegen lässt. Damit meine ich nicht Sparer, die eigentlich gar keine Anleger sind und die auf deren Aussage, sie hätten Fonds, weder wissen welche, noch wie viel Geld in diesen steckt oder wann die gekauft wurden. Das ist nicht gut, aber noch wichtiger ist es für den „echten“, sprich aktiven Investor, sein Depot im Blick zu behalten. Portfoliomanagement bedeutet:

- Steter Überblick über die Positionen

- Regelmäßige Revision: halten, zukaufen, reduzieren, abstoßen?

- Abgleich in Bezug auf Risikograd und Zeithorizont

Nur so fahren Sie mit ihren Investments in sicheren Gewässern. Es darf ihnen nicht passieren, dass Sie plötzlich einen Brief einer Fondsgesellschaft im Briefkasten vorfinden, mit dem eine wichtige Änderung mitgeteilt wird … und Sie sich beim besten Willen nicht erinnern können, jemals solche Fondsanteile gekauft zu haben. Es darf Ihnen nicht passieren, dass Sie von der Insolvenz einer Goldmine in der Zeitung lesen und sich erst dadurch daran erinnern, dass Sie irgendwann einmal Aktien von diesem Unternehmen gekauft haben. Und es darf Ihnen erst recht nicht passieren, dass Sie mit Ihrem Depot Ihre Altersvorsorge unterstützen wollen und plötzlich feststellen, dass Verluste aufgetreten sind, die Ihnen eine Versorgungslücke einbrocken.

Portfoliomanagement in drei Schritten

In einem Depot muss es aussehen wie auf einer gut organisierten Werkbank: Sie als Investor müssen jederzeit wissen: Was ist da, wo ist es, wozu dient es und wie gehe ich mit jedem einzelnen Teil meines Depots um. Wie ist das zu bewerkstelligen? Indem man das Portfoliomanagement in drei Schritten vollzieht: Zielanalyse, Feinsteuerung, Überwachung.

Zielanalyse: Was will ich erreichen?

Ob Sie bereits ein über die Jahre wild wucherndes Depot besitzen oder damit erst neu beginnen: Entscheidend ist, dass Sie sich darüber klarwerden, was dieses Depot „können“ soll. Soll es imstande sein, ein regelmäßiges Zusatzeinkommen zu erzielen? Ist es auf ein bestimmtes Ziel ausgerichtet, z.B. einen geplanten Hauskauf in zehn Jahren? Oder möchten Sie mit Ihren Investments eine zusätzliche Altersvorsorge aufbauen, die bis zum Beginn der Zeit nach dem Berufsleben nur anwachsen, aber nicht angetastet werden soll?

In keinem dieser Fälle darf ein Depot einfach vor sich hin wuchern, das ist klar. Aber natürlich würden solche Depots mit Blick auf die unterschiedlichen Zielsetzungen ganz anders aussehen. Wobei es zudem eine wichtige Rolle spielt, ob Hauskauf oder Rentenalter nur noch zehn oder fünfzehn Jahre in der Zukunft liegen oder bis dahin noch viel Zeit vergehen würde. Und, natürlich, ob Sie bereit sind, ein wenig Risiko einzugehen oder nicht.

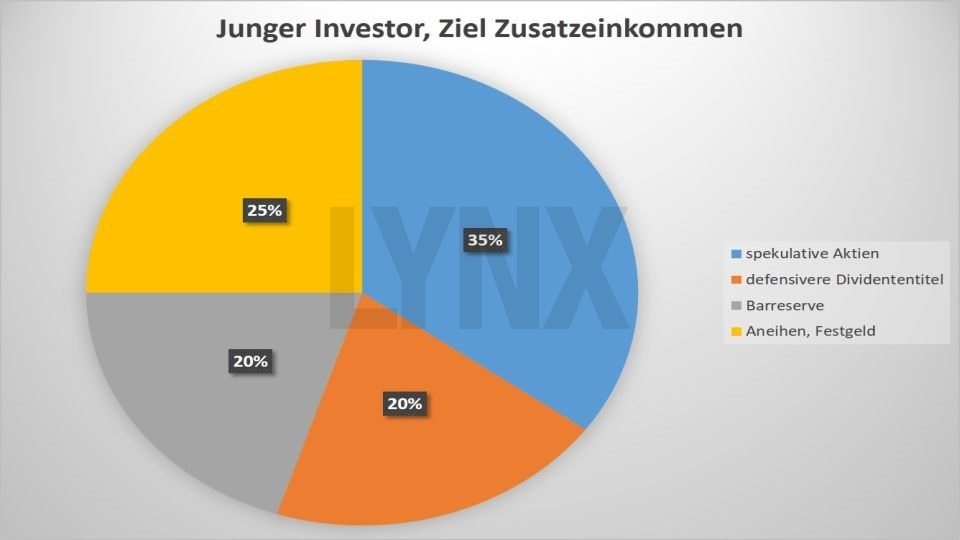

Grundsätzlich könnte man in Bezug auf die Struktur eines Portfolios im Abgleich mit den eigenen Zielen folgende grobe Faustregeln festhalten:

Junge Anleger können mehr Risiko eingehen. Je mehr Zeit bleibt, bis das Kapital im Depot einem unmittelbaren Zweck zugeführt werden soll, desto eher kann man auch mit spekulativen Assets agieren. Das sind vornehmlich spekulativere Aktien, das könnten auch höher rentierende, dabei aber zugleich riskantere Anleihen sein. Mehr Risiko heißt auch, dass eher Rückschläge eintreten können. Aber wenn genug Zeit bleibt, diese aufzuholen, ist ein spekulativer ausgerichtetes Depot durchaus machbar.

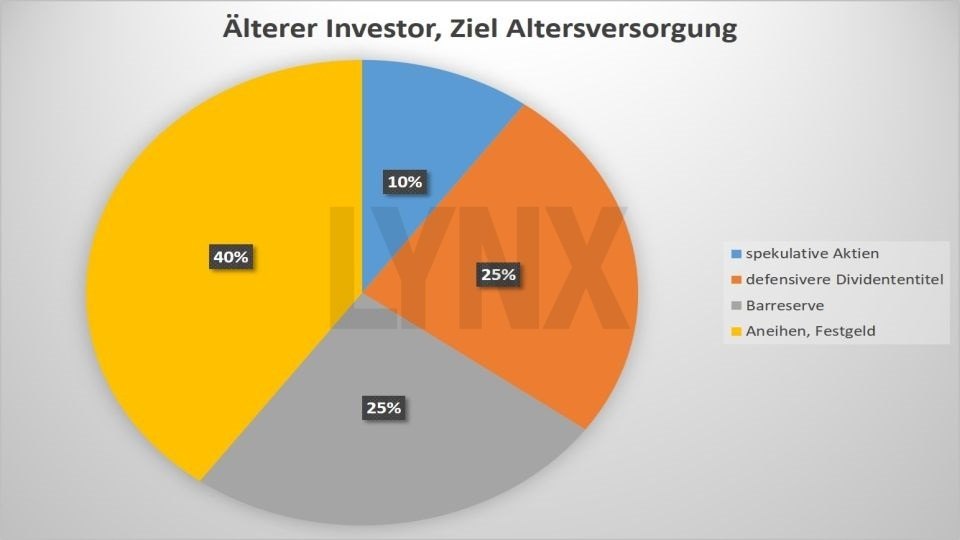

Wenn es aber um ein Portfolio geht, das zu einem näher rückenden Zeitpunkt als Basis für eine große Investition dienen soll oder schrittweise abgebaut wird, um das Einkommen im Alter zu erhöhen, kann und darf es keine Experimente mehr geben. Spätestens zehn Jahre vor einem solchen Zeitpunkt muss ein Depot in etwa so aussehen:

Die Feinsteuerung: Streuung, Positionsgrößen, Laufzeiten

Über die grundsätzliche Verteilung des Kapitals in übergeordnete Bereiche hinaus muss aber auch jeder einzelne Bereich vernünftig strukturiert sein. Es sollte Ihnen z.B. nicht widerfahren, dass ein großes Anleiheportfolio Laufzeiten aufweist, die innerhalb kurzer Zeit alle auf einmal enden, so dass Sie unter Umständen kurz vor dem „Einsatz“ des Kapitals als Altersvorsorge keine Möglichkeit haben, das Geld noch einmal sinnvoll zu reinvestieren, weil entweder die Zeit zu knapp wird und/oder das Renditeniveau am Anleihemarkt ungünstig ist. Gleiches gälte für Aktien:

Jeder Investor, ob alt oder jung, muss darauf achten, dass er die Chancen und Risiken vernünftig streut, sprich verteilt. Niemals darf man auf zu wenige Pferde setzen, aber auch nicht auf eine ganze Herde. In ersterem Fall kann eine jahrelang starke Aktie plötzlich einbrechen. Das Unternehmen könnte in Schwierigkeiten geraten, die Dividendenzahlungen ausfallen. Keine Einzelposition darf so übermächtig sein, dass Sie sich davon abhängig machen. Auf der anderen Seite wird es den meisten Anlegern schwer fallen, ein immens verzweigtes Portfolio mit dreißig, vierzig oder mehr Einzelpositionen im Blick zu behalten. Zu viel Streuung endet leicht im Chaos.

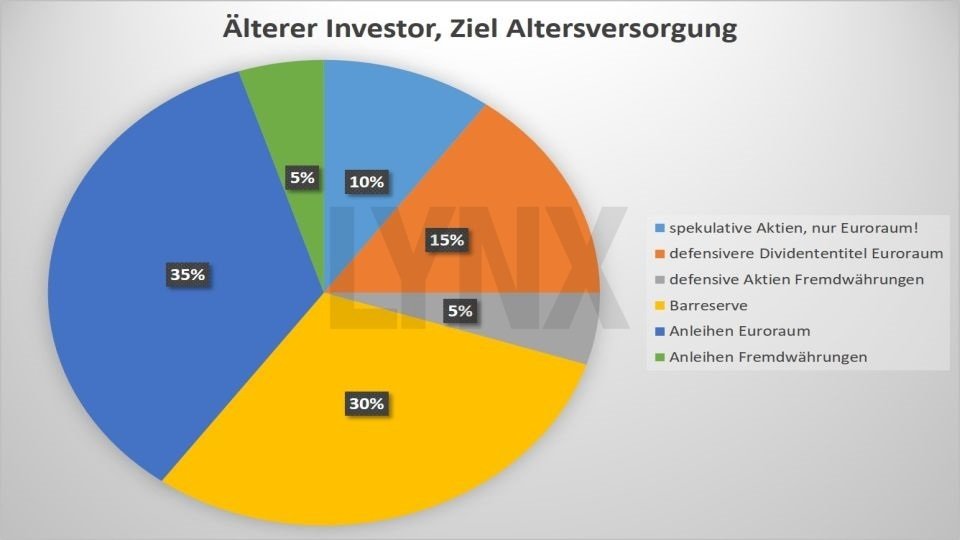

Und auch ein anderer Aspekt muss beachtet werden: Es ist zwar immer sinnvoll, auch außerhalb des eigenen Währungsraums nach lukrativen Investments zu suchen. Aber bedenken Sie dabei die Währungsschwankungen. Wenn Sie hoch verzinste Anleihen, z.B., derzeit aus der Türkei oder Argentinien, kaufen, kann es Ihnen leicht passieren, dass die Währungen, auf die die Anleihen laufen, mehr Wertverlust aufweisen als Ihnen der höhere Zins einbringt. Außerdem haben hochverzinste Anleihen auch ein höheres Ausfallrisiko. Also, was würde sich anbieten?

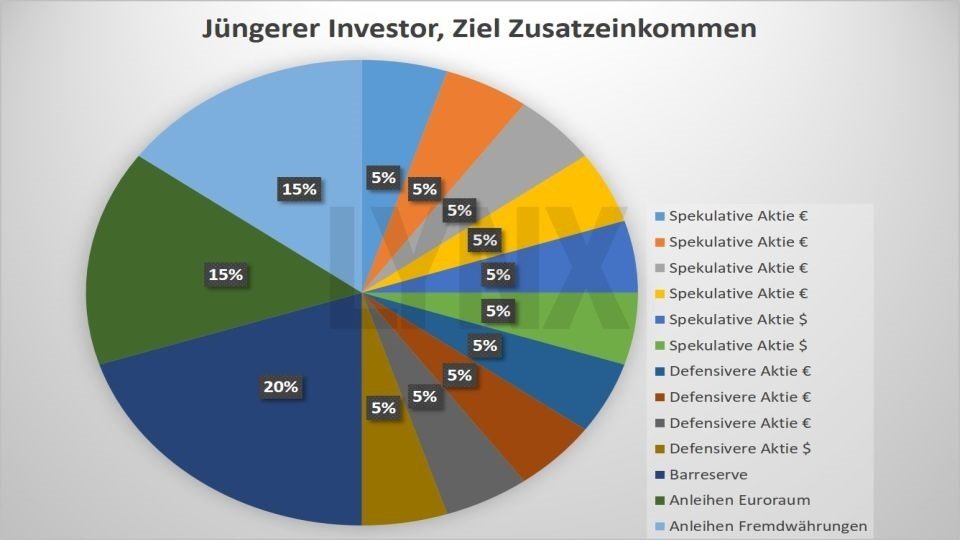

Je nach eigener Risikobereitschaft sollten Sie sich genau überlegen, wie Sie sich organisieren. Und, natürlich: Wenn Sie ein wild gewachsenes Depot „ausmisten“, gilt das genauso: Da heißt es: Ziele definieren, das „Ist“ prüfen, mit diesen Zielen und den Detail-Aspekten wie Streuung und Positionsgröße abgleichen und konsequent „ausmisten“. Beispiele für die Feinsteuerung:

Der jüngere Investor kann eine breite Palette an Aktien ins Depot nehmen, kann dabei durchaus auch spekulative Aktien außerhalb der Eurozone einsammeln … wobei die Zahl verschiedener Aktien dennoch nur dann über zehn liegen sollte, wenn er je ausreichend Zeit aufbringen kann und möchte, um diese auch engmaschig im Blick zu behalten. Auch Anleihen außerhalb der Eurozone wären hier möglich.

Wer hingegen sein Kapital relativ zeitnah benötigen könnte oder wird, sollte vorsichtiger agieren, die Aufteilung tendenziell eher wie folgt vornehmen:

Überwachung & Ist-Analyse: Passt die Performance, passt die Risikoausrichtung?

Wenn Sie erst einmal Ordnung ins Portfolio gebracht haben, ist die regelmäßige Überwachung kein großer Aufwand mehr. Dazu ist es heutzutage nicht mehr nötig, selbst komplexe Excel-Tabellen zu basteln, permanent auszudrucken und an die Wand zu pinnen.

Nahezu alle Banken und Broker bieten Ihnen die Möglichkeit, regelmäßig online in Ihr Depot hineinzuschauen. Sie sehen auf einen Blick, wie sich die Werte der einzelnen Positionen entwickeln, sprich ob die Performance passt. Sie haben quasi Zugriff auf eine mitlaufende Aufstellung Ihrer Vermögenswerte. Nutzen Sie diese Möglichkeiten! Aber:

Natürlich sollten Sie sich gerade bei Aktien auch regelmäßig mit den Unternehmen beschäftigen, deren Miteigentümer Sie sind und sich die Charts ansehen (auch das ist nahezu immer mit einem Mausklick möglich). Denn nur so sichern Sie sich die Möglichkeit aktiven Eingreifens, erkennen, wann es sich anbieten könnte, hier Gewinne mitzunehmen, dort zuzukaufen. Wie oft sollte man das tun?

Wie oft sollte ein Anleger bzw. Investor sein Depot kontrollieren?

Das hängt wiederum davon ab, wie aktiv Sie agieren möchten bzw. wie das Depot ausgerichtet ist. Wenn es um ein Depot mit vielen, teilweise sehr spekulativen Positionen geht, wäre es durchaus zu überlegen, diesen Blick auf das „Ist“ täglich vorzunehmen. Wer indes ein konservatives Depot zur Altersvorsorge führt, muss nicht permanent die Nachrichten verfolgen. Hier würde es genügen, einmal am Wochenende, in aller Ruhe, im Depot vorbei zu schauen und zu prüfen, ob dort alles so läuft, wie man es sich wünscht.

Wie oft sollte ein Trader sein Depot kontrollieren?

Ab und an mal reinzuschauen ist für einen Trader hingegen keine Option. Ein Trader muss jederzeit die Kontrolle behalten! Und zwar über alles, das sich kontrollieren lässt, denn die Börse an sich kann er eben NICHT kontrollieren. Hier ist ein konsequentes Portfoliomanagement daher nicht nur sinnvoll, sondern ohne Wenn und Aber zwingend!

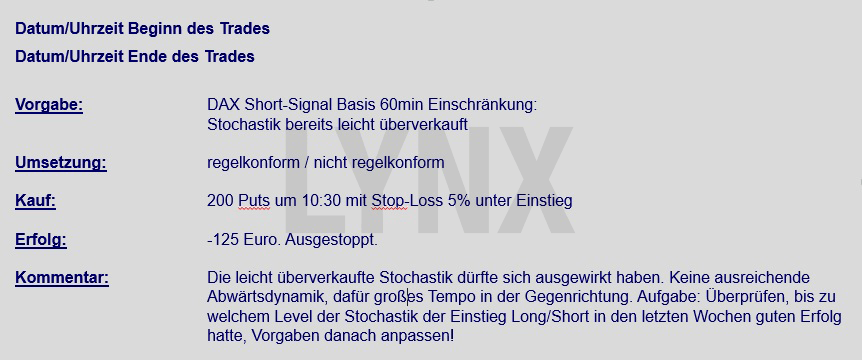

Dazu bietet sich eine strikte „Buchführung“ an, in welcher er nicht nur vorab seine Positionen plant und deren Erfolg und Misserfolg festhält. Es geht vor allem um die „Nachsorge“! Als Trader ist es immens wichtig, nach jedem Trade festzuhalten:

- Habe ich mich an meine Regeln gehalten?

- Warum endete der Trade im Minus oder im Plus?

- Nur so kann Fortschritt entstehen, nur so kann man eigene Fehler erkennen und Glück von sauberer Arbeit trennen. Wie könnte eine „Seite“ in einem Trading-Tagebuch aussehen, was sollte enthalten sein?

Ein Beispiel:

Ganz wichtig ist für einen Trader dabei eines: Er muss sich nicht nur hinterfragen, was im Fall eines Minus-Trades falsch lief, ob da eigene Fehler entstanden sind, die sich abstellen lassen. Ein guter Trader hinterfragt JEDEN Trade und damit auch die Gewinntrades. Was heißt: Es gilt auch immer festzuhalten, was man richtig gemacht hat, um zu erkennen, welche taktischen Vorgehensweisen zuverlässig funktionieren und damit tauglich sind, als Regel zu dienen.

FAZIT: Ordnung muss sein! Das „Chaos zu beherrschen“ kommt teuer zu stehen

Ob Sie im Leben eher dazu neigen, ein wenig locker mit dem Thema Ordnung umzugehen oder nicht, ist kein Aspekt, der Ihrem Leben entscheidende Wendungen zu bringen pflegt. Aber sobald es um das Thema Investment geht, ist das anders. Hier müssen Sie Ordnung halten, Ihre Investments jederzeit im Blick und im Griff haben. Mal hier und mal da etwas zu kaufen, einfach liegen zu lassen und zu vergessen, das führt meist dazu, eines Tages mit sehr unangenehmen Überraschungen konfrontiert zu werden. Hier gilt er wirklich, der alte Spruch: Ordnung muss sein!

Sie möchten an der Börse Aktien handeln?

LYNX bietet Ihnen den Börsenhandel von Aktien und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX außerdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Das müssen Sie als Trader wissen!

- Die sechs wichtigsten Kaufsignale – Da muss man dabei sein

- Die fünf wichtigsten Verkaufssignale

- Money Management: Die wichtigste Disziplin für Trader

- Portfoliomanagement: So verwalten Sie Ihr Depot

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können