Bei der Sentiment Analyse wird die Stimmung der Anleger an der Börse untersucht. Der Begriff Sentiment (Englisch: Empfindung, Gefühl) bezeichnet die bei den Marktteilnehmern dominierende Stimmung, man spricht auch von der allgemeinen Marktstimmung. Dabei geht es vor allem darum, wie die Anleger die weitere Entwicklung des Finanzmarktes einschätzen. Umfragen und Marktstatistiken diesbezüglich werden in Form von Indikatoren und Sentiment Indizes abgebildet, wie z.B. dem wöchentlich veröffentlichten DAX Sentiment Index (Sentix).

Die Marktstimmung liefert wertvolle Hinweise auf mögliche Wendepunkte

Im Rahmen der Börsenpsychologie spielt die Gefühlslage von Investoren an den Aktienmärkten eine wichtige Rolle. Verschiedene Ausprägungen der beiden Emotionen Angst und Gier treiben Kursentwicklungen voran und lassen Aufwärts oder Abwärtstrends entstehen. Das Wissen darüber, ob die Anlegermehrheit eher positiv oder negativ gestimmt ist bzw. wie sich die Anteile verschieben, kann wertvolle Anhaltspunkte für Investmententscheidungen geben.

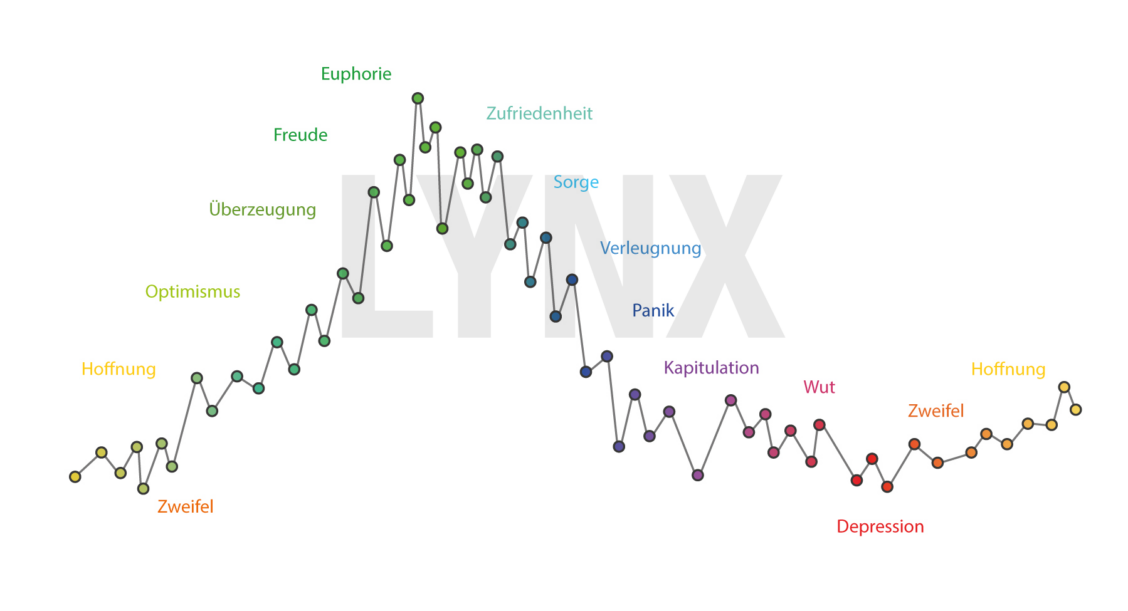

Mittels Sentiment Indikatoren lassen sich Kursverläufe im historischen Vergleich besser einordnen, so dass auch bessere Prognosen über den zu erwartenden weiteren Kursverlauf der Aktienmärkte möglich sind. Solange sich die Stimmung beispielsweise weiter verbessert, werden die Kurse (weiter) steigen oder zumindest stabil bleiben. Eine sich verschlechternde Stimmung hingegen wird eher dazu führen, dass die Kurse (weiter) fallen oder nicht mehr steigen. Werden im historischen Vergleich extrem hohe oder sehr niedrige Werte erreicht, so können diese auf möglicherweise bevorstehende Wendepunkte hindeuten. Im folgenden Chart sehen Sie Beispiele für die in verschiedenen Phasen einer Kursentwicklung dominierenden typischen Anleger-Emotionen.

Der Emotions-Chart

Das Sentiment als Kontra-Indikator

Man spricht beim Sentiment oft von Kontra-Indikatoren, da eine extrem gute Stimmung eher negativ und eine sehr schlechte Stimmung eher positiv betrachtet wird. So ist die Stimmung der Investoren nahe Börsenhochs meist sehr positiv bis euphorisch, während nahe den Tiefstständen ein allgemeiner Pessimismus vorherrscht. Denn wenn die große Mehrheit der Investoren optimistisch eingestellt ist und folglich bereits am Aktienmarkt engagiert ist, bleiben nur noch wenige Anleger übrig, die dann noch einsteigen können oder wollen. Damit ist auch das verbleibende Kurspotenzial entsprechend beschränkt. Umgekehrt haben die meisten pessimistischen Anleger ihre Aktien in einer depressiven Börsenstimmung bereits verkauft. Von den verbliebenen Aktionären, die offenbar starke Nerven haben sind dann nur noch wenige zum Verkauf ihrer Anteile bereit. Ein Börsentief ist dann zeitlich betrachtet meist nicht mehr weit entfernt. Investorenlegende Warren Buffet gab einen oft zutreffenden Rat, indem er sagte: „Sei ängstlich, wenn andere gierig sind. Sei gierig, wenn andere ängstlich sind.” Hier einige Beispiele für Sentiment-Indikatoren, die anschließend ausführlicher erklärt werden.

Die wichtigsten Sentiment-Indikatoren an der Börse:

- Das Put-Call-Ratio

- Investorenbefragungen

- Markteinschätzungen von Börsenbrief-Schreibern

- Der Bargeldbestand von Investmentfonds

- Insidertransaktionen

- Volatilitätsindizes

- Allgemeine Risikobereitschaft von Anlegern

- Titelseiten von Fachzeitschriften und Wirtschaftsmagazinen

- Online-Stimmungsanalyse durch Künstliche Intelligenz

Klassischer Sentiment-Indikator: Das Put-Call Ratio

Das Put-Call Ratio, der bekannteste Sentiment-Indikator, drückt das Verhältnis der gehandelten Verkaufsoptionen (Puts) zu den gehandelten Kaufoptionen (Calls). Das Put-Call Ratio kann daher als zuverlässiger Indikator für die Marktstimmung gedeutet werden. Dabei drückt ein Wert über Eins eine eher negative Stimmung oder in Paniksituationen sogar Angst aus, da mehr Optionen auf fallende Kurse gekauft werden als auf steigende. Das Put/Call Ratio dient Anlegern vor allem als Kontraindikator, der frühzeitig auf mögliche Wendepunkte hinweist.

Investorenbefragungen

Die meisten Investorenbefragungen finden wöchentlich statt. So beantworten US-amerikanische Privatinvestoren der American Association of Individual Investors (AAII) seit 1987 die Frage, ob sie den Aktienmarkt auf Sicht von 6 Monaten höher, gleichbleibend oder niedriger erwarten. Der historische Durchschnittswert für eine positive Erwartung („bullish“) liegt dabei bei 38 %, für „seitwärts“ bei 31,5 % und für tiefere Kurse („bearish“) bei 30,5 %. Abweichungen von diesen Mittelwerten zeigen an, wie die aktuelle Stimmungslage im langjährigen Vergleich einzuordnen ist. Abweichungen von +/- 20 % zu den langjährigen Durchschnittswerten gelten als signifikant und deuten als Kontra-Indikatoren auf mögliche Trendwenden hin. Ist die Stimmung beispielsweise mit > 60 % bullishen Anlegern überbordend optimistisch, so könnte es in naher Zukunft zu einem scharfen Rücksetzer kommen. Ist die Stimmung nach einer längeren Abwärtsbewegung beispielsweise mit 50 % bearishen Investoren sehr negativ, so könnte eine Bodenbildung bevorstehen. Aus den Anteilen positiv und negativ gestimmte Anleger wird oft auch eine Differenz gebildet, die als Kennzahl verwendet werden kann. Diese schwankt meist zwischen -10 und +20. Werte darunter und darüber können als mittelfristige Kauf- und Verkaufssignale interpretiert werden.

Nach demselben Prinzip wie die AAII-Umfrage funktioniert auch die Sentix-Umfrage in Deutschland durch die Sentix GmbH. Auch hier werden die Investoren wöchentlich zu Ihrer Einschätzung bezüglich der erwarteten Kursentwicklung der wichtigsten Börsenindizes wie DAX, Euro Stoxx und S&P 500 befragt. Laut eigenen Angaben sind bei Sentix mehr als 5.000 Anleger registriert, darunter mehr als 1.000 institutionelle Anleger. Neben Fragen zur erwarteten Börsenentwicklung werden in der Umfrage auch andere Anlageklassen wie Anleihen, Währungen und Rohstoffe abgedeckt und ausgewertet.

Die Markteinschätzungen von Börsenbrief-Schreibern

Die Researchfirma Investors Intelligence misst seit 1963 ebenfalls wöchentlich die Börsenstimmung und zwar anhand der Zahl positiv oder negativ eingestellter Börsendienste und Anlageberater. Dazu werden über 100 unabhängige Marktberichte untersucht. Die Stimmungskurve schwankt zwischen dem negativen und positiven Bereich, je nachdem ob mehr US-Börsenbriefschreiber bullish oder bearish eingestellt sind. Im Mittel sind 45 % der Experten bullish, rund 20 % neutral und 35 % bearish. Vor allem dann, wenn die positiven oder negativen Einschätzungen signifikant überwiegen sollte mit einem Trendbruch gerechnet werden. Auch hier gilt demnach das Prinzip, dass Extremwerte aus der Vergangenheit in der Regel für eine bevorstehende Gegenbewegung sprechen.

Der Bargeldbestand von Investmentfonds

Der Bargeldbestand von Investmentfonds steigt in der Regel in einem negativen Börsenumfeld deutlich an, da die Fondsmanager pessimistischer werden und Sicherheit in Form von Barmitteln vorziehen. In einem positiven Börsenumfeld hingegen steigt die Investitionsquote und die Cashquote sinkt. Gemäß den monatlichen Erhebungen der Bank of America schwankt die Barmittelquote von Investmentfonds in der Regel zwischen 3,5 % und 4,5 %. In Bärenmärkten und während Börsencrashs steigt die Cashquote meist auf Werte zwischen 5,5 % und 6,5 %. Da relativ hohe Investitionsgrade nicht unbedingt mit einem bevorstehenden Markthoch korrespondieren, ist der Bargeldbestand der Investmentfonds als Indikator meist nur in der Nähe von Markttiefs hilfreich.

Insidertransaktionen

Käufe oder Verkäufe von Insidern wie Vorständen, Aufsichtsräten oder anderen Managern geben ebenfalls Aufschluss über die Lage des Aktienmarktes. Hierbei ist zur berücksichtigen, dass Verkäufe nicht immer bearisch zu werten sind. Vor allem dann, wenn Aktien oder Aktienoptionen Teil der Vergütung sind, werden immer wieder Pakete verkauft, ohne dass dies eine Aussage zur Erwartungshaltung des Managements zulässt. Kommt es jedoch nach einer langen Aufwärtsphase zu einer extremen Häufung von Insiderverkäufen mit hohen Transaktionsvolumina, so könnte dies darauf hindeuten, dass sich die Auftragsbücher nicht mehr ganz so schnell mit neuen Aufträgen füllen. Steigen die Führungskräfte von Unternehmen hingegen nach einer längeren Schwächephase von Konjunktur und Börse wieder in großem Stil in Aktien der eigenen Firmen ein, so deutet dies möglicherweise darauf hin, dass sich der Himmel am Horizont aufhellt und bessere Zeiten bevorstehen.

Volatilitätsindizes

Der Volatilitätsindex VIX misst die implizite Volatilität von Optionen auf den US-amerikanischen S&P 500 Aktienindex und wird auch als „Fear Index“ (Angst Index) bezeichnet. Der VIX wird von der Terminbörse Chicago Board Options Exchange (CBOE) in Echtzeit mittels Black-Scholes-Formel berechnet und veröffentlicht. Er bildet die am Terminmarkt erwartete Schwankungsbreite oder implizite Volatilität des S&P 500 Index für die kommenden 30 Tage in Prozent ab. Ein hoher VIX weist auf einen schwankungsanfälligen Markt hin, ein niedriger Wert zeigt, dass die Marktteilnehmer eher mit einer stabilen Kursentwicklung rechnen. Zwischen VIX und S&P 500 liegt eine entgegengesetzte Korrelation vor. Fällt der S&P 500, dann steigt in der Regel der VIX und umgekehrt. Der VIX notiert im langjährigen Durchschnitt bei etwa 20 und erreichte beispielsweise am Höhepunkt der Finanzkrise einen Wert von 80. Steigt der Aktienmarkt stetig und ohne größere Rückschläge an, so werden auch Tiefstwerte im Bereich von 10 erreicht.

Wie der VIX in den USA gilt in Deutschland auch der VDAX NEW, der sich auf DAX-Optionen bezieht, als wichtiges Analyseinstrument für die Marktstimmung und Angstbarometer der Aktienanleger. Verkaufspaniken werden durch extrem hohe Ausschläge der Volatilitätsindizes relativ gut sichtbar.

Die allgemeine Risikobereitschaft von Anlegern

Die allgemeine Risikobereitschaft von Anlegern lässt sich vor allem anhand des Anlageverhaltens von Investoren beurteilen. Sind beispielsweise „Risk on“ Assets wie z.B. zyklische Aktien, Small Caps, Schwellenländer-Aktien, Pennystocks, IPOs stark nachgefragt, so ist das Sicherheitsbedürfnis der Anleger meist relativ gering. Es gibt dann oft Exzesse, wie regelrechte Kursexplosionen bei Pennystocks oder Neuemissionen mit dreistelligem Kursplus direkt nach dem Börsengang. Sind hingegen „Safe Haven“ Assets wie defensive Aktien, Gold oder Staatsanleihen gefragt, so sind die Anleger skeptisch und eher ängstlich eingestellt. Vorsicht ist vor allem dann angeraten, wenn die Investoren unvorsichtig werden und zahlreiche Aktien von geringer Qualität durch Spekulationswellen nach oben getrieben werden. Dann ist ein Zwischenhoch an der Börse meist nicht mehr weit.

Titelseiten von Fachzeitschriften und Wirtschaftsmagazinen

Es ist verblüffend, wie gut Titelseiten von Fach- und Wirtschaftszeitungen bei Euphorie und Panik als Kontraindikator dienen. Wenn düstere Börsenprognosen die Titelseiten von Zeitschriften wie „Der Spiegel“ oder „Bild“ zieren, so ist eine Trendwende zum Positiven meist nicht weit. Gleiches gilt umgekehrt dann, wenn es Boom-Szenarien und positive Börsenszenarien sogar bis auf die Titelblätter schaffen. Denn die Medien spiegeln in der Regel die aktuelle Stimmungslage in der Bevölkerung. Und vor allem dann, wenn die Börsenentwicklung – egal ob positiv oder negativ – zum allgemeinen Gesprächsthema wird, ist eine Trendwende oft nicht mehr weit.

Stimmungsanalyse durch Künstliche Intelligenz (KI)

Die größten Veränderungen im Bereich der Sentiment Analyse finden derzeit im Internet statt. Mittels neuer Technologien, die unter anderem Social Media Inhalte, Börsenforen, Crowd Investing Plattformen und Google Search Trends durchforsten und analysieren, lassen sich wertvolle Rückschlüsse auf das Anlageverhalten der Investoren ziehen. Künstliche Intelligenz (KI) und spezielle Such-Algorithmen können per „Social Listening“ (dem „Abhören“ sozialer Medien) in Echtzeit Unmengen an Daten sammeln und auswerten.

Im Optimalfall erkennt ein computergesteuertes Programm neue Trends oder Trendwechsel frühzeitig und ermöglicht entsprechende Empfehlungen. Sogar einzelne Aktien, die in der Beliebtheitsskala schnell aufsteigen und somit verstärkt in den Anlegerfokus rücken, lassen sich identifizieren. Die betreffenden Werte können beispielsweise durch sich häufende Erwähnungen in sozialen Medien oder Diskussionsforen in Echtzeit automatisiert herausgefiltert werden. Zu diesem Zweck werden auch im Zusammenhang mit der Aktie stehende Attribute und Meinungen erfasst, die dann mit einem positiven oder negativen Score einfließen. Wird beispielsweise der Begriff „Finger weg“ im selben Satz wie der Name einer bestimmten Aktie erwähnt, so fließt dies negativ in die Echtzeitanalyse ein. Wird jedoch ein Wort wie „Kurspotenzial“ im Zusammenhang mit einer Aktie erwähnt, so gibt es entsprechend Pluspunkte. Auf diese Weise rücken Big Data und künstliche Intelligenz auch in den Bereich der Sentiment Analyse vor. Hiervor profitieren allerdings in erster Linie professionelle Marktteilnehmer und Fondsmanager.

Weitere Stimmungsbarometer mit ähnlichen Funktionsprinzipien

Neben den genannten Sentiment-Indikatoren gibt es noch eine Vielzahl weiterer Stimmungsbarometer, um Trends und Extrempunkte bei der Anlegerstimmung zu ermitteln. Dazu zählt beispielsweise der CNN Fear and Greed Index, der 7 verschiedene Stimmungsindikatoren kombiniert und daraus einen Wert zwischen 1 und 100 ermittelt. Dabei steht 1 für extreme Panik und 100 für extreme Euphorie. Im Zeitalter der Künstlichen Intelligenz rückt aber vor allem die automatisierte Sentiment-Analyse mit Suchalgorithmen mehr und mehr in den Vordergrund. Denn wenn Millionen von Nutzerbeiträgen auf sozialen Plattformen live analysiert werden können, so ergibt sich ein recht realistisches Stimmungsbild, mit dem sich möglicherweise auch kurzfristigere Handelssignale generieren lassen.

Herausforderung Sentiment

Insgesamt betrachtet gilt jedoch trotzdem: Da die Intensität der Anlegerstimmung in unterschiedlichen Börsenzyklen unterschiedlich stark schwankt und sich auch quantitativ nicht exakt bestimmen lässt, liefert die Sentiment-Analyse lediglich wertvolle Anhaltspunkte für Anlageentscheidungen. Eine Einordnung von Sentiment-Daten ist herausfordernd, da oft nicht klar ist, welche Extreme in einem Börsen- oder Konjunkturzyklus letztendlich überhaupt erreicht werden. Der kurzzeitige Markteinbruch nach dem Brexit lässt sich beispielsweise nicht mit der Verkaufspanik aufgrund der Coronavirus-Pandemie vergleichen. Es kommt vielmehr immer auf den Kontext zu den ansonsten vorliegenden Rahmenbedingungen an. Die Sentiment-Analyse sollte daher nicht als alleiniger Indikator für Investmententscheidungen verwendet werden. Trotzdem liefert die allgemeine Stimmungslage ein möglicherweise entscheidendes Puzzleteil, das mit anderen Analyseformen in das aktuelle Gesamtbild eingefügt werden kann.