Grundsätzlich sind es die Kurse selbst, die deutlich machen, ob eine Aktie, ein Index, ein Rohstoff oder ein Währungspaar eine Trendwende vollzogen hat. Die Charttechnik ist da ein unbestechliches und zuverlässiges Werkzeug. Der einzige, letztlich aber für einen Trader nicht unwesentliche Nachteil: Bis eine solche Trendwende vollzogen ist, indem eine entscheidende mittel- oder langfristige Auf- oder Abwärtstrendlinie fällt oder eine Trendwendeformation vollendet wurde, muss ein Kurs vom vorherigen Hoch oder Tief ein weites Stück zurücklegen. Was bedeutet:

Ist man z.B. Long, würde man einen erheblichen Teil seiner Long-Gewinne im Zuge der Phase wieder verlieren, bis klar würde, ob eine Konsolidierung oder Korrektur sich zu einer Trendwende auswächst und somit keine Zukäufe Long, sondern ein Wechsel auf die Short-Seite angebracht wäre. Denn jede Trendwende fängt im Chart “klein an”, als Korrektur. Der folgende Chart zeigt ein Beispiel für diese Problematik:

Die Charttechnik: Ein zuverlässiges Werkzeug – aber oft langsam

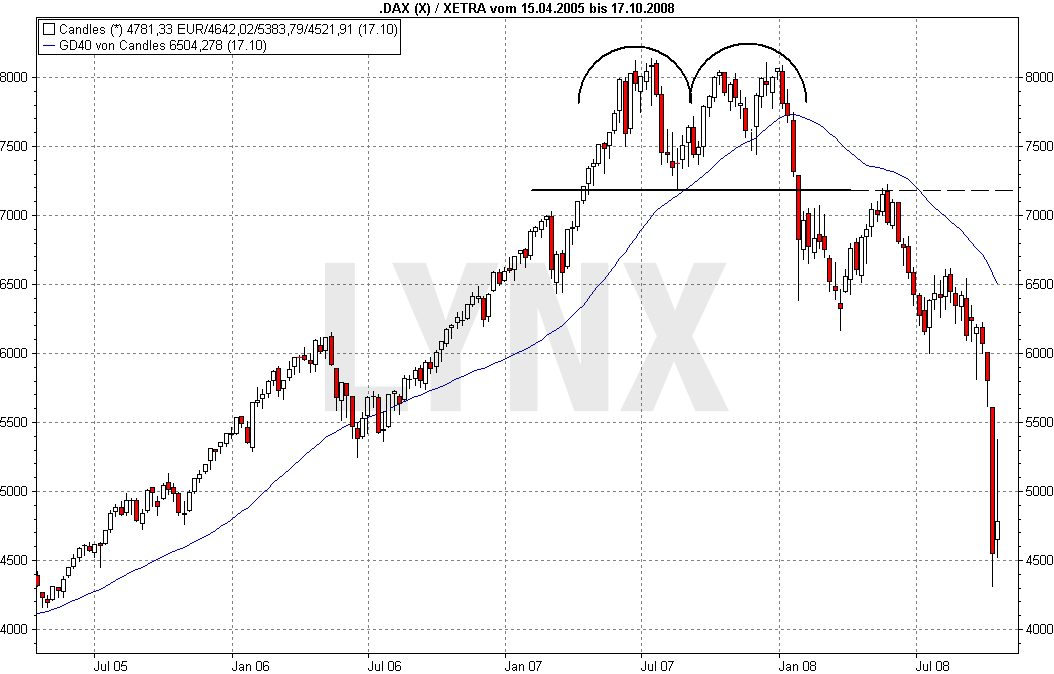

Der DAX bildete vor der großen Baisse-Bewegung 2008/2009 eine große Trendwendeformation in Form eines Doppeltopps aus, wobei das rechte Topp selbst ein Doppeltopp darstellte. Auch die 200-Tage-Linie (hier als 40-Wochen-Linie) wurde gebrochen – es war also ein sehr markantes bärisches Signal. Aber die Nackenlinie dieses Doppeltopps und damit der Trigger für die Trendwende lag bei 7.200 Punkten – die beiden Hochs zuvor bei 8.150 Zählern. Eine Distanz von fast 1.000 Punkten.

Da wäre es hilfreich, wenn es Indikationen gäbe, mit denen man vorab besser einschätzen könnte, ob die Chance auf einen nachhaltigen Richtungswechsel besonders hoch ist oder eben nicht. Das würde die Möglichkeit bieten, Positionen, die in die dann noch geltende Trendrichtung laufen, schon im Vorfeld zu reduzieren und/oder auf kurzfristiger Ebene schon einmal erste, kleine Trades auf eine Trendwende zu versuchen. Und ja, es gibt tatsächlich einige hochinteressante Indikatoren, die frühzeitig die deutlich steigende Wahrscheinlichkeit einer Wende indizieren können. Wir stellen Ihnen im Folgenden einige davon vor:

Der RSI-Indikator – eine Geheimwaffe?

Ein sehr bemerkenswertes Instrument als “Frühindikator” möglicher Trendwenden auf kurz- und mittelfristiger Basis ist der Relative Stärke Indikator RSI. Eigentlich misst er die relative Stärke eines Kurses zum Kursverlauf der vorangegangenen 14 Tage oder Wochen (Zeitraster frei wählbar, 14 Tage/Wochen sind aber die Standardeinstellung). Er verfügt über eine überkaufte Zone (über 70 Prozent) und einen überverkauften Bereich (unter 30 Prozent) und dient dazu zu messen, ob ein Kurs überkauft ist und zur Schwäche neigt.

Damit ist er eines von vielen praktischen, aber nie unfehlbaren Werkzeugen aus dem Bereich markttechnischer Indikatoren. Aber beim RSI findet sich ein Phänomen, das von der Sache her deswegen existiert, weil einer Trendwende normalerweise eine sukzessive innere Stärke (Aufwärtswende) oder Schwäche (Abwärtswende) des Kursverlaufs vorangeht. Sehen wir uns das an einem Beispielchart an:

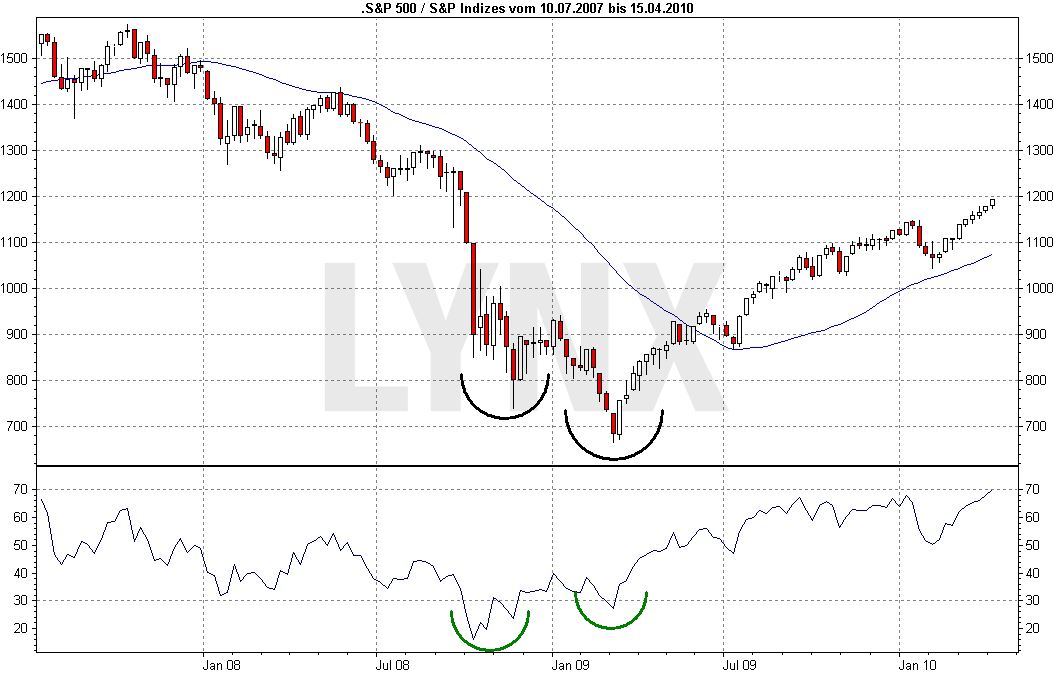

Sie sehen hier im Chartbild des US-Index Standard & Poor’s 500 (S&P 500), dass die Trendwende nach oben im März 2009 keine taugliche Trendwendeformation im Bereich der Charttechnik ausgebildet hatte. Das zweite, tiefere Tief ließ sich nämlich nicht als endgültiges Tief identifizieren. Erst, als der S&P 500 über die 200-Tage-Linie (hier im Wochenchart eine 40-Wochen-Linie) lief und diese Linie als Unterstützung bestätigte, hätte man grünes Licht erhalten. Aber der RSI-Indikator indizierte bereits vorher, dass dieses Tief bei 666 Punkten Anfang März 2009 die Wende sein könnte:

Er bildete eine sogenannte “positive Divergenz” aus. Das heißt, die Abwärtsbewegung hatte eine nachlassende Dynamik entwickelt, die dazu führte, dass der S&P 500 selbst zwar ein tieferes Tief ausbildete, der RSI aber ein gegenüber dem vorherigen Tief des Index im November 2011 ein höheres Tief. Solche Indikationen tauchen bei diesem Indikator relativ oft auf. Sie haben natürlich keine so hohe Trefferquote, dass man sich alleine nach diesen Divergenzen richten sollte, aber der RSI stellt damit ein hervorragendes Werkzeug unter einem Pool aus Instrumenten dar, die dazu dienen können, potenzielle Trendwenden frühzeitig auszumachen.

Warnsignal Marktbreite 1: Neue 52-Wochen-Hochs oder -Tiefs

Je weiter ein Trend nach oben oder unten führt, desto logischer ist es, dass sich der größte Teil einzelner Aktien in einem Index oder am Gesamtmarkt diesem Trend anschließt. Wenn das nicht der Fall ist, stimmt etwas nicht. Das würde bedeuten, dass sich die Käufe auf immer weniger Aktien konzentrieren, die Masse des Marktes aber nicht mithalten kann. Man spricht in diesem Fall dann von einer fehlenden Marktbreite.

Dadurch erhöht sich die Gefahr eines plötzlichen Einbruchs. Denn die wenigen “Trendsetter” des Marktes würden, wenn sie wegen negativer Nachrichten oder alleine durch zu viele Gewinnmitnahmen in zu kurzer Zeit abdrehen, den gesamten Markt mit nach unten ziehen. Das Investmenthaus Goldman Sachs hatte Anfang Juni vor einer solchen Situation an der US-Technologiebörse Nasdaq gewarnt. Die Investoren würden sich auf nur wenige Publikumslieblinge konzentrieren, deren Kurse dadurch aber überteuert wären, weil die Ertragslage dieser Unternehmen mit dieser Hausse nicht mithalten kann.

Aber das gilt nicht nur für die Nasdaq, die Marktbreite ist auch für den US-Gesamtmarkt im Sommer 2017 ein Problem. Zwei gute Indikatoren, um diese Gefahr zu identifizieren, sind die neuen 52-Wochen-Hochs und (im Fall einer Baisse) die 52-Wochen-Tiefs sowie die Zahl von Aktien über ihrer 200-Tage-Linie. Zunächst zu den 52-Wochen-Hochs:

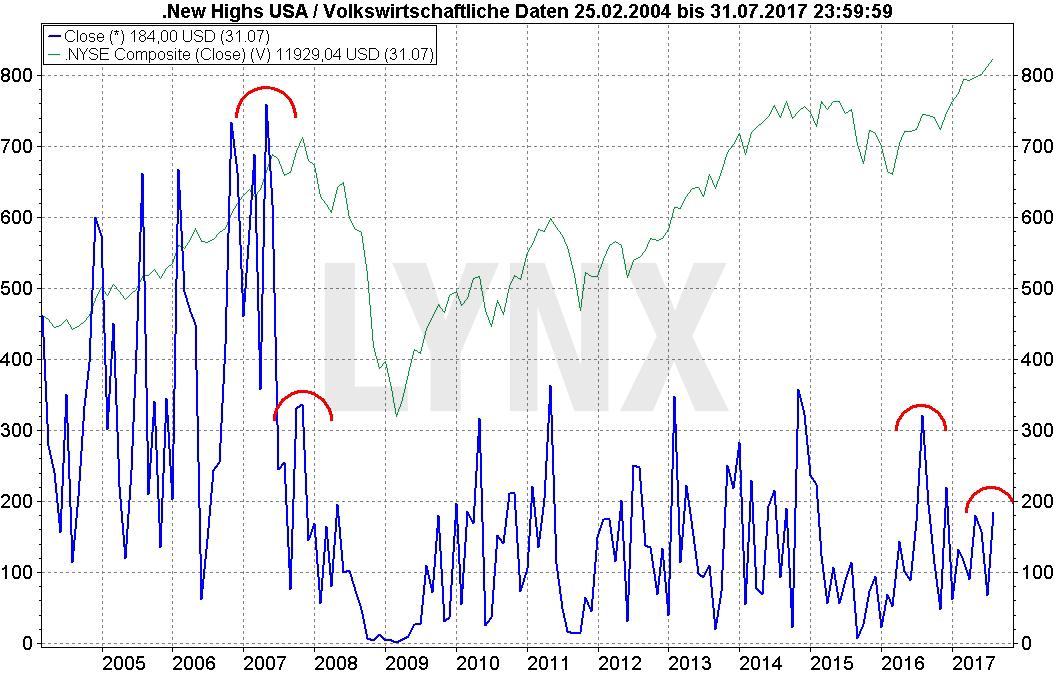

Der obige Chart zeigt die Anzahl der neuen 52-Wochen-Hochs an der New York Stock Exchange (NYSE), an der mehrere Tausend Aktien gelistet sind, jeweils zum Ende einer Handelswoche. Ebenfalls im Chart eingeblendet ist der NYSE Composite, der ein guter Repräsentant dieses Gesamtmarkts ist. Hier sehen Sie, wo es derzeit klemmt:

Während im August 2016 noch 321 Aktien neue 52-Wochen-Hochs markierten, was keine umwerfende, aber ordentliche Zahl ist, sind es Ende Juli 2017 nur 184. Der NYSE Composite ist seither deutlich höher gelaufen, die Zahl neuer Hochs unter den in ihm gelisteten Aktien nahm aber deutlich ab: Die Marktbreite fehlt, der Gesamtmarkt ist damit anfällig.

Im Jahr 2007 war dasselbe Phänomen aufgetreten. Damals bildete der NYSE Composite Ende 2007 ein neues Hoch aus, die Zahl der neuen 52-Wochen-Hoch lag aber dramatisch tiefer als beim vorherigen Hoch des Index einige Monate zuvor. Ein Warnsignal, das auf die bald darauf einsetzende Baisse vorbereitete.

Warnsignal Marktbreite 2: Aktien über/unter der 200-Tage-Linie

Dasselbe Pränomen sehen wir bei der zweiten Indikation zum Thema fehlende Marktbreite. Die 200-Tage-Linie, sprich der gleitende Durchschnitt eines Kurses über den Zeitraum der letzten 200 Börsentage, ist für die meisten mittel- und langfristigen Investoren eine entscheidende Orientierung dafür, ob man eine Aktie kaufen bzw. halten sollte oder nicht. Man sollte davon ausgehen, dass die Zahl der Aktien in einem Markt, die über dieser mittel- und langfristigen Scheidemarke notieren, immens hoch ist, wenn der Gesamtmarkt an sich, also dessen wichtigste Indizes, auf Rekordhochs notieren.

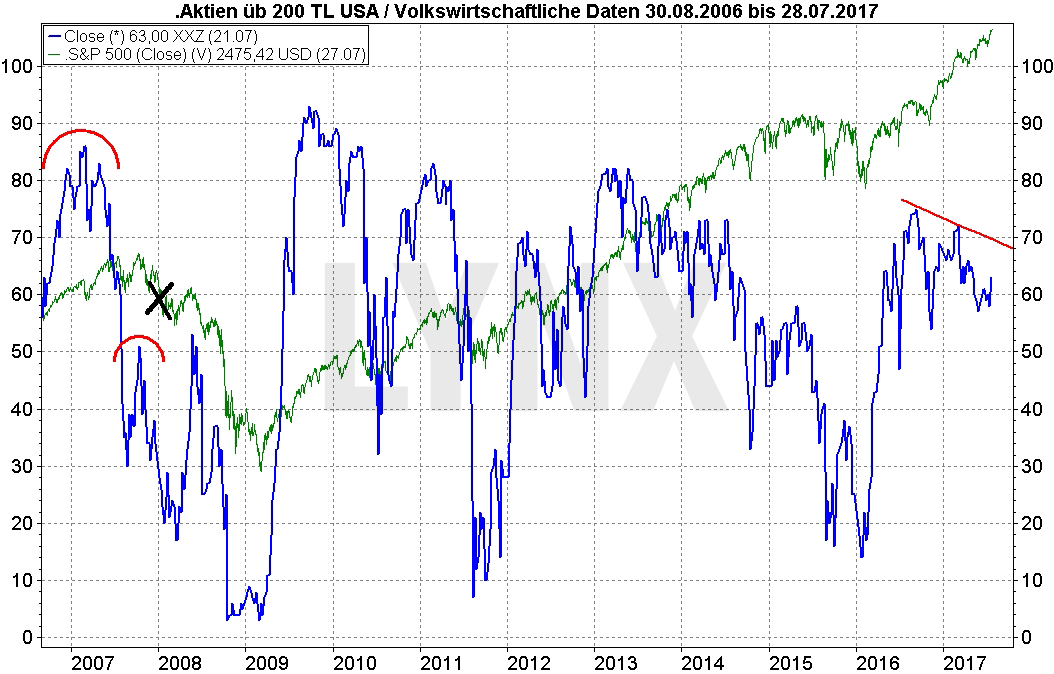

Derzeit, per Ende Juli 2017, haben mit Dow Jones, S&P 500 und Nasdaq 100 die drei wichtigsten US-Indizes Allzeithochs erreicht. Doch sehen sie sich jetzt die Zahl der Aktien am US-Gesamtmarkt an, die zum selben Zeitpunkt über ihrer 200-Tage-Linie notieren: Es sind gerade einmal 63 Prozent.

Im Sommer 2016 waren es immerhin 75 Prozent. Aber selbst das ist “dünn”. Im unten dargestellten Chart ist in Grün der 500 Aktien umfassende S&P 500-Index mit eingeblendet. Sie sehen, dass der Markt Anfang 2007 noch gute 85 Prozent Aktien über der 200-Tage-Linie aufwies. Doch während der S&P 500 noch keinerlei Anzeichen auf eine Wende erkennen ließ, nahm diese Marktbreite der “über dem Stich” liegenden Aktien massiv ab.

Das schwarze Kreuz im Verlauf des S&P 500 kennzeichnet den Zeitpunkt, als die Baisse 2008/2009 einsetzte. Der 200-Tage-Linie-Indikator war zuvor schon deutlich auf dem Weg nach unten gewesen, sendete also ein Warnsignal aus. Und heute, Sie sehen es rechts im Chart, ist diese Abwärtstendenz von Aktien über ihrer 200-Tage-Linie bei zugleich weiter steigendem Aktienmarkt erneut auffällig.

VIX und VDAX: Perfekte Glaskugel oder untauglicher Kaffeesatz?

Derzeit ist der sogenannte “VIX” in aller Munde. Das Symbol ist die Abkürzung für “Volatility Index”. Und dass der in den USA ein neues Tief nach dem anderen markiert, soll indizieren, dass die US-Börsen unmittelbar vor einem kräftigen Abwärtsimpuls stehen. Wieso ist dies so – und stimmt das überhaupt?

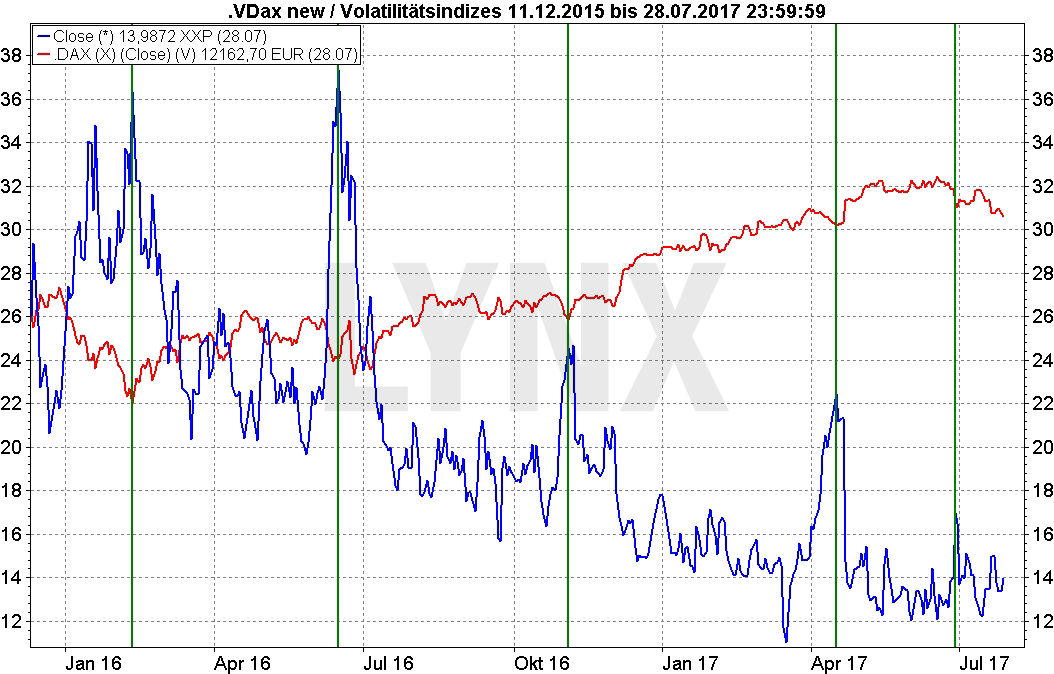

Der Begriff Volatilitätsindex ist nicht wirklich ideal, denn dieser Index und sein deutsches Pendant, der hier im Chart zusammen mit dem DAX abgebildete VDAX (Volatilitäts-DAX), sind eher Messlatten des Abwärts-Momentums. Je niedriger diese Indizes notieren, desto geringer ist die Präsenz und Marktmacht der Verkäuferseite. Und das ist ein Schwachpunkt dieser Indizes:

Dass sie immer tiefer rutschen bedeutet nur, dass die Käuferseite ihre Dominanz behält. Aber das könnte sie ja auch weiterhin tun. Denn eine überverkaufte Zone, ab der man dann eine hohe Wahrscheinlichkeit ablesen könnte, dass die Bullen es übertrieben hätten, gibt es nicht. Theoretisch können VIX oder VDAX also von einem Tief zum nächsten fallen, ohne dass etwas passiert.

Richtig ist zwar, dass die Wahrscheinlichkeit einer Korrektur oder gar einer Trendwende am Aktienmarkt steigt, je länger diese Indizes fallen. Aber es ist auch richtig, dass mit diesen Indizes kein Timing dafür bestimmbar ist.

Wir sehen zwar, dass der VDAX jedes Mal steil nach oben schießt, wenn der DAX schärfer nach unten rutscht, aber das tut der VDAX auch parallel zu diesen Korrekturen. Taugliche Optionen, aus dem Verlauf der Volatilitätsindizes vorher herauszulesen, dass eine Trendwende unmittelbar bevorsteht, gibt es nicht.

Fazit

VIX und VDAX sind keine wirklich guten Instrumente, um zeitgerechnet eine mögliche Wende zu erkennen. Wenn die Kurse in die Tiefe sausen, zeigen das diese beiden Indikatoren zwar sofort an … aber dann sieht man es auch selber im Chart. Der RSI, die 52-Wochen-Hochs/Tiefs und die Zahl der Aktien über der 200-Tage-Linie sind hingegen taugliche Indikationen, um eine mögliche Korrektur oder Trendwende des Marktes zu erkennen.

Handeln über LYNX

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Hinweis: Charts mit MarketMaker pp erstellt