|

Lassen Sie sich den Artikel vorlesen:

|

„Aktien shorten“ ist eigentlich nur ein Überbegriff

Zunächst einmal: Was meint man, wenn von „short gehen“ gesprochen wird? Grundsätzlich ist das nur ein Überbegriff dafür, dass jemand auf fallende Kurse setzt, d.h. dass ein Investor nicht nur aus Aktien oder auf steigende Kurse ausgerichteten Derivaten aussteigt, sondern gezielt auf fallende Kurse setzt. Das sagt aber an sich nur aus, dass dieser Marktteilnehmer erwartet, dass die Kurse fallen und er davon zu profitieren gedenkt. Wie genau er das bewerkstelligt, wird mit diesem Begriff nicht deutlich. Das sehen wir uns daher gleich etwas genauer an.

Grundsätzlich ist festzuhalten: „Short gehen“ ist nicht auf einen bestimmten Bereich der Börse beschränkt. Man kann in Aktien short gehen, in Indizes, in Rohstoffen, Währungspaaren, Anleihen. Überall da, wo der Marktteilnehmer davon ausgeht, dass die besseren Gewinnchancen auf der Unterseite der Kurse liegen.

„Short gehen“ … ein Begriff mit einem schlechten Ruf

„Short gehen“, alleine der Begriff löst bei nicht wenigen Anlegern negative Assoziationen aus. Diese „Short Seller“ sind schuld, wenn Kurse fallen, mit solchen Aussagen sind viele schnell bei der Hand. Und ja, „short gehen“ führt zu Druck auf die Kurse. Aber wenn wir uns mal den folgenden Chart der Apple-Aktie auf Wochenbasis ansehen:

Warum sollte man nicht ebenso, wie man als kluger Investor über Jahre bei Apple an steigenden Kursen im Zuge des soliden Aufwärtstrends der Aktie verdient hat, auch versuchen, von den fallenden Kursen zu profitieren? Warum soll es „unanständig“ sein, short zu gehen? Wer so denkt, verlangt, dass die Börse eine Einbahnstraße ist und damit die grundlegenden Gesetzmäßigkeiten des Börsenhandels verschwinden. Meist sind diejenigen, die die „Short Seller“ für Abwärtstrends verantwortlich machen, diejenigen, die nicht short gehen, weil ihnen das dafür nötige (nicht allzu anspruchsvolle) Fachwissen oder der Mut dazu fehlt.

Doch niemand beschwert sich, wenn Käufer die Kurse immer höher treiben. Abwärts ist „böse“, aufwärts hingegen immer gut und richtig? Das ist blanker Unsinn. Und wie wir gleich sehen können, macht es keinen Unterschied, ob jemand einfach nur seine Aktien verkauft, während zugleich kaum jemand kaufen will oder ob short gegangen wird. Beides übt Druck auf die Kurse aus. Und nicht nur das: Im Prinzip läuft beides genau gleich ab!

Die verschiedenen Wege und Methoden des short gehen

Es gibt grundsätzlich zwei übergeordnete Wege, um short zu gehen, d.h. auf fallende Kurse zu setzen: Entweder, indem man Aktien „leer“ verkauft oder indem man Derivate einsetzt. Hier sind im großen Stil vor allem Futures und Optionen zu nennen.

Auch mit Optionsscheinen und Zertifikaten kann man short gehen. Put-Optionsscheine und Short-Zertifikate, ja sogar „Short ETFs“ existieren in reichlicher Auswahl. Bei diesen Derivaten beeinflusst der Anleger den Markt indes nicht so unmittelbar, das ist ein komplexes Wechselspiel zwischen Ursache und Wirkung, daher konzentrieren wir uns in diesem Beitrag auf die drei Hauptbereiche:

- Short gehen im Future

- Short gehen über Optionen

- Short gehen über den Leerverkauf von Aktien

Short gehen im Future

Der Futures-Handel erstreckt sich über alle Bereiche der Börse. Futures werden auf Aktienindizes, auf Rohstoffe, Anleiheindizes und Währungen gehandelt. Das Grundprinzip ist folgendes:

Ein Future ist ein sogenannter Terminkontrakt mit zwei Seiten. Der eine Kontraktpartner steht auf der Long-Seite, der andere auf der Short-Seite. Ersterer setzt darauf, dass der Kurs des Basiswerts, also z.B. des Index, auf den der Future lautet, bis zu dem Termin, an dem die Laufzeit des Futures-Kontrakts endet, gestiegen ist. Die Gegenseite, derjenige, der auf der Short-Seite steht, hofft, dass der Kurs bis zu diesem Laufzeitende, der „Abrechnung“, gefallen ist. Entscheidend dafür, wer da am Ende „gewonnen“ hat, ist der Kurs, zu dem dieser Kontrakt zustande gekommen ist. Sehen wir uns als Beispiel den DAX an:

Der Chart zeigt den DAX per 23.11.2018. Die momentan aktuelle Laufzeit des DAX Future endet am 21. Dezember. Haben zwei Marktteilnehmer in dieser Laufzeit die beiden konträren Positionen eines Futures-Kontrakts zum Schlusskurs am 23.11. knapp unter 11.200 Punkten eingenommen, hofft derjenige, der „long“ geht, dass der DAX bis zum 21. Dezember höher steht als zu diesem Zeitpunkt. Dann ist die Differenz zwischen dem Kurs am 21. Dezember und dem „Kaufkurs“ des Future knapp unter 11.200 Punkten am 23. November seine Gewinnspanne. Der Short Seller hingegen würde dann einen Verlust hinnehmen müssen. Er gewinnt nur, wenn der Future des DAX am 21. Dezember unter 11.200 Punkten steht.

Hier können wir übrigens erkennen, dass es sehr relativ ist, wenn unkundige Stimmen sich darüber beschweren, dass „short gehen“ auf die Kurse drückt. Denn wir haben hier ja zwei Seiten. Für jeden, der short geht, muss sich jemand finden, der long geht. Wenn die Short Seller in der Überzahl sind, wird das zwar in der Tat dazu führen, dass die Kontrakte auf immer tieferem Niveau zustande kommen und über die sogenannte Arbitrage (das Ausnutzen von Kursdifferenzen, z.B. zwischen Futures und dem Aktienmarkt) auch der DAX unter Druck kommt. Aber das wäre nicht anders, wenn einfach „nur“ der Anteil derer überwiegt, die Aktien verkaufen wollen. Auch das würde auf den DAX drücken, ohne dass irgendjemand short gehen müsste.

Short gehen über Optionen

Die Optionen sind die älteste aller Derivate-Formen. Auch hier treten Bullen und Bären gegeneinander an. Aber die Systematik ist hier etwas komplizierter. Ohne das an dieser Stelle detailliert ausführen zu können (immerhin füllt das gemeinhin recht dicke Bücher) ist das Grundprinzip der Optionen folgendes:

Hier existieren Basispreise. Im Gegensatz zum Future geht es darum, ob eine Option am Ende ihrer Laufzeit einen inneren Wert besitzt, indem der Basiswert (die Aktie, der Index etc., Optionen gibt es auf nahezu alles, was an der Börse gehandelt wird, auch, wenn Aktien der Schwerpunkt sind) über dem Basispreis notiert, wenn es sich um einen „Call“ handelt oder unter ihrem Basispreis, wenn es sich um einen „Put“ handelt.

Long und short sind bei den Optionen also nicht in einem Kontrakt vereint, sondern getrennt, in „Calls“, mit denen man auf steigende Kurse setzt und in „Puts“, mit denen man auf fallende Notierungen hofft. „Short gehen“ würde man hier also, indem man Puts kauft. Aber nicht nur!

Es gibt, weil Long und Short von den Optionen her getrennt sind, auch noch die Gegenseite der sogenannten „Stillhalter“. Sie sind diejenigen, die die Optionen „ausgeben“ und sie an die Anleger verkaufen. Das kann im Prinzip jeder, der auch Optionen kaufen würde. Diese „Stillhalter“ heißen so, weil sie aus diesen verkauften Optionen nicht herauskommen, bis deren Laufzeit endet. Sie müssen stillhalten und hoffen, dass sie dem, der ihnen die Option abgekauft hat, keinen Gewinn auszahlen müssen. Also darauf, dass diese von ihnen verkauften Optionen wertlos verfallen. Aber das bedeutet …

… dass im Prinzip zwei Wege existieren, um bei Optionen short zu gehen. Entweder, indem man eine Put-Option kauft oder aber, indem man eine Call-Option verkauft. Denn ein Stillhalter, der Call-Optionen verkauft, hofft ja auf fallende Kurse, weil er dann den Preis, den er beim Verkauf der Call-Option bekommen hat, als Gewinn verbuchen kann und nichts auszahlen muss. Z.B. weil eine DAX Call-Option mit Basis 11.000 Punkten an ihrem Laufzeitende wertlos verfällt, weil der DAX dann unter 11.000 Zählern notiert.

Da es hier also im Prinzip vier Parteien gibt, ist die Bezeichnung, was man am Optionsmarkt in den verschiedenen Positionierungen „ist“, etwas komplizierter:

Long Call: Man hat eine Call-Option gekauft, hofft auf steigende Kurse

Short Call: Man hat eine Call-Option verkauft, ist also “Stillhalter”, hofft auf fallende Kurse

Long Put: Man hat eine Put-Option gekauft, hofft auf fallende Kurse

Short Put: Man hat eine Put-Option verkauft, ist also “Stillhalter”, hofft auf steigende Kurse

Short gehen über den Leerverkauf von Aktien

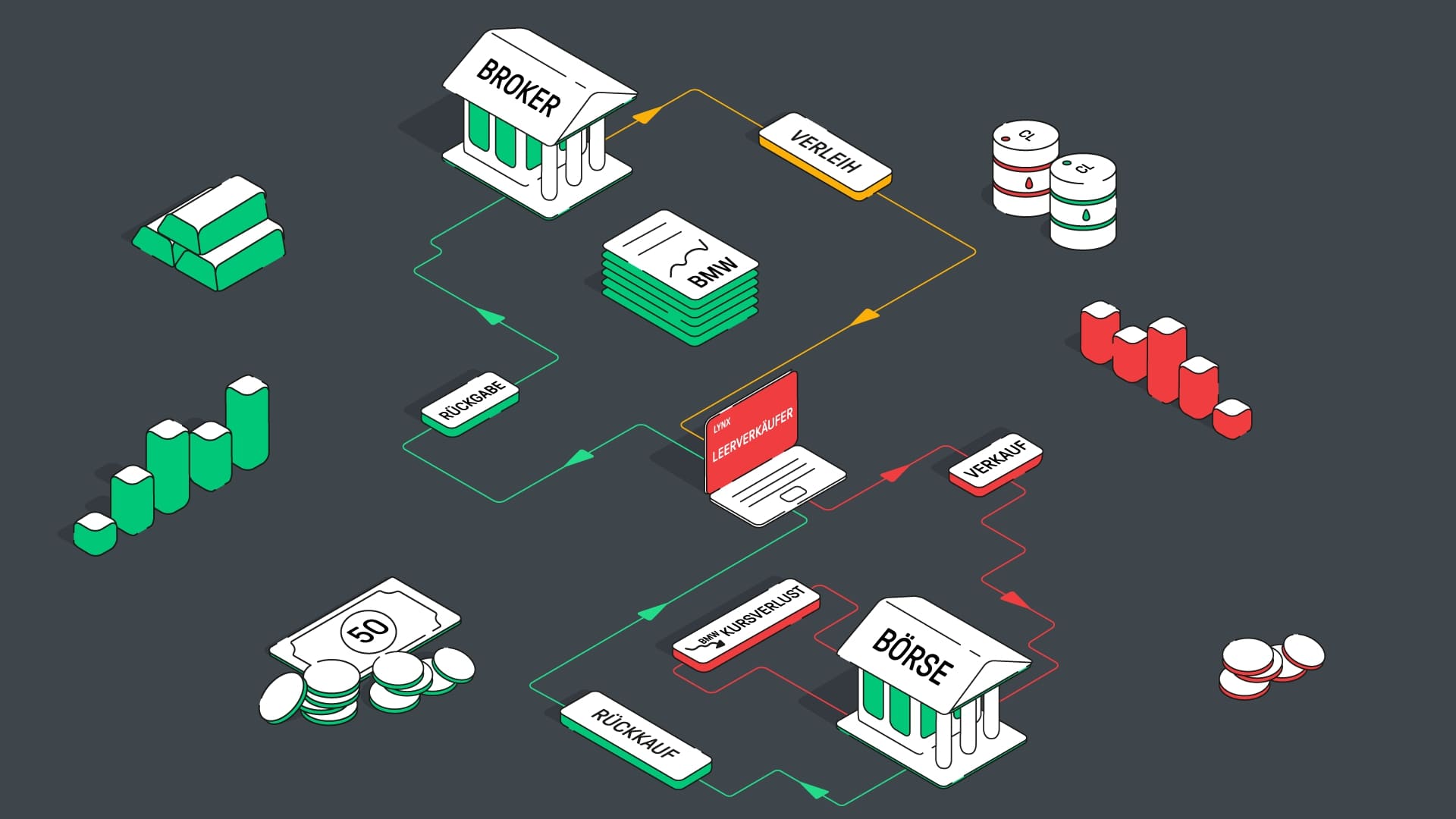

Der „Leerverkauf“ ist diejenige Form des short gehens, bei der man am ehesten den Vorwurf stehen lassen könnte, dass das gezielt auf die Kurse drückt. Leerverkäufe beschränken sich auf den Aktienmarkt. Die sogenannten Leerverkäufer verkaufen Aktien, die sich zwar in ihrem Besitz befinden, deren Eigentümer sie aber nicht sind. Diese seltsame Konstellation kommt zustande, weil sie Aktien verkaufen, die sie sich zu diesem Zweck vorher geliehen haben.

Das Ziel ist, diese Position bei tieferen Kursen der Aktie „einzudecken“, indem man die Aktien dann kauft und sie damit dem Verleiher zurückgeben kann. Früher war diese Aktienleihe eine eher komplizierte Angelegenheit, heutzutage aber stellen Online Broker wie LYNX das nötige Bindeglied dar, so dass der Leerverkäufer nicht erst lange nach jemandem suchen muss, der ihm die Aktien für das geplante short gehen über den Leerverkauf leiht.

Ob eine Aktie, die stark unter Druck steht, speziell durch Leerverkäufer gedrückt wird oder einfach nur ganz normale Anleger die Aktie verkaufen, ist grundsätzlich nicht ersichtlich, denn es ist nicht zu identifizieren, ob eine Flut an Aktien, die auf den Markt trifft und für fallende Kurse sorgt, von geliehenen Aktien stammt. Aber bisweilen sieht man es an einer „Short Squeeze“, wie sie z.B. bei der Aktie des Windkraftanlagenbauers Nordex im April 2018 auftrat:

Leerverkäufer sind diejenigen „Short Seller“, die grundsätzlich das höchste Risiko eingehen, dafür aber zugleich immense Gewinnchancen haben. Der Grund ist, dass sie die Aktien, die sie da verkaufen, ja nicht vorher kaufen, sondern leihen. Dafür bezahlen sie eine geringe Leihgebühr, die bei den Gewinnen nicht ins Gewicht fällt, die sie erzielen. Wenn eine Aktie um zehn Prozent fällt, für die sie erst bezahlen, wenn sie sie „eindecken“, sprich kaufen, um die Differenz zwischen dem Kurs, zu dem sie die Aktie verkauft haben und dem, zu dem sie sie zurückkaufen, als Gewinn zu verbuchen, ist das ein immenser Profit.

Aber das Dumme ist: Wenn die leer verkaufte Aktie nicht fällt wie gedacht, sondern steigt, brennt es lichterloh. Denn auch, wenn die vermittelnden Broker heutzutage nicht gerade kleine „Margins“ verlangen (Kapital, das zur Deckung eventueller Verluste zu hinterlegen ist): Wenn man da auf dem falschen Fuß erwischt wird, kommt das teuer zu stehen. Dann müssen diese Short Seller die Aktien, die sie brauchen, um den Leerverkauf zu neutralisieren, in fliegender Hast eindecken. Die dadurch aufkommende Nachfrage ist meist so groß und ballt sich in so kurzer Zeit, dass das den Kurs der Aktie rasant nach oben treibt, wie im April 2018 bei Nordex geschehen. Die Leerverkäufer werden ausgequetscht wie Zitronen, daher hat dieses Phänomen den Spitznamen „Short Squeeze“.

Fazit: Aktien shorten ist kein Hexenwerk und erst recht nichts „Schlechtes“

Short gehen ist letzten Endes nichts anderes als der Versuch, bei fallenden Kursen Gewinn zu erzielen, ebenso, wie Anleger bei einem Aufwärtstrend Geld verdienen wollen. Da das entweder über Derivate, die bei Gewinn und Verlust einen Hebel aufweisen, oder über Leerverkäufe geschieht, tragen die „Short Seller“ größere Risiken als jemand, der einfach nur Aktien kauft und sie, wenn der Aufwärtstrend bricht, wieder abstößt.

Sie sind nicht „schuld“, wenn Abwärtstrends auftreten oder relativ stark ausfallen. In bestimmten Situationen können Short Seller zwar die Intensität von Abwärtsbewegungen erhöhen, gerade durch Leerverkäufe. Aber da es letztlich jedem freisteht, ebenso zu agieren, d.h. Aufwärts- und Abwärtstrends zu nutzen, und short gehen zudem kein Hexenwerk ist, ließe sich definitiv nichts dagegen einwenden, dass diese Möglichkeit besteht und genutzt wird.

Sie möchten an der Börse short gehen?

LYNX bietet Ihnen den Börsenhandel von Aktien und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX außerdem die Möglichkeit Aktien leer zu verkaufen und Futures und Optionen zu handeln, um auch von fallenden Kursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Das müssen Sie als Trader wissen!

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren. In Zukunft können aber Analysen zum selben Finanzinstrument veröffentlicht werden.