Die Core Satellite Strategie erfreut sich steigender Beliebtheit, da sie eine spannende Option sein kann, um Chance und Risiko optimal auszubalancieren. Wir sehen uns in diesem Artikel für Sie an, was die Core-Strategie auszeichnet, und geben Tipps für die praktische Umsetzung.

Sie suchen einen Broker, der Ihnen alle Produkte für den Handel der Core Satellite Strategie bietet? Dann informieren Sie sich hier über LYNX, den mehrfach ausgezeichneten Online Broker.

- Was ist die Core Satellite Strategie?

- Der Aufbau eines Core Satellite Portfolios

- Satelliten-Investments: Auswahl und Timing

- Vorteile und Chancen sowie Nachteile und Risiken der Core Satellite Strategie

- Fazit: Eine Top-Anlagestrategie für Langfrist-Anleger

- Sie möchten die Core Satellite Strategie anwenden?

Was ist die Core Satellite Strategie?

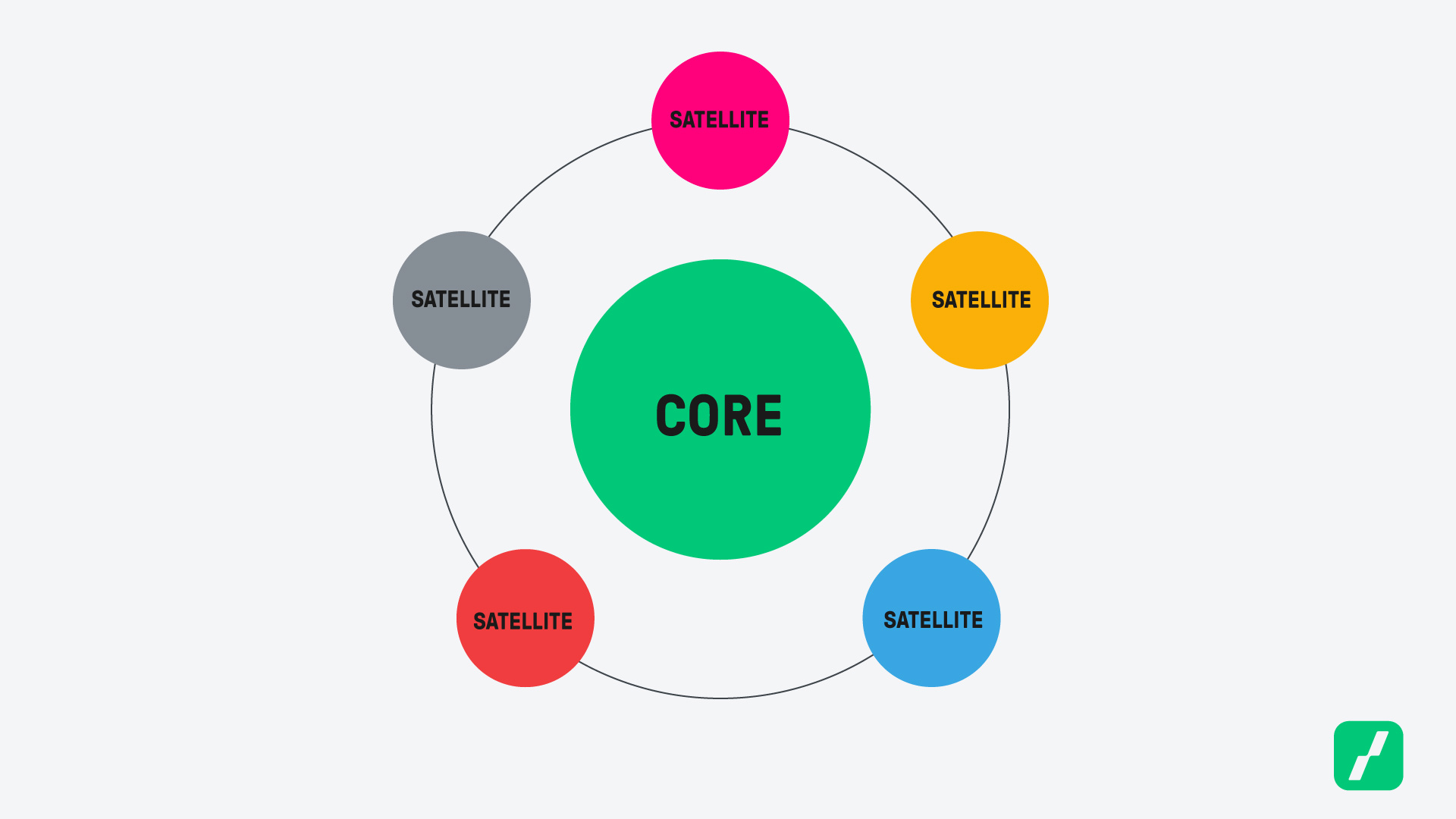

Als Core-Satellite-Strategie (englisch: core – Kern, satellite = Satellit) bezeichnet man die Aufteilung eines Portfolios in eine große, relativ konservative Kerninvestition, die eine Grundrendite mit ausreichender Sicherheit bieten soll, sowie kleinere Einzelinvestitionen mit höherem Risiko und Renditepotenzial, die zur Renditesteigerung beigemischt werden. Die US-Ökonomen Fischer Black und Jack Treynor entwickelten diese Idee bereits in den 1970er Jahren. Konkret schlugen die beiden Wissenschaftler vor, den breiten Aktienmarkt über einen Indexfonds abzudecken und darüber hinaus zu geeigneten Zeitpunkten in Einzelaktien und Nischenmärkte zu investieren. Damals gab es allerdings noch keine ETFs, so dass sich die Strategie noch nicht praktikabel und kosteneffizient abbilden ließ.

Mittlerweile hat sich dies geändert und die Core-Satellite-Strategie wurde vor allem bei ETF-Anlegern zu einer beliebten Anlagestrategie zur strategischen Asset Allocation. Doch auch mit Aktien und anderen Anlageklassen lässt sich die Methode, für die ein Anlagehorizont von mindestens 5 bis 10 Jahren sinnvoll ist, problemlos umsetzen.

Der Aufbau eines Core Satellite Portfolios

Die spekulativen Satelliteninvestments stellen jeweils nur einen geringen Anteil am Gesamtportfolio dar. Ein beliebtes Verhältnis zwischen Kern und Satelliten ist 4:1 („80:20“) aber auch 3:1 oder 2:1 ist möglich. Das für Satelliten reservierte Anlagekapital wiederum teilt sich beispielsweise in drei bis acht gezielt ausgewählte kleinere Positionen auf. Diese haben das Potenzial, mit kleinem Kapitaleinsatz im Verhältnis zur Kerninvestition überdurchschnittliche Renditen zu erwirtschaften. Zudem sollen sie im Optimalfall, aufgrund geringer Korrelationen mit dem Hauptinvestment, diversifizierend wirken.

Satelliteninvestments –wie z. B. die sogenannten Satelliten Aktien – können beispielsweise nach Branchenthemen, geographischen Regionen, Assetklassen, Timing oder Anlagestrategien gewählt werden.

Das Core-Investment kann beispielsweise ein ETF auf den breiten Aktienmarkt sein, also z. B. ein MSCI World ETF oder ein S&P 500 ETF. Diese Indizes schwanken zwar auch, bieten aber langfristig neben der Durchschnittsrendite auch Stabilität und Sicherheit.

Satelliten-Investments:

Auswahl und Timing

Bei den Satelliten ist die Auswahl etwas schwerer. Hier eignen sich beispielsweise Branchen- oder Länder-ETFs, Emerging-Markets ETFs, Faktor-ETFs, Rohstoff- oder Edelmetall-ETCs, Immobilien-Aktien (REITs) oder Hochzinsanleihen. Branchen- oder Themen-ETFs können beispielsweise Zukunftstrends wie Künstliche Intelligenz (KI), Demografie (z.B. Silver Economy), Elektromobilität, Cybersecurity oder Nachhaltigkeit abdecken. Immer beliebter werden unter ETF-Fans auch sogenannte Faktor-ETFs und Multi-Faktor-ETFs, die – ihrem Namen entsprechend – jeweils auf einen oder mehrere Faktor/en ausgerichtet sind und gemäß ihrem individuellen Investment-Ansatz entsprechende Filter anwenden. So wird je nach dem vorgegebenen Faktor z. B. nur in günstig bewertete, kleine, nachhaltige, weniger volatile Aktien oder solche mit besonders hohem Momentum investiert. Wer es gern noch spekulativer mag, der kann auch z. B. gehebelte ETFs, Optionen oder Kryptowährungen einsetzen, sollte sich aber über die erheblich höheren Risiken im Klaren sein.

Idealerweise sind die Satelliten-Investments zum Kerninvestment und auch untereinander möglichst wenig korreliert. Beispielsweise kann sich der Aktienmarkt von Emerging Markets durchaus konträr zur US-Börse entwickeln. Oder Edelmetall-Investments, die auch in wirtschaftlichen Krisenzeiten steigen können. In welche Satelliten investiert wird, hängt in erster Linie davon ab, in welchen Branchen oder Ländern der Investor besondere Zukunftschancen sieht.

Auch das richtige Timing ist ein wesentlicher Faktor, der die Rendite der Satelliten bestimmt. Hier spielt die Erfahrung des Anlegers eine große Rolle. Generell könnte ein Core-Satellite-Anleger aber auch einen Teil des „Satelliten-Kapitals“ (beispielsweise 10 %) für den Fall eines Börseneinbruchs zurücklegen und erst dann investieren, wenn der Aktienmarkt um -X % einbricht. Eine andere Möglichkeit ist, dass der Anleger regelmäßig schwächere Satelliten durch neue austauscht und diese dadurch nach Gewinntrends selektiert.

Vorteile und Chancen sowie Nachteile und Risiken der Core Satellite Strategie

Im Folgenden beschreiben wir Ihnen mögliche Vorteile und Chancen bzw. Nachteile und Risiken eines Investment mit der Core Satellite Strategie:

Vorteile der Core Satellite Strategie

Der Großteil des Kapitals besteht aus soliden, breit diversifizierten Investments, welche die Durchschnittsrenditen des Gesamtmarktes abbilden. Diese lag in den letzten 10 Jahren beim MSCI World Index beispielsweise bei ca. +8,9 % p. a.

Das Risiko des Hauptkapitals entspricht maximal dem allgemeinen Marktrisiko des Kerninvestments. Korrigiert beispielsweise der MSCI World oder der S&P 500 Index um -15 %, so wird das Portfolio zumindest keine überproportionalen Verluste verzeichnen.

Mit den Satelliten-Positionen hat der Anleger die Chance, seine Gesamtrendite zu hebeln, ohne dabei den Großteils des Kapitals aufs Spiel zu setzen. Gezielte Einzelinvestments bieten so eine reelle Chance auf eine Outperformance.

Die Satelliten-Investments bieten durch eine geringe Korrelation zum Core-Investment eine zusätzliche Diversifikation. So ist es beispielsweise beim Core-Satellite-Ansatz möglich, dass das Kernportfolio mit dem Gesamtmarkt an Wert verliert, die Satelliten jedoch an Wert gewinnen und unterm Strich eine ausgeglichene oder positive Performance erwirtschaftet wird.

Nachteile der Core Satellite Strategie

Höhere Verluste sind auch bei dem Kerninvestment nicht ausgeschlossen, falls der breite Aktienmarkt wie z.B. bei der Finanzkrise 2008 stark an Wert verliert.

Die Core-Satellite-Strategie erfordert ein gewisses Know-how-Level, um die Satelliten-Investments sowie deren Timing sorgfältig genug auswählen und ausbalancieren zu können. Ansonsten droht beispielsweise ein Klumpenrisiko, falls Branchen oder Regionen übergewichtet sind.

Die Satelliten-Investments sind oft schwankungsanfällig und haben deutlich höhere Verlustrisiken. Dies fällt vor allem dann stärker ins Gewicht, wenn der Anteil der Satelliten in Relation zum Kernkapital relativ hoch ist, also beispielsweise 1:2 oder 1:3. Dadurch kann es unterm Strich zu einer Underperformance kommen.

Die Strategie ist etwas aufwändiger als andere Buy and Hold-Modelle, evt. müssen Satelliten ausgetauscht werden.

Die laufenden Kosten sind bei Investments in exotische Satelliten-Anlagen evtl. etwas höher als beim Core-Investment z. B. bei Emerging Markets ETFs.

Fazit: Eine Top-Anlagestrategie für Langfrist-Anleger

Die Core-Satellite-Strategie stellt eine attraktive Anlagestrategie für Anleger dar, die sich nur begrenzt mit der Börse beschäftigen, aber dennoch eine Outperformance erzielen wollen. Ein gewisses Know-how-Level wird zwar vorausgesetzt, aber wer diese Voraussetzung erfüllt, der kann rund um ein breit diversifiziertes Kerninvestment einige kleinere, spekulativere Positionen aufbauen. Als Satelliten eignen sich beispielsweise ausgewählte Emerging Markets- und Faktor-ETFs, Rohstoff-Investments oder REITs, aber auch Einzelaktien oder Optionen bzw. Optionsstrategien.

Wer ein gutes Näschen hat und bei den Zukunftstrends zum richtigen Zeitpunkt auf das richtige Pferd setzt, der kann auf diese Weise bestenfalls eine deutliche Outperformance erzielen. Man sollte jedoch trotzdem im Hinterkopf behalten, dass man vor den allgemeinen Risiken des Aktienmarktes auch mit dieser Strategie nicht gefeit ist und es durch das Einbeziehen des Gesamtmarktes zu stärkeren Rückschlägen kommen kann.

Sie möchten die Core Satellite Strategie anwenden?

LYNX bietet Ihnen eine riesige Produktauswahl für die Umsetzung der Core Satellite Strategie. Denn wir ermöglichen Ihnen den Handel von Aktien, ETFs, Optionen, Optionsscheinen, Zertifikaten, Futures und vielen weiteren Produkten über ein Depot. So finden Sie immer den richtigen Kern und die passenden Satelliten für Ihre Strategie. Sie haben über LYNX außerdem die Möglichkeit, z. B. Aktien leer zu verkaufen, Teilaktien zu handeln oder vor- und nachbörslich zu investieren.

Zögern Sie nicht und informieren Sie sich jetzt über LYNX, den mehrfach ausgezeichneten Online Broker.

Quellen:

Wikipedia: Core-Satellite-Strategie (03.06.2024); https://de.wikipedia.org/wiki/Core-Satellite-Strategie

Wikipedia: Faktorbasiertes Investieren (03.06.2024); https://de.wikipedia.org/wiki/Faktorbasiertes_Investieren

Investorpedia: A Guide to Core-Satellite Investing (03.06.2024); https://www.investopedia.com/articles/financial-theory/08/core-satellite-investing.asp

DBS: What is a core-satellite portfolio? (03.06.2024); https://www.dbs.com.sg/personal/articles/nav/investing/what-is-a-core-satellite-portfolio

Investorpedia: Factor ETFs: Meaning, Effectiveness, Examples (03.06.2024); https://www.investopedia.com/articles/investing/091913/what-are-factor-model-etfs.asp

Artikelserie: Trading-Strategien – Nachhaltig erfolgreich traden

- Die besten Trading-Strategien

- Die Dividendenstrategie: Die besten Dividenden-Aktien

- Die Value-Strategie von Warren Buffett: Der nette Milliardär von nebenan

- Die Trendfolge-Strategie: Trading mit Systemen (1): Trendfolge-Indikatoren

- Die Bottom Fishing Strategie: Geduld wird belohnt

- Die Swing Trading-Strategie

- Gewinne mitnehmen – Die besten Strategien

- Gewinnoptimierungs-Strategie Pyramidisieren

- Die Momentum- oder auch Top/Flop-Strategie

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren. In Zukunft können aber Analysen zum selben Finanzinstrument veröffentlicht werden.